貿易と観光を通じた地域経済への影響の相違

調査レポート

2020年03月06日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

新型コロナウイルスの感染拡大によって、世界経済の先行き不透明感が一段と強まった。日本国内では、直接的・短期的に観光と貿易を通じてその影響が広がっている。観光では、中国からの訪日観光客が多い東京などの首都圏や大阪などの近畿への影響が大きいだろう。また、貿易では、機械類や原料別製品(鉄鋼や非鉄金属など)、化学製品などを原材料や部品として中国に輸出している地域や中国から輸入している地域があり、受ける影響はそれぞれ異なるだろう。アジアを中心にサプライチェーンが張り巡らされており、この影響も国内外に広がる。元々2020年の世界経済は緩やかな成長とされていた中、足元では、特に観光や貿易などを通じて中国経済との結びつきが強い地域ほど、より強い下押し圧力がかかると懸念される

1. 広がる先行き不透明感

新型コロナウイルス(COVID-19)の中国での感染拡大によって、世界経済の先行き不透明感が一段と強まった。国際通貨基金(IMF)は2月のG20財務相・中央銀行総裁会議に合わせて、2020年の中国の経済成長率を5.6%と、1月の『世界経済見通し(World Economic Outlook)』から▲0.4pt下方修正した。これによって、世界経済成長率は3.2%となり、▲0.1ptの下方修正となる。こうした中で、アジアを中心に世界各国・地域は、この影響を緩和するために、財政出動や金融緩和を実施している。

COVID-19の感染拡大の影響は、日本も例外ではないものの、地域によって異なる。その影響として、直接的・短期的なものに観光や貿易があり、間接的・中期的なものに世界経済の成長減速を通じた国内地域への波及がある。ここでは、国内地域経済に対する直接的・短期的な影響に注目する。

2. 観光産業への影響

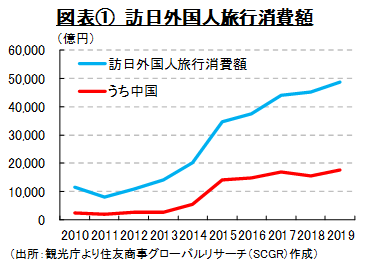

まず、観光産業への影響に注目する。図表①のように、2019年の訪日外国人旅行消費額は約4.9兆円まで増加した。このうち、中国からの旅行客による旅行消費額は約1.8兆円と、全体の36%を占めていた。一時の爆買いは姿を見せなくなったものの、旅行者数の増加もあって、消費額は堅調に増加している。

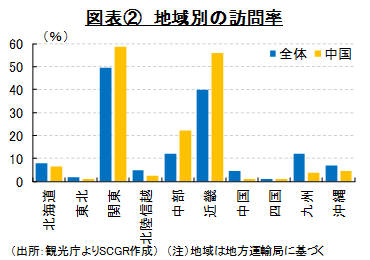

また、特徴的なことは、中国からの旅行客が訪れる地域だ。図表②の2018年の地域別の訪問率をみると、東京や神奈川などの関東、山梨や静岡、愛知などの中部、京都や大阪などの近畿が全体平均に比べて高い。それに対して、九州や沖縄などへの訪問率は比較的低い傾向がみられた。

つまり、訪日外国人旅行消費という波及効果は、これらの訪問率が高い地域で大きく表れる。特に、大阪では中国からの観光客が近年顕著に増えており、地域経済の景気を下支えしてきた。現在の中国からの旅行者数の減少で、その下支え効果が増大傾向から反転することになりかねない。もちろん、2019年の訪日外客数(3,188万人)のうち中国が959万人(日本政府観光局)と多いため、訪問率が低い地域でも、その影響が小さくないことに注意が必要だろう。

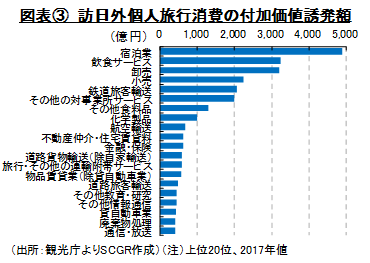

これまで訪日外国人旅行消費によって、国内の観光サービス業の生産は支えられてきた。図表③の訪日外国人旅行消費の付加価値誘発額をみると、宿泊業や飲食サービスなどが顕著だ。その他に、移動に関連する産業、すなわち航空輸送や鉄道旅客輸送、旅行・その他の運輸付帯サービスなどの付加価値誘発額も大きい。また、化粧品などを含めた化学製品やその他食料品など国内で消費するものや土産品などの生産も上位にある。これらに加えて、サプライチェーン上の直接的・間接的な生産活動も誘発されるため、2017年時点の約4.4兆円の訪日外国人旅行消費に対して、約3.2兆円の付加価値が誘発された計算になる。2019年の訪日外国人旅行消費(約4.9兆円)をもとに簡易計算すれば、国内の付加価値誘発額は約3.8兆円となる。

前述のとおり、これらの生産活動が地方やサービス業で生じていることが重要だ。訪日観光客が訪れる観光地は都市部ばかりではなく、地方にも広がっている。観光庁『観光白書(令和元年版)』によると、2012年に地方(三大都市圏以外)を訪問先とした訪日観光客は383万人(全体の45.8%)だった。これが2018年になると、1,800万人(全体の57.7%)まで増加しており、訪日観光客の目は確実に地方に向いてきている。

それに伴って、訪日観光客による地方での消費額も増えてきた。『観光白書』は、2018年の訪日観光客による地方での消費額は1兆円を上回ったとしている。これは、訪日外国人旅行消費額全体の28.5%と3割近くにまで増加している計算だ。

また、訪日観光客による旅行消費が、地域のサービス業の生産や雇用を誘発し、稼働率を向上させている点も重要だ。宿泊や飲食サービスなどのサービス業において、生産性を高めるためには、稼働率を高めることが欠かせない。一般的に、サービス業では生産と消費の時間と空間が一致しており、財のように在庫として保管しておけないためだ。

これまで観光サービス業では、団塊の世代などのシニア世代を平日に誘導することで、稼働率を高めてきた。それに、訪日観光客が加わったことで、勤労世代の日本人が集中しやすい休日・祝日と、平日との稼働率の差が縮小することにより、観光サービス業の稼働率が上昇し、生産性も向上する効果が期待できた。その結果、生産性の向上によって収益が増加した企業には、賃金を増やす余力も高まる。訪日観光客による旅行消費が地域のサービスを支えるという構図が出来上がってきた。

こうした中で、COVID-19感染拡大によって訪日観光客が減少することは、地方やサービス業の好循環を逆回転させる恐れがある。また、製造業における中国からの部品の輸入や中国向けの輸出などは一般的に人目につきにくい一方、観光客の行動は街中で目立つため、小売店などの企業マインドを冷やしやすいこともあって、その動向が注目される。

また、観光というと訪日観光が注目を集めやすいものの、参考までに日本人による国内旅行消費をみると、その影響は大きい。訪日観光客の旅行消費額が約4.1兆円だった2017年に、日本人の国内旅行消費額(延べ旅行者数は約6.5億人)は約23兆円と5倍近く大きな規模だった(観光庁『旅行・観光産業の経済効果に関する調査研究』2019年3月)。これによる生産誘発額は約38兆円、付加価値誘発額は約19兆円となる。2月下旬以降、防疫の観点から各種イベントが自粛されており、日本人による国内旅行消費も低調になりつつある。このように、観光産業の生産活動などへの下押し圧力がますます懸念されるようになっている。

3. 貿易産業への影響

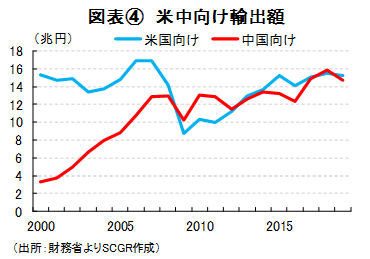

2つ目に、財貿易への影響に注目してみる。図表④のように、2019年の日本の輸出額のうち、中国向け輸出は約14.7兆円と米国と同規模だった(財務省『貿易統計』)。中国からの輸入額は約18.4兆円で、差し引き約3.7兆円の貿易赤字だった。日本にとって、中国は主要貿易国であるため、中国経済の減速が日本経済に悪影響を及ぼすのは必至だ。

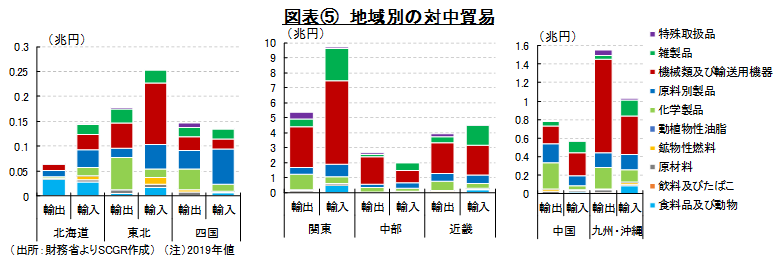

図表⑤のように、財貿易を地域別にみると、地域によって状況が異なっている。まず、日本全体の対中貿易収支は約3.7兆円の赤字だった一方で、金額には大きな差があるものの、中部や中国、四国、九州・沖縄は対中黒字だった。

また、機械類及び輸送用機器(一般機器や電気機器、輸送用機器)が目立つとはいえ、地域によって輸出入の品目構成が異なっている。中国向け輸出では、北海道の食料品及び動物(主に農水産物や加工食品など)、東北の化学製品、四国の化学製品と原料別製品(鉄鋼や非鉄金属、金属製品など)、関東や中部の機械類及び輸送用機器、中国の化学製品や原料別製品、九州・沖縄の機械類及び輸送用機器などが目立っている。その一方で、中国からの輸入では、東北や関東、九州・沖縄などで機械類及び輸送用機器の構成比が大きい。また、四国では原料別製品、関東や近畿で雑製品が多く、さまざまなものが輸入されている様子がうかがえる。

この結果、報道によると、中国からの自動車部品の輸入が滞ることで、九州の自動車工場で生産が休止した。また、中国からの加工食品の輸入が停止することで、それを活用している外食産業などが打撃を受けているという。中国からの輸入に関わりのない産業は少ないので、多かれ少なかれ日本の生産活動は下押し圧力を受けると考えられる。

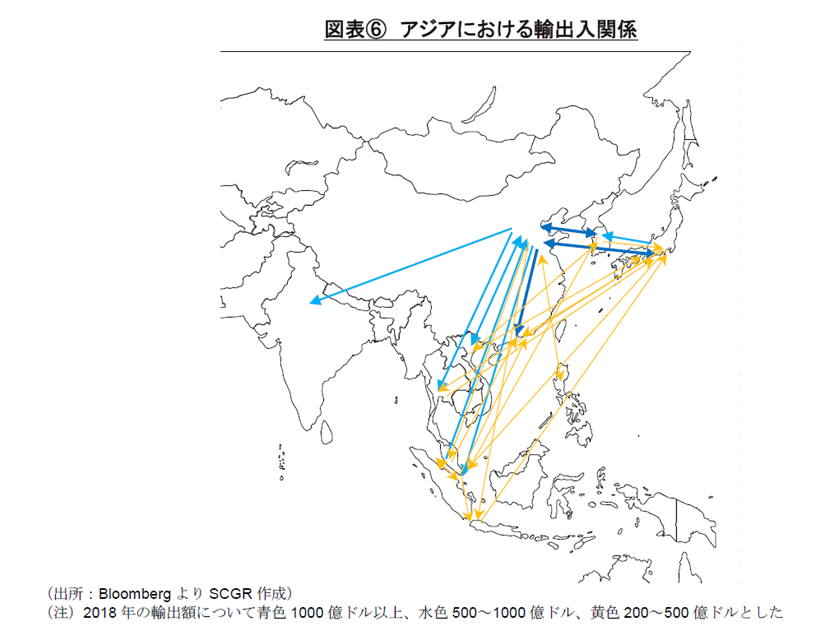

また、こうしたサプライチェーンを通じた影響は、日本に限ったものではない。図表⑥のように、アジアの輸出関係をみると、日本と中国を含めたサプライチェーンがアジア全体に張り巡らされていることがわかる。中国の経済規模が大きいため、貿易額も大きくなることは事実であるものの、中国がアジアのサプライチェーンで重要な役割を果たしている。しかも、COVID-19の感染が拡大したのは、自動車産業などの製造業が集積する湖北省武漢市だったことも、影響を拡大させていると考えられる。

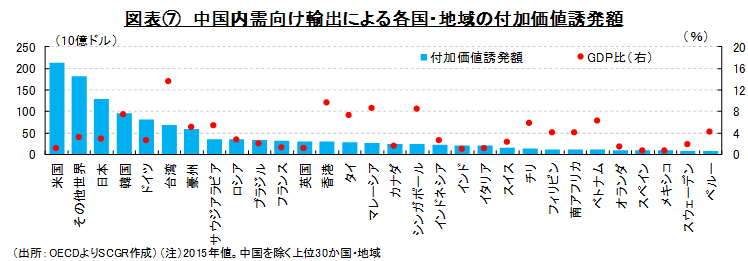

そこで、1月下旬から中国の生産・消費活動が低迷していることを踏まえて、サプライチェーンを通じて世界各国・地域にどのような影響が及ぶのかを考えてみる。ここでは、図表⑦のように、中国での消費や投資などの内需によって誘発される生産額に見合う付加価値額(付加価値誘発額)を計算してみた。

中国を除く上位30位までの国・地域をみると、貿易や経済規模の大きさから、付加価値誘発額が大きいのは、米国や日本、韓国、ドイツなどである。その他に、サプライチェーンが伸びているアジア、さらにサウジアラビアや豪州、チリなどの資源国もみられる。また、各国・地域のGDPに占める中国内需向け輸出による付加価値額の割合をみると、台湾や香港、マレーシア、シンガポールなどアジア地域が大きい傾向がある。また、金額はそれほど大きくないものの、チリや南アフリカ、ペルーなど南米各国の方が、日本やドイツよりも大きな影響を受ける可能性があるといえる。

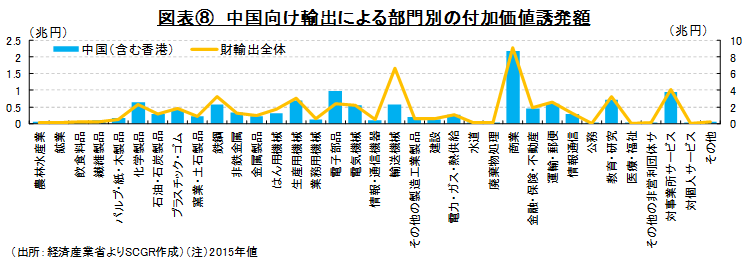

次に日本について、輸出を起点とした付加価値誘発額を産業別にみると、図表⑧のように、中国向け輸出の影響は、電子部品や化学製品などが財輸出全体に比べて大きい傾向にある。また、製造業に加えて、商業や対事業所サービスなどサービス業の付加価値誘発額に影響が及ぶ。つまり、国内の電子部品や電機機械などが集積する地域やそれを支援するサービス業に悪影響が広がると想定される。

これらを踏まえると、図表⑤のように中国からの機械類及び輸送用機器の輸入が多い東北や関東、九州・沖縄などでは原材料や部品の調達ができないために、国内生産活動は下押し圧力を受けやすいだろう。また、関東や中部、近畿、九州・沖縄などは輸出先の中国の生産・商業が停滞していることで、国内地域の生産活動が下押し圧力を受けることになる。前者については、中国以外から原材料や部品を調達できれば、生産水準を回復させられるかもしれないが、後者は現地の経済活動が再開しないと回復は難しいだろう。また、前述のように、アジアにサプライチェーンが広がっていることを踏まえると、その回復にも時間がかかるとみられ、日本の地域にも影響が及ぶだろう。

4. 地域によって下押し圧力の強さは異なる

1月に発表されたIMFの世界経済見通しのように、2020年の経済成長率はそもそも高いものではなかった。また、日本では、2019年10月の消費税率引き上げの影響もあって、緩やかな回復が見込まれていた程度であった。実際、図表⑨が示すように、2019年12月調査の日本銀行『短観』では、日本国内の地域の業況判断DIは軒並み低下しており、先行きの景気にも懸念が残る内容だった。

足元では、特に観光や貿易などを通じて中国経済との結びつきが強い地域ほど、より強い下押し圧力がかかると懸念される。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年4月28日(月)

15:40~、日経CNBC『昼エクスプレス』に、当社チーフエコノミスト 本間 隆行が出演しました。 - 2025年4月22日(火)

ラジオNIKKEI第1『マーケット・トレンドDX』に、当社チーフエコノミスト 本間 隆行が出演しました。 - 2025年4月21日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月19日(土)

『毎日新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年4月18日(金)

『週刊金融財政事情』2025年4月22日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。