市場概観:インフレとデフレが混在する世界

2023年06月15日

住友商事グローバルリサーチ 経済部

本間 隆行

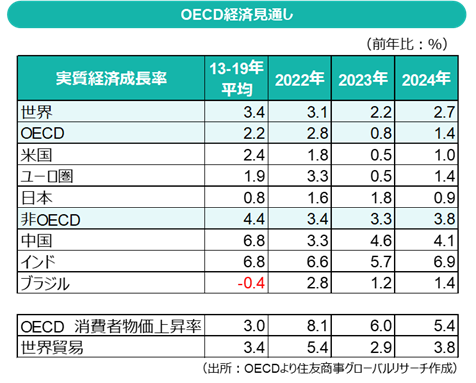

物価高や金融引き締め、戦争の影響で景気後退が危惧されてきたが、いまのところ、それは回避されている。足元の実体経済は底堅い動きが続いているが、近い将来の景気後退に対する警戒感がにじんでいる。6月7日、OECDは2023年の世界の経済成長は前年比で実質2.2%に留まるとの見通しを示した。2013~19年の平均3.4%と比較すると今年の経済成長はそれを3割ほど下回ることになる。同様に、2023年の消費者物価上昇率は6.0%と前年比で減速はするものの不安定な状態は続き、貿易量の伸びは2.9%と大幅鈍化の見通しとなっている。

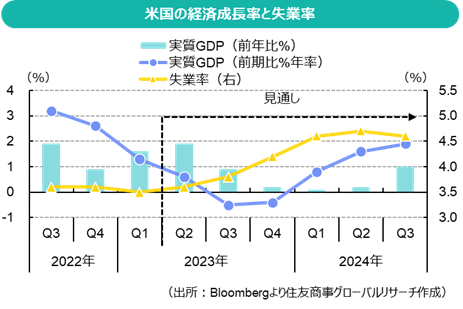

今後の経済情勢や商品市況を見極めていく中で、やはり米国の経済動向には注目が集まる。激しい物価上昇に見舞われ、米連邦準備理事会(FRB)による急激な利上げをこなしながらも、経済活動は比較的堅調に推移している。2023年Q1の実質経済成長率は、前期比年率換算ベースで1.3%と高成長とは言えないまでも一定の成長ペースは維持されている。

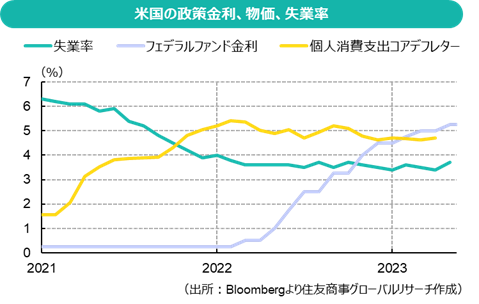

景気の遅行指標とされる失業率は、直近となる2023年5月は3.7%と依然として低水準だ。FFレート引き上げが始まった2022年3月は3.6%だったので、水準としてはほとんど変化がみられない。労働市場の厚みを示す求人件数はピークアウトしたとは言え、依然1,000万人を超える水準に留まっており、コロナ禍のピークだった約750万件を大幅超過した水準となっている。労働力調査による雇用者数の観点でも、利上げ開始以降、その変化はほとんど確認できない程度のものだ。また、個人消費デフレター(PCE)の上昇ペースはエネルギー価格の低下を受けて足元では減速しているものの、エネルギーと食料品を除くコアPCEには大きな変化は見られていない。

引き締め開始から16か月が経過し、2023年6月までの政策金利の引き上げ累計幅は5%となった。この間、経済成長はある程度維持され、失業率は低水準、物価に有意な変動がないとしたら、金融政策の効果はいつ頃表れるのだろうか。 過熱・減速する景気を機動的に調整する機能が、伝統的な金融政策からは失われてしまっているのかも知れない。アナウンスメント効果を通じて、市場が当局の政策意図をくんで先取りして水準調整へと動くことで、政策を早期に浸透させることになるはずなのだが、1年以上経過しても求めている変化がないとしたら、市場とのコミュニケーションが何を目的としているのか見えなくなってくる。

実体経済に効果が十分表れる前に、金融政策によって金融機関の破綻で金融システムに影響が出てしまっている。新興国ではデフォルトが生じており、その予備軍も少なくない。いまのところは大きな問題にはならないとされているが、破綻やデフォルトで発生した損失負担が全て完了しているわけではない。つなぎのファイナンスによる支援もあるので、金融市場のタイト化が維持されるのであれば、同様の問題は今後も起こり得るということなのだろう。金利操作によって、市中銀行の現預金に金利が付与されることで、過剰な流動性が銀行に還流し、金融調節が行き渡るという循環がそこには期待されていたはずだ。しかし、債務の証券化が進んできたことで、債券保有者が金利上昇による資産価格低下の影響を受けて損失が生じるという事態となっている。商業銀行や政府が流動性不足や金利上昇の影響で破綻に追い込まれたことを不作為で終わらせてしまうことの不安も残る。

もちろん、消費者マインドの冷え込みや設備投資の停滞、商業用不動産に対する警戒の強まりなどは金融引き締めによる効果が出始めているとも考えられるが、収まらないインフレの影響がまだ残っているとも言えるだろう。時間は掛かるがそれでも金融政策は有効なのだということであれば、経済状況は当然悪化していくシナリオを中心に据えることになる。年後半から来年にかけて、実体経済に関して言えば減速感が強まっていくコンセンサスは、こうしたシナリオを想定しているものだろう。実体経済の影響を確認する上で、7月公表される6月の雇用統計はひとつのポイントにはなりそうだ。ちょうど半期が終了することで雇用契約が見直されるタイミングでもある。季節調整値では実態が見えがたくなるので、原数値の動向に注目したい。賃金上昇率について、当面は過敏に反応する必要はないと見ている。失業が増加しても賃金は上昇し、むしろその動きは強まる。

年後半に景気が停滞するというシナリオに基づくと、コモディティの見通しもそれに合わせて変化していく。産油国は生産調整の意欲を強めているが、それでも上がらない原油や天然ガスの価格の動向には注意が必要だ。北半球の需要期に入っても価格上昇が確認できない今、景気の停滞が続く、または一段と悪化するのであれば、上がり目は少なくなってくる。特に、エネルギー商品の価格はフロー経済動向の影響を受けるので、価格上昇を想定するのであれば、その原動力は、より強力な生産調整、需要面では急な景気拡大か極寒などの天候要因に絞られてくる。

減産によって価格水準を引き上げることができていない以上、産油国にとっては得られたものよりも失ってきたものの方がはるかに大きい。こうした中で、サウジアラビアとイランの間で関係が改善したことは、地政学的リスクを大きく低下させることに寄与し、短期的にはエネルギー商品の上値リスクを抑制する効果がある。また、核合意交渉が部分的にしろ、進展するのではないかとの期待も報じられるようになっていることは、価格上昇リスクを抑制する期待を高めることになる。両国が国交を断絶した2016年初めには30ドル程度だった原油価格は、減産を通じて年末に50ドル台を回復した。今その逆の道を歩んでいるとしたら、上値追いのシナリオを維持するには一層の需給の引き締まりが条件となってくるだろう。足元ではロシア産原油の生産と販売が当初期待されていたような減少傾向を示しておらず、販売先が変わっただけであれば、売り先と買い先が変わっただけで、市場の根本的な構造は制裁前と変わっていないことになる。椅子が減ると思って急いで手当したが、結果的には椅子が増えた椅子取りゲームのようなものだ。

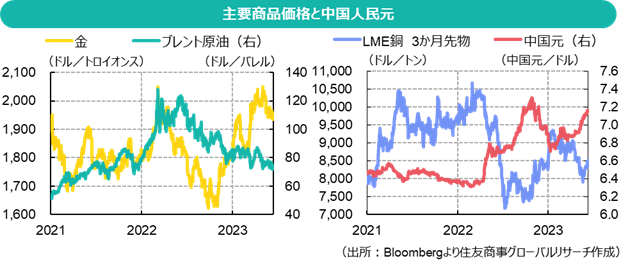

金は準備通貨として再評価されたことで一貫して上昇が続いてきたが、今はその行き場を失ってしまっているような値動きになっている。トルコの金準備売却は、選挙という特殊要因があったものの、資金繰りなどの状況次第で、政府は現実的な対応を執ると受け止められた。準備通貨、決済通貨としてドルを回避する動きは一服したところでもあり、今後は金利動向との関係が強まって行きそうだ。

工業系メタルは、当面は中国経済次第との見通しだ。内需が弱く外需も弱い影響を受けている。双循環でも双方が悪い組み合わせ。景気テコ入れが期待されているが、供給量も能力も過剰気味で、デフレの兆候も見られる。若者中心に失業も増加しており、政策支援も金融調節も実施されているが、前向きな評価をするにはまだ危うい状況だ。とくに中国元安には様々な点で注意が必要で、中国元建て価格が高くなると、原材料購入の動きには少なからず影響する。欧米と異なり物価が安定してきたアジアでは、インフレよりもデフレと景気減速への意識が強まっている状況である。中国元の動向は、日本円も幾分その影響を受けているようでもあるので注意が必要だ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2024年12月23日(月)

『時事通信』に、当社シニアアナリスト 鈴木 直美のコメントが掲載されました。 - 2024年12月20日(金)

ダイヤモンド社『ダイヤモンドZAi』2025年2月号に、当社チーフエコノミスト 本間 隆行の取材対応記事が掲載されました。 - 2024年12月13日(金)

日経CNBC『World Watch』に当社シニアアナリスト 石井 順也が出演しました。 - 2024年12月10日(火)

金融ファクシミリ新聞・GM版に、当社シニアエコノミスト 片白 恵理子が寄稿しました。 - 2024年12月6日(金)

外務省発行『外交』Vol.88に、米州住友商事会社ワシントン事務所長 吉村 亮太が寄稿しました。