足元の円安の原因を探る

調査レポート

2024年07月09日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 再び円安・ドル高が進んでいる。デジタル赤字の拡大や新しいNISAを活用した対外投資の拡大などが円安・ドル高要因として注目されている。しかし、これらの影響は、サービス収支や証券投資など全体では相殺されているようだ。

- その中で、円安によって円建て価格が膨らんでいるものの、証券投資や直接投資が伸び悩み、直接投資には回収の動きもみられる。円安基調の継続、国内収益性の改善、経済安全保障や供給網の再構築の観点で、国内外の投資を見直す動きから、対外純資産の積み上がりが鈍くなり、それが円高・ドル安圧力を弱めていることもある。

- そうした変化とともに、遠のく米利上げ、緩やかな日本の利上げという分かりやすい構図もあり、投機的な動きを巻き込みながら、円安・ドル高が進んでいるのだろう。

1. 37年半ぶりの円安水準

対ドルの円相場は7月3日のNY市場で1ドル=161円96銭と、1986年12月以来、37年半ぶりの安値を更新した。4月29日に160円24銭を付けた際には、政府・日銀は円買い・ドル売り介入を実施したとみられるものの、足元ではそうした動きはないようだ。

利下げが遠のく米国に対して、なかなか利上げを実施しない日本という構図から、円相場には円安・ドル高圧力がかかりやすい。また、6月の日本銀行の金融政策決定会合では、国債買入れ額の減額を決定したものの、詳細は7月会合に持ち越しとなった。金融市場への悪影響をできるだけ回避しようとする日銀の慎重な姿勢が、為替市場ではかえって金融引き締めに消極的と映り、裏目に出てしまったようだ。

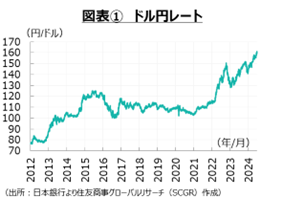

図表①のように、2012年に1ドル=80円程度だった円相場は、足元ではその半分の160円まで低下している。こうした円安の背景には、金融政策の方向の相違だけではなく、日本経済の構造的な脆弱性があるという見方も増えている。しかし、円安が進むほど、日本経済のファンダメンタルズが大幅に変化したのだろうか、それとも別の要因が影響しているのだろうか。以下では、こうした視点から、足元の円安について考えてみる。

2. デジタル赤字と新NISA

足元にかけて円安が進んだ原因は、何なのだろうか。まず、話題になっているデジタル赤字と新しいNISA(少額投資非課税制度)の円相場への影響を考えてみる。

デジタル赤字

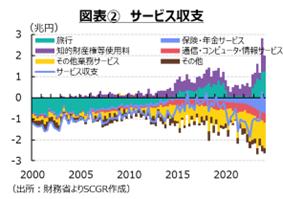

図表②のように、デジタル関連の赤字は、2014年の約2.1兆円から2023年の約5.5兆円へ2倍以上に拡大した。デジタル化の進展とともに、通信・コンピュータ・情報サービスやSNS・Web連動型広告サービスへの支払などが増加し、国際収支上で赤字が拡大してきた。2024年Q1もデジタル関連赤字として約1.4兆円が計上されており、この赤字の拡大傾向は続いている。

その一方で、サービス収支の内訳みると、他の項目の黒字が拡大してきたこともわかる。例えば、知的財産権等使用料は2003年に黒字に転じ、旅行収支は2015年に黒字に転じた。デジタル関連の赤字が拡大した同時期、知的財産権等使用料は2014年の1.8兆円から2023年の3.2兆円に、旅行収支は2015年の1.1兆円(2014年は▲0.0兆円の赤字)2023年に3.6兆円へと、黒字額を拡大させた。

この結果、サービス収支全体の赤字額は2023年に約2.9兆円と、2014年(約3.0兆円)と、大きく変わっていない。比較可能な1996年以降を見ても、サービス収支の赤字が最大だったのは1996年(約6.7兆円)であり、それ以降、赤字額は縮小に向かっており、2017年には約0.7兆円まで縮小した。その後、コロナ禍や足元にかけての円安や資源価格の上昇などから、赤字額は2022年(約5.6兆円)に大きく拡大したものの、経済活動の正常化などの影響で、2023年(約2.9兆円)には縮小した。

つまり、デジタル赤字を単体で見れば、その拡大が円安・ドル高圧力になっていることは事実であるものの、サービス収支全体でみると、必ずしも赤字額が膨らんでいるわけではない。円相場が、デジタル赤字に対して敏感に反応する一方で、その他の収支の黒字に対して鈍感に反応するなどの相違がなければ、円相場への影響を考える上で、デジタル赤字の拡大のみを取り出す意義はあまり大きくない。そのため、デジタル赤字が、37年半ぶりの円安・ドル高水準に円相場を持っていく主因とは言いがたい。

新NISA

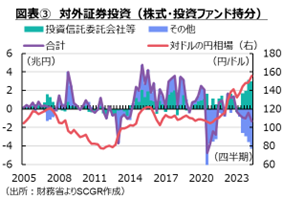

また、足元では、新しいNISAの円相場への影響も注目されている。新NISAのうち外国投資とみられる対外証券投資の株式・投資ファンド持分のうち投資信託委託会社等は、2024年1~6月は約6.2兆円の買い越しとなった。これは、比較可能な2005年以降の同期間(1~6月)として最も多かった2015年(3.3兆円)の2倍弱の規模だった。足元の買い越し額(2024年1~6月)を踏まえると、2024年通年では12兆円超まで拡大する可能性があり、2023年(約3.5兆円)を大幅に上回るだろう。

過去、投資信託委託会社等の買い越し額が、前年から急激に増えた年に注目してみる。例えば、2015年(約2.6兆円)から2016年(約6.2兆円)にかけて、この買い越し額が増加した。当時の円相場は1ドル=105円台後半から121円台前半へ、大幅に円安・ドル高が進んだ。もちろん、他の要因もあるものの、この動きを踏まえると、足元の投資信託委託会社等の買い越しは、円相場を2023年の140円台半ばから160円よりも円安・ドル高に進ませる力になるのだろうか。

2015年を見ると、対外証券投資の株式・投資ファンド持分全体が買い越しだった。投資信託委託会社等とその他の金融機関(図表③では「その他」)の双方とも買い越しだった。しかし、足元(2024年1~6月)では、投資信託委託会社等が買い越した一方で、その他は売り越しであり、全体でも売り越しだった。

これらを踏まえると、2015年と足元では円安効果の性質が異なると考えられる。2024年を通じて、その他の売り越しが継続するのかは読み切れないものの、投資信託委託会社等の買い越しだから円安・ドル買い圧力という構図であるとは必ずしも言えない。

ただし、それぞれの投資主体によって、円相場への影響力が異なることには注意が必要だ。新NISA経由の投資信託では、為替リスクを個人投資家が負っており、金融機関は粛々と投資信託の売上に応じて円売り・ドル買いを行っているという。その一方で、その他の金融機関では為替ヘッジを付けるなど変動リスクを緩和しているため、円相場への影響が投資金額ほど大きくないだろう。

そのため、金融機関などの為替ヘッジを踏まえれば、足元の株式・投資ファンド持分全体が小幅な売り越しでも、相対的に円安・ドル高圧力の方が大きいと考えられる。しかし、これも37年半ぶりの円安・ドル高水準まで円相場を持っていくほど大きな力になったとは言いがたいだろう。

3. 投資資金の変化と回収

証券投資:対外投資に陰り

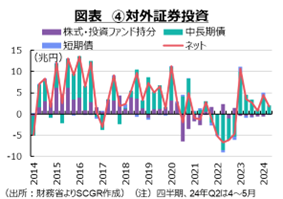

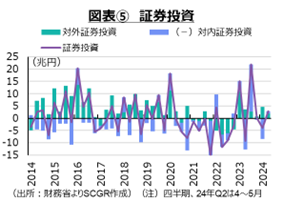

図表④のように、対外証券投資全体でみると、足元でも買い越しになっている。買い越しであるため、円安・ドル高圧力になっているだろう。ただし、四半期ベースでみると、2015年前後の10兆円前後に比べて、足元の買い越し額は5兆円を下回っており、その分だけ円安・ドル高圧力は弱いと考えられる。

2022年にかけての利上げの初期段階では、利上げに伴う損失処理などのために、海外から投資資金を回収した動きが見られた。その動きが一服した2023年ごろになると、今後は高金利を狙って投資資金が再び海外に振り向けられた。しかし、円相場が円安・ドル高方向に振れるなど為替リスクが高まったことや国内金利が上昇したことなどから、2015年前後ほど、足元の投資資金が積極的に海外に向かっていないようだ。

また、図表⑤のように、対内・対外証券投資を合わせてみると、2024年Q1には対内証券投資額が対外証券投資額を上回り、証券投資(ネット)ではマイナスになっていた。2015年にも対内証券投資によって、証券投資がマイナスになる場面もあったものの、全体としては対外証券投資の方が大きかった。それは、日銀の利上げ観測などもあって、振れが大きくなった足元までの状況とは異なっている。これらより、証券投資を通じた円売り・ドル買い圧力は足元で、2015年前後に比べて低下している可能性がある。

直接投資:実質的な資金フローは伸び悩む

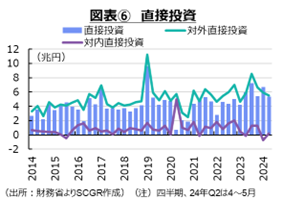

図表⑥のように、直接投資のうち対外直接投資が増加してきたことで、直接投資(ネット)も底堅く推移してきた。相変わらず、対内直接投資は低調で、それに伴う円買い・ドル売り圧力も小さいままだ。

しかし、対外直接投資が増加していると言っても、その内訳には大きな変化がある。図表⑦のように、海外現地法人の内部留保などに相当する収益の再投資(第一次所得収支の再投資収益と同額)が増加しており、それを除いた直接投資が必ずしも増えているわけではない。

収益の再投資は、経常収支側の第一次所得収支に再投資収益として計上され、同額が金融収支側の直接投資の収益の再投資に計上されるもので、実際に資金フローが生じているわけではない。そのため、実際の資金フローを捉える上では、収益の再投資を除いた直接投資を確認する必要がある。足元では、円安によって円建て評価額が膨れているため、その効果を除いてドル建てなど外貨建ての直接投資で考えてみると、その金額は減っているのかもしれない。

このように、見かけの対外直接投資が増加しているものの、収益の再投資を除いた実質的な直接投資の資金フローが伸び悩んでいれば、円売り・ドル買い力が強くなっているわけではない。

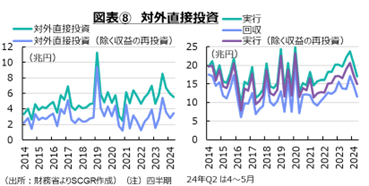

直接投資:回収も膨らむ

図表⑧のように、対外直接投資には、回収という一面もあることが重要だ。対外直接投資の内訳をみると、実行とともに海外からの回収も増加してきた。四半期べースでみると、回収額はコロナ禍前の10兆円規模から、足元では約15兆円規模に拡大している。円安効果によって金額が膨らんでいる一面があるものの、回収自体も増えているようだ。

なぜなら、円安ということは、対外資産を外貨から円に換えるときにより多くの円を得られるメリットがあるからだ。図表⑨のように、簡便的に円相場のトレンドを考えてみると、平均で2000年代に1ドル=120円前後、2010年代に100円前後で投資した資金を、足元の150円超で回収できる計算だ。

過去、回収が多かった時期(2014~15年頃)をみると、その当時の円相場と過去10年平均のトレンドがほぼ同水準になっていた。つまり、それ以前に投資してきた対外資産を回収して国内で円に換えても、為替メリットは働きにくかった。また、世界金融危機後の急速な円高の印象も色濃く残っており、円高トレンドの継続が前提条件になっていたのだろう。

しかし、足元では、過去の円相場のトレンドに比べて、歴史的な円安方向にあり、資金回収の為替メリットが大きい。その上、日米の金融政策の方向性の相違に加えて、貿易などの構造変化なども取り沙汰されており、円安が当面続く可能性も大きくなっている。そのため、投資収益性に疑問符が付く投資案件については、回収する絶好の機会でもある。

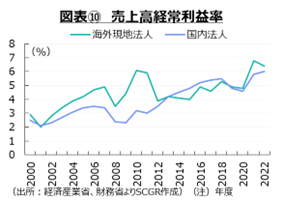

為替メリットの他に、足元で海外投資資金を回収する動機はあるのだろうか。例えば、収益性の面で、必ずしも海外事業が国内事業よりも競争優位をもっているとは言えなくなったことが挙げられる。2000年代まで海外現地法人の経常収益率は、国内法人より高かったため、海外投資の恩恵は大きかった。しかし、2010年代に入ると、国内法人の経常収益率が海外現地法人を上回るようになった。この変化の背景には、海外経済の成長ペースの減速に加えて、さまざまな海外ビジネスリスクの高まりなどが意識されるようになった一方で、国内ビジネスの収益性が高まってきた。海外ビジネスリスクに応じて、上乗せの収益率を確保できなければ、海外に投資する意義は薄れる。

また、足元にかけて、貿易戦争や経済安全保障への対策、供給網の再構築など、従来あまり考慮していなかったことも喫緊の課題になっている。こうした状況では、海外投資の再考が求められる。回収すべき海外投資を回収しつつ、実行すべき別の投資に資金を振り向けていく意思決定が、ビジネス上でより重要になっている。

こうした企業行動の変化は、円相場に影響をもたらすだろう。海外向けの投資資金をそのまま別の国・地域に振り向けるときには、外貨間の交換になるため、対ドルの円相場への影響は間接的なものにとどまると考えられる。その一方で、海外向けの投資資金を国内に回収する場合には、円相場に相応の影響を及ぼすことになる。

ただし、その影響は、短期と中長期で異なるだろう。まず、海外から投資資金を国内に戻す時、外貨建て資産を売却して円に換えるため、短期的には円買い・ドル売り圧力になる。

それに対して、中長期的には、国内外資産ポートフォリオの変化を通じて円相場に影響を及ぼすことも考えられる。海外への投資が伸び悩むということは、対外資産も伸び悩むことになるので、円高・ドル安圧力を低下させる効果もある。収益の再投資を除く対外直接投資が伸び悩んでいるため、実質的な投資フローはあまり増えておらず、対外資産の積み上がりペースも鈍化している。直接投資で投じられた資金は、運転資金や設備投資に充てられており、設備投資であれば減価償却などいずれ価値を低下させる。実質的な投資フローとしての直接投資が伸び悩むということは、設備投資の更新が国内からの直接投資ではなく、現地法人の収益(収益の再投資)に依存する割合が増えているのかもしれない。後者の資金フローは円相場に直接大きな影響を及ぼすものではない。

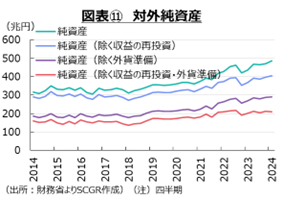

対外資産という点では、前述の対外証券投資の伸び悩みも、同じような効果をもつ。直接投資や証券投資の伸び悩み、直接投資の回収などから、対外純資産はかつてのように増えていない。図表⑪のように、収益の再投資や外貨準備を除く対外純資産は、足元で横ばい圏を推移している。円安で円建て評価額が膨れる環境にもかかわらず横ばいということは、外貨建てでは減少しているとみられる。こうした中で、国内外資産のポートフォリオが相対的に変化しているため、中期的に円高・ドル安圧力が低下することになり得る。

また、経済安全保障への対策、供給網の再構築などは、短期的ではなく、中長期的な課題である。企業にとってはビジネスモデルを大きく変える必要さえ生じ得るものだ。このように中長期的な投資を意識しやすい環境で、対外資産に関連する円高・圧力の低下が、足元の円安・ドル高をもたらしている一因になっていると考えられる。

金融派生商品:為替リスクのヘッジにみられる投資行動の変化

海外に投資する際、為替変動を回避するために金融派生商品を活用するケースが多い。例えば、ドル建て資産を購入する場合に生じる円売り・ドル買いの為替リスクを、金融派生商品に通じて円買い・ドル売りのポジションを構築することで、軽減することなどが挙げられる。

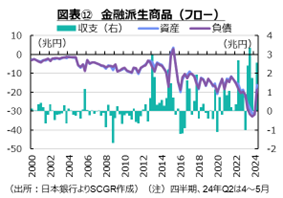

実際、図表⑫のように、金融派生商品の取引(フロー)はこれまで拡大の一途をたどってきた。国際収支統計の金融派生商品の項目には、オプション・プレミアムや先物取引・先渡取引の売買差損益などが資産・負債の減少として計上される。支払コストや損失が計上されることが多いため、受取・支払ともにマイナスになるケースが多い。

これら金融派生商品のフローは2012年頃から増加し始め、今回の利上げ局面で一段と拡大した。また、金融派生商品の残高(ストック)も、コロナ禍前の2019年3月末(資産32.4兆円、負債31.6兆円)から2024年3月(資産60.0兆円、負債65.7兆円)へと2倍近く拡大してきたことが確認できる。

こうした金融派生商品の拡大が、為替変動を助長したこともある。例えば、2022年には、米利上げに伴い金利が急上昇(債券価格は低下)する中で、過剰になった為替ヘッジを解消する動きが円売り・ドル買い方向に働いた。

足元にかけても、為替変動を助長する動きがあるのもしれない。前述のように、対外純資産が伸び悩んでいるということは、それに伴う金融派生商品の購入も減少しているとみられる。また、2024年に入ってから、市場の想定以上に長い間、高金利が維持されており、利下げ開始時期はますます遠のいている。円安が続くという見通しであれば、為替ヘッジをつけない投資の割合も増えることになる。このように、金融派生商品から垣間見られるように、ポジション調整や見立ての狂いなども、円安・ドル高圧力につながったかのかもしれない。

4. 投機的な動き

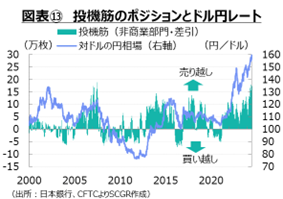

為替相場に流動性を供給する投機的な動きが、円安・ドル高圧力を生じさせてきたという一面もある。実際、図表⑬のように、いわゆる投機筋は円売りポジションを拡大させている。スイスが利上げを実施したことで、主要国・地域の通貨の中で、安定的にキャリー取引で資金調達のために使える通貨は円のみとなった。

しかも、米国の遠のく利下げと日本の緩やかな利上げの対比に加えて、その構図が当面継続し、変動が小さいという安心感もあり、円キャリー取引を行いやすい環境にある。実際、図表⑭のように、キャリー取引の代理変数とされる外国銀行在日支店の資産額は、2022年に水準を切り上げたまま、足元にかけて推移している。

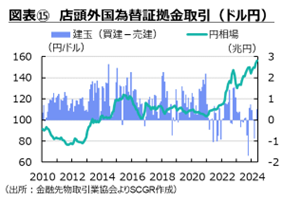

こうした中、図表⑮のように、個人投資家など多くの投資家も、円売りポジションを構築しやすくなっている。日米金利差からスワップポイントなどを得られることもあって、個人投資家は円売り・ドル買いのポジションを構築する傾向がある。2023年初にかけて、日銀の利上げ観測が高まったことなどから、円売りポジションが解消されてきた。その後、再び円売り・ドル買いのポジションを作るために、少しでも円高に振れるとドルを買う動きが見られるようになり、それが円安・ドル高圧力になってきた面もある。

5. 対外純資産の伸び悩みと投機的な動き

これまで日本は経常黒字国であり、対外純資産が積み上がっていることが、円高・ドル安要因として認識されてきた。しかし、以上のように、証券投資や実質的な直接投資が伸び悩み、直接投資の一部が回収されているため、対外純資産が足元にかけて積み上がっていない。円安による円建て評価額が膨らんだ影響を除いてみれば、実質的には対外純資産(除く収益の再投資と外貨準備)が減少しているとみられる。それが、中期的な円高・ドル安圧力を弱めていると考えられる。

これまで日本は経常黒字国であり、対外純資産が積み上がっていることが、円高・ドル安要因として認識されてきた。しかし、以上のように、証券投資や実質的な直接投資が伸び悩み、直接投資の一部が回収されているため、対外純資産が足元にかけて積み上がっていない。円安による円建て評価額が膨らんだ影響を除いてみれば、実質的には対外純資産(除く収益の再投資と外貨準備)が減少しているとみられる。それが、中期的な円高・ドル安圧力を弱めていると考えられる。

また、関心が中長期的な変化に向かいやすいことも挙げられる。経済安全保障などの面からも、供給網の見直しの観点からも、国内投資への回帰を検討する必要が高まっている。デジタル赤字の拡大や新NISAに伴い個人投資家の海外投資の拡大、日本経済が金利のある世界に戻ってきたことなど、構造変化を意識させやすいものもある。こうした中で、円安・ドル高を巡る構造的な変化に加えて、遠のく米利下げと緩やかな日本の利上げという分かりやすい構図もあり、投機的な動きを巻き込みながら、円安・ドル高が進んでいるのだろう。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年4月22日(火)

ラジオNIKKEI第1『マーケット・トレンドDX』に、当社チーフエコノミスト 本間 隆行が出演しました。 - 2025年4月21日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月19日(土)

『毎日新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年4月18日(金)

『週刊金融財政事情』2025年4月22日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月16日(水)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。