何かが変わりそうな予感も見通しはよくない日本経済

調査レポート

2024年07月16日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 実質賃金の上昇率は5月まで26か月連続マイナスで、購買力が失われている。生活必需品など購買頻度が高い品目の価格上昇率は消費者物価指数のヘッドラインよりも高く、消費者の実感としてはもっと大きな物価高騰に直面していた可能性がある。そのため、個人消費が足踏みするのは当然といえる。

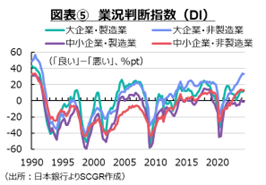

- 企業の景況感は改善している。特に製造業では足元、先行きともに改善方向にある一方で、非製造業では先行きへの懸念が払しょくできていない。物価高騰とともに、人手不足が深刻化していることが一因だ。

- 省力化・合理化のための投資意欲が高まっている。デジタル化やグリーン化などもあり、引き続き設備需要は底堅い。利上げに伴い、借入金利というコストを考える必要が生じているものの、国内・業界需要の成長見通しが上方修正されており、収益性は徐々に回復しつつある。ただし、設備投資のみでは、個人消費の弱さを補完できないため、物価・賃金上昇という好循環やデフレ脱却など、何かが変わりそうな予感がしていた日本経済の先行きの見通しはまだよくない。

1. 実質賃金マイナスという痛み

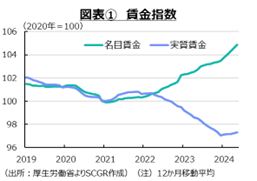

実質賃金の回復がまだ見られない。厚生労働省『毎月勤労統計調査』によると、実質賃金は5月まで26か月連続で前年同月比マイナスになった。賃金のトレンドを把握するために、図表①のように12か月移動平均をとると、上昇傾向にある名目賃金に対して、実質賃金はようやく持ち直しの段階に差し掛かったところだ。この名目賃金と実質賃金の大きな差は、物価上昇によってもたらされたものであり、実質購買力の低下を鮮明に表している。2024年度の春闘の結果などから、今後の賃金上昇が期待されるとはいえ、足元までの円安などを踏まえると、賃金上昇が物価上昇に追い付くのは当面先とみられている。そのため、名目賃金と実質賃金の差はなかなか埋まりそうにない。

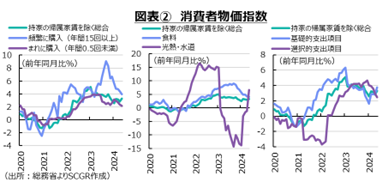

物価上昇率も、ヘッドラインの数字(消費者物価指数・総合やコア指数)と消費者の実際の認識には大きな差が開いてきたようだ。図表②のように、頻繁に購入する品目(年回15回以上)とまれに購入する品目(年間0.5回未満)の物価上昇率を比べると、前者の方が大きかった。また、生活必需品である食料や光熱・水道などの品目の上昇率の方が他の品目よりも大きかった。さらに、支出弾力性が1以下、すなわち所得の増加に比べて消費が増えにくい品目を集計した基礎的支出の物価上昇が、それ以外の選択支出項目よりも先に上昇し、かつその上昇率も当初は高かった。

これらの状況は、消費者が、消費者物価上昇率という数字以上に、よく買う生活必需品で、大きな価格上昇に直面していたことを示唆している。しかも、それは久しぶりの高い物価上昇率であり、物価上昇という痛みをより大きく認識させた。金融政策は消費者物価指数を軸に行われていた中で、消費者の実感としてはもっと大きな物価上昇に直面していたことになる。つまり、消費者の生活目線でみれば、実質賃金はもっと大幅に低下してきたといえる。

そのため、個人消費に足踏みがみられるのは当然だ。これらより類推されるのは、個人消費の弱さから、国内非製造業の業況があまりよくないこと、今後の販売価格の引き上げにためらいが生じる可能性があることだろう。物価・賃金上昇という好循環やデフレ脱却など、何かが変わりそうな予感がしていた日本経済の先行きの見通しはまだよくない。

2. 物価上昇の痛み

消費者物価上昇率が2022年4月以降、2%を上回ってきた原動力はコストプッシュだった。海外の物価高騰に、円安が重なり、原材料価格が急騰し、企業のコスト吸収の限度を超えたため、販売価格へ転嫁せざるを得なかった。日銀は、物価上昇の原動力がコストプッシュ要因から、賃上げによる購買力の向上によるディマンドプル要因へ切り変わることを期待しているものの、今のところ必ずしもそうした姿にはなっていない。むしろ、足元にかけての海外物価の上昇や円安などから、コストプッシュ圧力が再燃しそうな気配すらある。実際、日本銀行『企業物価指数』によると、6月の輸入物価指数(円ベース)は前年比+7.1%と、5か月連続のプラス、上昇率を拡大させている。また、為替変動の影響が除かれた契約通貨ベースでは+0.3%と、2023年8月以来となるプラスに転じており、海外からの物価上昇圧力がじわりと高まりつつあるようだ。

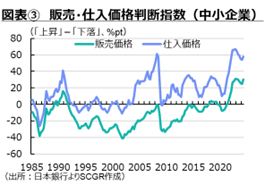

図表③のように、仕入価格の上昇に直面している中小企業も、販売価格の引き上げを検討している。バブル経済時期よりも、相対的に販売価格の引き上げについて考えている企業の割合は高い。販売価格の引き上げのすそ野が国内で広がりつつある。

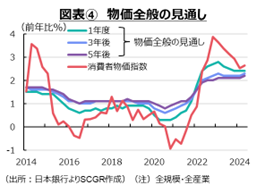

そのため、図表④のように、企業の物価先高観が維持されている。企業の物価全般の見通しは2022年ごろから2%超で推移しており、コロナ禍以前の1%前後と大きく姿を変えている。日本企業にとっても、物価が上昇する世界が前提条件になりつつあるようだ。そうであれば、長年、物価が上がらない世界に慣れてきた企業が、物価が上昇する世界にうまく対応できるのかが懸念される。少なくとも、前述のように、実質賃金が低下している家計の消費に大きな期待はできないからだ。

3. 業況の改善

それでは、日本企業は先行きの業況をどのようにみているのだろうか。足元の企業の業況感を確認すると、図表⑤のように、足元で製造業は回復傾向にある一方で、非製造業はバブル経済期以来の高水準で足踏みしている。

製造業については、自動車の不正検査問題から一部メーカーの生産が停止していた状態から持ち直した影響が大きい。その一方で、非製造業では、大企業で顕著なように、業況判断指数が歴史的な高水準から通常の水準へ向かって落ち着きを取り戻す過程ともいえる。コロナ禍からの経済活動の正常化や訪日観光客の増加などが重なり、非製造業の業況が後押しされたためだ。

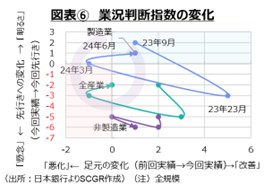

図表⑥のように、業況判断指数の変化を図示してみた。横軸(足元の変化)でプラス方向(右半分)は前回実績から今回実績が改善したことを表している。また、縦軸(先行きへの変化)でプラス方向(上半分)は今回実績から先行きへの改善する見通しを表している。そのため、右上(足元改善・先行き改善)、右下(足元改善・先行き悪化)、左下(足元悪化・先行き悪化)、左上(足元悪化・先行き改善)、そして再び右上へと時計回りに業況が推移する姿が想定される。

実際、製造業はこの1年間できれいな円を描いて、2024年6月に右上に戻ってきた。つまり、製造業では、足元の業況感は前回から改善し、先行きの改善も期待されている。それに対して、非製造業は足踏みしている。足元の業況感は小幅に改善した一方で、先行きの悪化が引き続き懸念されている。前述のように、非製造業の業況指数自体が高いため、これ以上の上昇が見込みにくいことや、実質賃金の低下から先行きの個人消費の弱さなどが予想されているのかもしれない。

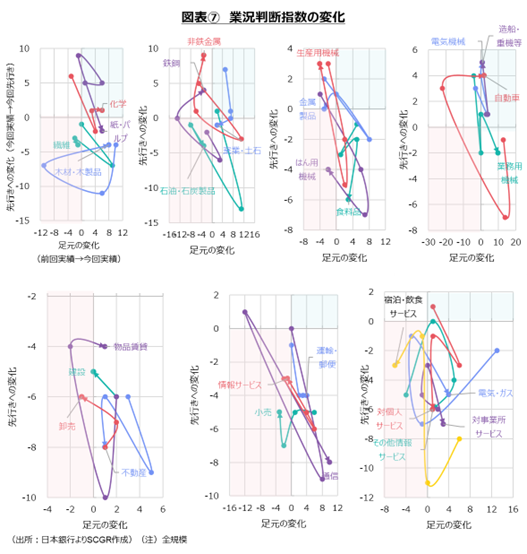

図表⑦で同じように業況感について製造業をみると、産業によって位置するところが分散している。右上(化学、電気機械、自動車、造船・重機等)のうち、自動車は時計回りの円を描いて右上に戻ってきた一方で、化学は2四半期連続で右上に位置している。電気機械と造船・重機などは先行き改善を維持しており、堅調さを継続しているようだ。また、右下(紙・パルプ、木材・木製品、窯業・土石、食料品、業務用機械)の産業は、足元の業況感が底堅いものの、先行きの悪化が懸念される。左下(繊維、石油・石炭製品、はん用機械)は足元と先行きとともに厳しい状況にあり、左上(鉄鋼、非鉄金属、生産用機械、金属製品)に位置する産業は足元の業況が悪化したものの、先行きの改善が期待される。前回3月調査時点から状況が改善している産業もあれば、あまり変わっていない産業もあり、製造業といっても産業による差が大きい。

その一方で、非製造業の内訳では、先行き悪化という見通しで一致している。右下(物品賃貸、不動産、運輸・郵便、通信、電気・ガス、その他情報サービス、対事業所サービス、対個人サービス)に位置する産業は足元の業況感が改善方向にある一方で、左下(卸売、建設、情報サービス、小売、宿泊・飲食サービス)はすでに悪化方向にあるという相違が見られる。物価上昇の影響を受けやすい小売、卸売、宿泊・飲食サービスなどの業況が悪化しているようだ。

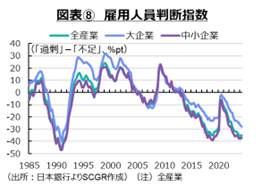

4. 人手不足と設備投資意欲

こうした中で、物価上昇とともに、人手不足という課題が日本企業の重石になっている。図表⑧のように、中小企業の人手不足はコロナ禍前並みになった一方で、大企業はコロナ禍前よりも人手不足が深刻化している。報じられているように、中でも宿泊・飲食サービスなどでは、人手不足が供給制約につながっている。特に宿泊業では、訪日観光客の増加もあって、需要が旺盛な一方で、人手不足から対応しきれず、需要を取りこぼしている。

物価高騰に伴う生活費の増加に加えて、人手不足という素地があるからこそ、2024年度の春闘で大幅に賃上げが合意したともいえる。ただし、賃上げはコスト増を意味することも重要な視点だ。原材料コストの販売価格転嫁に比べて、人件費分の販売価格への転嫁のハードルが高いこともあり、人手不足とともに人件費増が業況感の重石になりつつあると考えられる。

そのためにも、省力化投資の重要性が高まっている。内閣府・財務省『法人企業景気予測調査(令和6年4~6月調査)』によると、設備投資スタンスとして、最も重要度が高いものは製造業・非製造業ともに「維持更新」だった。2位が製造業で「生産(販売)能力の拡大」、非製造業で「情報化への対応」と割れたものの、3位にはともに「省力化・合理化」が挙げられた。人手不足がコロナ禍前よりも深刻化している大企業では、省力化・合理化が喫緊の課題になっている。

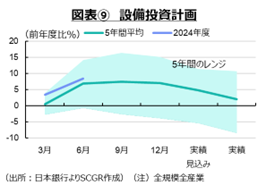

実際、図表⑨のように、2024年度の設備投資計画は過去5年の平均を上回っている。省力化・合理化に加えて、デジタル化やグリーン化への投資も引き続き求められている上、半導体関連産業の投資も多く計画されている。

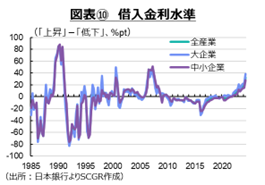

ただし、設備投資には、金利上昇が逆風になり得る。2024年3月にマイナス金利政策、イールドカーブ・コントロール(YCC)政策が終了し、利上げが実施された。それに伴い、金利が上昇傾向にあり、図表⑩のように借入金利水準は足元にかけてじわりと上昇している。金利水準自体は依然として低いものの、これまで以上に、金利コストを考えなければならない状態になっている。

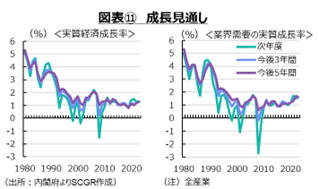

それに対して、設備投資の収益性という点では、図表⑪のように、国内・業界の成長率見通しがやや上方修正されている。実質経済成長率自体は横ばいから小幅拡大である一方で、自社の業界需要の実質成長率はコロナ禍前に比べて、やや拡大している。そのため、収益性という面ではコロナ禍前よりも期待できる状況になると、企業は予想しているといえる。

5. 先行きの見通しはまだよくない

物価高騰と慢性的な人手不足の中で、賃上げが実現した。また、企業は販売価格を引き上げられるようになった。ようやく日本経済も何かが変わりそうな気配を漂わせている。しかし、実質賃金の低下から個人消費は相変わらず弱い動きになっており、省力化やデジタル化、半導体関連など設備投資意欲は高いものの、それだけでは力不足だろう。為替変動への耐性を強めた国内生産体制では、円安による輸出増の効果は限られ、むしろ海外景気の回復効果の方が大きいと思われる。

そのように考えると、6月の『月例経済報告』(内閣府)で「このところ足踏みもみられるが、緩やかに回復している」と総括されている日本経済は当面、このまま足踏みを続けそうだ。物価・賃金上昇という好循環やデフレ脱却など、何かが変わりそうな予感がしていた日本経済の先行きの見通しはまだよくない。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年12月24日(水)

『日本経済新聞(夕刊)』に、米州住友商事会社ワシントン事務所長 文室 慈子が寄稿しました。 - 2025年12月18日(木)

『日刊産業新聞』に、当社社長 横濱 雅彦が開催した『2026年の世界情勢・経済見通し』説明会の内容が掲載されました。 - 2025年11月20日(木)

「景気とサイクル」景気循環学会40周年記念号第80号に、当社シニアエコノミスト 鈴木 将之が寄稿しました。 - 2025年11月18日(火)

『日本経済新聞(電子版)』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年11月17日(月)

『Quick Knowledge 特設サイト』に、当社シニアエコノミスト 鈴木 将之のQuick月次調査・外為11月レビューが掲載されました。