市場概観:景気減速と政策不透明感

2024年07月25日

住友商事グローバルリサーチ 経済部

本間 隆行

2024年7月24日執筆

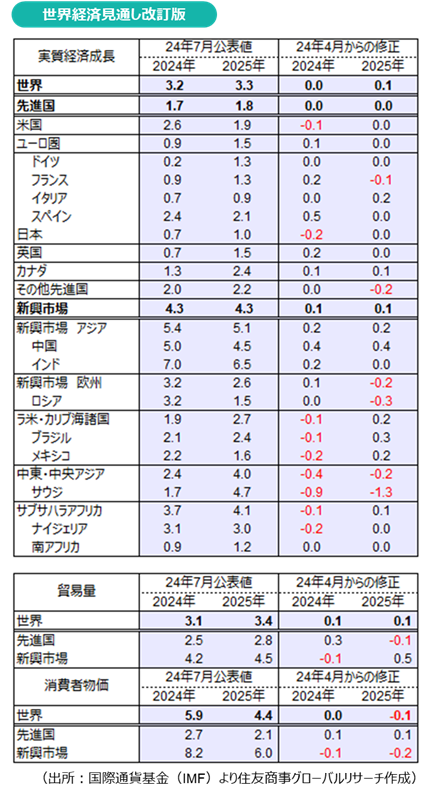

国際通貨基金(IMF)が7月に公表した世界経済見通しの改訂版では、世界経済の実質成長率を2024年3.2%、2025年3.3%と見込んでいる。4月の見通しとの比較では2024年は変わらず、2025年は0.1%ポイント引き上げられているが誤差の範囲内にすぎず、趨勢に変化が生じたというほどではない。 IMFがタイトルに示している通り「足踏み状態」が続く。世界経済のトレンドには大きな変化はないものの、中身には若干の入り繰りがある。米国は想定を超えるような成長が長期間続いた後に消費が減速し、純輸出の寄与が低下したことで見通しは引き下げられている。日本では自動車生産の操業停止に関連して一時的に供給に混乱が生じた影響で2024年1~3月期に予想外のマイナス成長となったことを引下げの要因として挙げている。それらとは対照的に、欧州ではサービス業の改善にけん引された景気回復の兆しが顕在化したこと、中国の国内消費の復活が2024年1~3月期の成長を上振れに寄与したとしている。

今のところ市場では、景気の底堅さやゴルディロックス相場が続いていることが強調されているが、足元では下振れ不安につながる事象も顕在化している。特に米国と中国という経済大国で不安定さが目立つようになっている。

中国:内需の弱さ、外需の取り込みに見られる行動変容

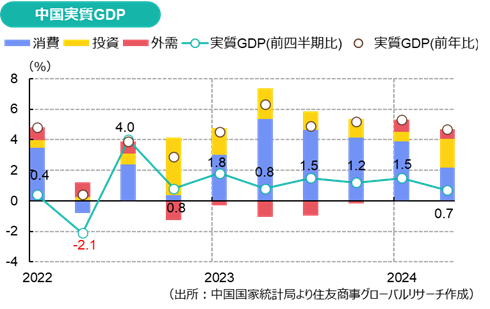

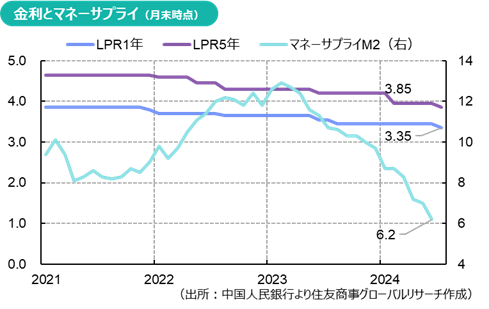

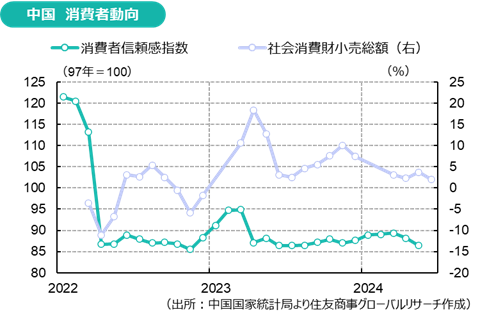

中国は2024年4~6月期のGDP統計を公表したが、結果は前年同期比4.7%/前期比0.7%と想定よりも下振れした。例年、第2四半期は下振れが目立つ時期ではあることから再び成長軌道への回帰が期待されるところではある。しかし、統計公表から間もない7月22日に最優遇貸出金利(LPR)を引き下げたことには留意したい。これまでと異なるのは資金供給量(マネーサプライ)M2の拡大ペースが鈍化傾向を示している中で後を追うように利下げが実施された点で、国内の資金需要が2023年初めから減退していることが確認できる状況であるため、その掘り起こしを図っていることがうかがえる。M2の成長鈍化に加えて、消費者物価上昇率の伸び悩みを念頭に置くと、金融面からも実体経済面からも中国国内でデフレリスクが高まっている懸念が浮上してくる。国内の景気浮揚とデフレリスク回避のため金融緩和に踏み切ったとみられるが、利下げにより金融機関の利益が縮小し、不良債権処理余力が低下すること、中国元安の一段の進行、金利先安観が台頭することで資金需要が抑制される代わりに、国債購入意欲が一段と高まっていくことなどが考えられる。国内物価が十分に上がらない状況で、元安により輸入コストが上昇することで企業収益が圧迫されること、また資金需要の喚起策を企図した利下げが逆に新たな停滞を生み出すという副作用が生じることも考えられる。また、人民銀行の利下げに先行し、7月19日には国務院が3月から推進している「大規模設備更新および消費財買い替え政策」を強化し、内需振興を一段と推進することを決定したことにも注目したい。コメントでは超長期特別国債の資金を活用し、支援の適用範囲を拡大するとしている。固定資産投資の伸び悩みが続いているが、社会消費財小売総額は対象物品となる家電や自動車の販売は5月頃に持ち直しの動きが見られた。しかし、その動きは一時的なものにとどまり、消費者マインドも依然として冷え込んだ状態が続いている。

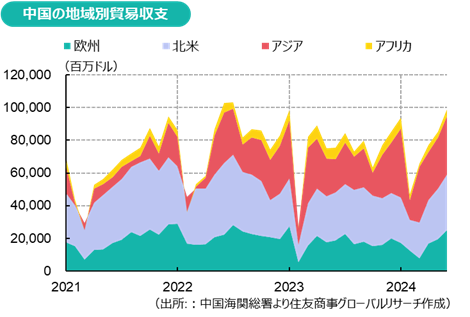

成長戦略として「一帯一路」や「双循環」を推進してきたが、欧米との貿易・投資での対立が先鋭化してきた。特に米国は中国からの輸入の減少が続いており、米国にとっての最大の貿易パートナーは中国からメキシコへと変わった。中国にとっては強い成長を続けてきた米国市場を自身の成長に取り込めなかったことは痛手となった。しかし、依然として中国は巨額の貿易黒字を計上している。このことは中国にとっての貿易パートナーもまた変化していると推察でき、貿易統計からは、2022年以降の貿易黒字は米国を中心とする北米からアジアへと移行していることが確認できる。

ただし、GDP統計や下落の続く輸出物価からはアジア向けの輸出が中国にとって必ずしも成長に寄与してはいない可能性も指摘できる。今後懸念されることは、米国との間で生じた問題と同様に、付加価値品の生産の現場において現地の雇用機会が失われることや、相手国側での貿易赤字拡大が成長の抑制要因となることで現地での不満や反発が生じてくることだ。世界的にも成長市場として考えられているアジアで中国や日本、欧米企業の競争が激しくなり過当な競争状態となることでデフレがアジア市場全体に及ぶリスクも浮上してくる。

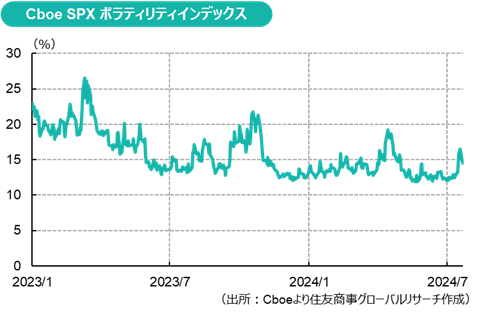

個人消費にインフレ疲れが見られる米国

米国ではトランプ氏暗殺未遂事件をきっかけに社会が大きく動揺している。バイデン大統領は次期大統領選から離脱し、民主党はハリス副大統領を大統領候補として党大会で正式指名する。。8月19日から開催される民主党全国大会以降、大統領選が本格化し11月5日の投票日まで接戦が展開されるとみられていた。しかし予期せぬ出来事によってその予定はだいぶ前倒しとなった上に、トランプ氏の優位がごく短期間で醸成された。本来であれば3か月かけて2025年以降のアメリカの政策転換リスクを徐々に織り込んでいくことを想定していた市場参加者は突然のポートフォリオ調整を強いられたことで市場のボラティリティは底上げされることになった。しかし、バイデン大統領の選挙戦からの撤退やトランプ氏の支持率が高まったことで議会民主党の支持率が上昇するという有権者のリバランス行動が確認されたこともあって「トランプトレード」の動きは一服している。恐怖指数VIXの一方的な上昇は避けられているように、市場は、ごく短期的かも知れないが、安定を取り戻している。当面予断を許さない状況が続くことから、情勢変化が確認されない限りは、ポジション巻きなおしの動きは継続するとみられる。また、リスクアセットへの新規投資は回避されやすいマーケットコンディションも続くことになるだろう。

実際のところ、現政権にとって支持を高めていくには厳しい経済情勢でもある。パンデミックからの回復以降、消費者マインドの安定と改善を伴いながら、米国消費の好調さが確認されてきた。しかし、この春から消費者マインドは冷え込みに転じている。物価の大幅上昇により世帯収入が20万ドル以上あっても生活不安を払しょくできない家庭が増加しているなどと報じられることもある中で、賃貸住宅の家賃や手頃な価格であったはずの中古住宅価格も高騰が続いてきたことで現政権批判も目立つようになっている。

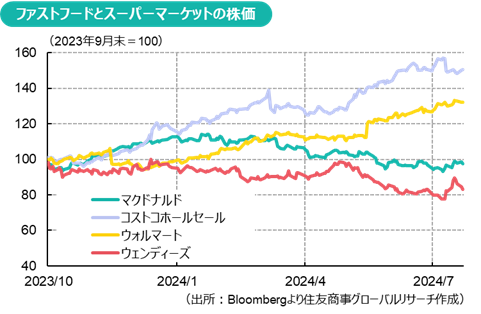

物価上昇に対する批判の矛先はファストフードチェーンにも向いた。具体的な消費者行動として、食料品購入でファストフード(外食)からスーパーマーケット(中食・内食)、つまりサービスから非耐久財への消費シフトが指摘されるようになっており、株価にもそうした動向が反映されている。批判の矢面に立たされ、遠のいた客足を取り戻すために、米マクドナルドは5ドルのセットメニューを6月から提供しはじめた。当初4週間限定で始めたこのキャンペーンは節約志向の顧客を引き付け、好評ということもあって8月まで延長することとなった。

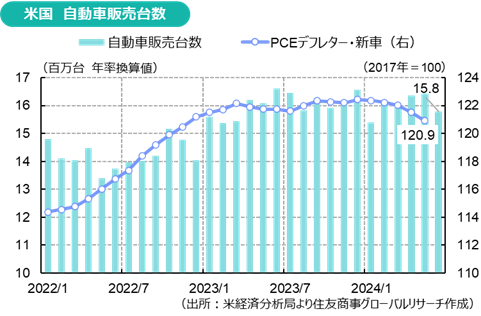

耐久財では自動車販売が横ばい圏内の動きにとどまっており、PCEデフレターからは販売単価の低下も確認できることから、好調とされてきたこの分野でもピークアウト感が強まっている様子が確認できる。

このように、米国経済をけん引してきた消費だが、さまざまな分野で春以降その勢いに陰りが見え、経済活動が目先一段と縮小するリスクも見え隠れするようになっている。経済の不振は現政権への逆風となりやすいことから、投票日に向けて経済面での変化、とりわけ消費者マインドの変化に注目が集まることになるだろう。

将来シナリオを描きにくいコモディティ

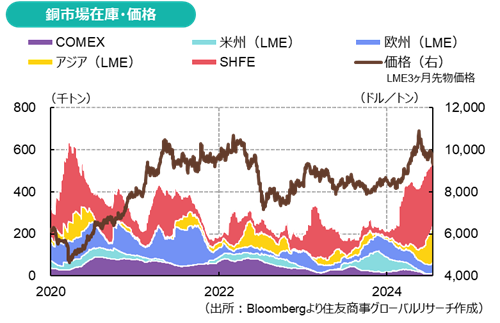

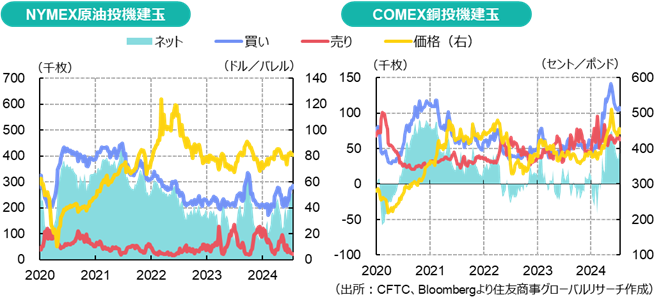

経済面での不振が続き、テコ入れを図る中国、強い経済に陰りが見えて来年以降の政策不透明感が高まる米国。両者の動向に大きな影響を受ける原材料はおそらくエネルギーと金属ということになる。足元の景気減速懸念や米国の政策変更により供給不安が遠のいたと受け止められることで原油や天然ガスなどは当面は買い控えや手仕舞い売りが先行することが想定される。他方で、今後の電化の進展による需要増、鉱石品位の低下など供給不安が材料視されて価格水準を切り上げた銅では、取引所在庫が増加している。足元の需給はタイト感のある状況ではなく、また将来期待という点でもトランプ氏は電気自動車の推進に否定的で再生可能エネルギーへの支援も反対している。

電化への期待が一時より後退している以上、ポジション保有のモチベーションが低下することが見込まれ、しばらくは上値の重い相場展開が続きそうだ。他方で、銅市場は外部が評価するよりも実際は参加者が限られた小さな市場ということにも留意したい。ヘッジファンドなどの買い持ち解消を目的に、投げ売りを誘発させることを企図した在庫搬入がたびたび行われてきた市場でもあり、銅価格の推移や銅市場の動向にはこれまで以上に注目が集まることになるだろう。また、商品市場について注意したいのは、前述の中国の消費財買い替え政策でリサイクル、つまり循環経済システムを消費喚起策と合わせて構築しようとしている政策意図だ。最大の需要家である中国でリサイクルが徹底されることにより、新規の原材料投入が抑制される仕組みが出来上がれば、今後、各商品市場の需給状況は想定とは大きく異なってくる。

労働者の賃金次第でサービス価格の先高感は払しょくできないようだが、財だけに関して言えば、需給環境の悪化や将来期待の変化から価格低下圧力が強まりデフレリスクが高まる夏になりそうだ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年11月20日(木)

「景気とサイクル」景気循環学会40周年記念号第80号に、当社シニアエコノミスト 鈴木 将之が寄稿しました。 - 2025年11月18日(火)

『日本経済新聞(電子版)』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年11月17日(月)

『Quick Knowledge 特設サイト』に、当社シニアエコノミスト 鈴木 将之のQuick月次調査・外為11月レビューが掲載されました。 - 2025年11月13日(木)

『日経ヴェリタス』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年11月11日(火)

『週刊金融財政事情』2025年11月11日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。