日米欧の物価高騰局面の終盤の難しさ

調査レポート

2024年08月28日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 日米欧の物価高騰局面は、終盤戦を迎えている。物価上昇率の内訳をみると、上昇率が2%に向けて縮小してきたものの、日米欧では事情が異なっている。

- また、物価上昇率と失業率の関係(フィリップス曲線)をみると、米国はコロナ禍前の状態に戻りそうな様子を見せている一方で、ユーロ圏はコロナ禍前よりも双方が小さい領域にシフトしそうだ。それが何を意味するのかを考えなければ、ビジネス環境の大きな変化に対応しきれない恐れがある。

- フィリップス曲線の位置取りがコロナ禍前から大きく変化していないので、日本経済が変わったとは言いがたい。その一方で、賃金や物価が上昇し、金利がある世界に日本経済が戻ってきたという認識は強まりつつある。日本経済は、変化に向けた正念場にある。

- 先行き不透明感からどのように経済が推移していくのかはまだ見えない。そのため、中銀同様に、足元の状況判断、見通しの評価など地道な対応が当面重要だろう。

1. 物価高騰局面は終盤戦

1. 物価高騰局面は終盤戦

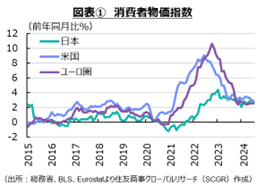

図表①のように、日米欧の物価高騰局面は終盤戦を迎えている。物価高騰局面の2022年には、どこまで物価が上昇するのか、その後の落ち着き所がどこになるのかなど、先行き不透明感が広がっていた。1970年代のような物価高騰と景気後退からなるスタグフレーションが発生するという見方も一部にあったほどだ。しかし、物価上昇率は2022年半ばごろにピークを迎えた後縮小に転じたこともあって、経済の軟着陸の可能性が高まり、スタグフレーションを回避できる公算が大きくなった。

ただし、各国・地域の経済環境には相違が見られる。米国経済は底堅く、軟着陸の期待を高めてきた一方で、ユーロ圏経済は2023年に足踏み状態に陥った。ユーロ圏経済自体は2024年に入ってから持ち直しに転じたものの、ドイツ経済は失速した状況で力強さを欠いたままだ。こうした中、日本経済は、緩やかな回復の中で足踏みの状況が続いている。コロナ禍から回復してきた日本の景気は、2024年初めに一部の自動車メーカーの品質不正問題などから減速感を強めた後、2024年Q2にその反動もあって持ち直しつつあるものの、先行きは見通しがたい。

その半面、日米欧では、物価上昇率が2%を上回ったままであること、実際にどのタイミングで中銀が目標にしている2%に戻るのかが依然不透明なことが共通している。そこで以下では、日米欧を比較しながら、経済・物価動向を整理しておく。

2. 物価上昇のけん引役

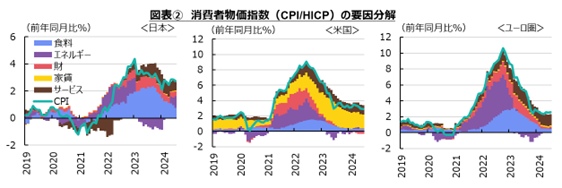

消費者物価指数の内訳を見ると、図表②のように、物価高騰のけん引役がエネルギー価格の上昇だった点は、日米欧で共通している。また、その後の物価の押し上げ要因が、エネルギー価格から食品価格にバトンタッチした点も同様だ。しかし、さらにその後の展開には相違が見られる。

米国では、コロナ禍の住宅価格の上昇を反映して、家賃の上昇が目立っている。家賃やエネルギーを除くサービス価格も足元にかけて物価のけん引役となっているものの、家賃に比べるとその押し上げ圧力は見劣りしているようだ。

ユーロ圏では、米国に比べて財(食品・エネルギーを除く)価格の上昇が長引いている。米国では財価格の上昇率が足元でマイナスになっている一方で、ユーロ圏の財価格の上昇率は1%未満とはいえ、プラスを維持している。また、ユーロ圏の消費者物価指数(HICP)には、持家の帰属家賃が含まれておらず、実際の家賃のみであるため、住宅価格の上昇にもかかわらず、家賃の影響は米国と異なって小さかった。そうした中で、サービス価格が足元で物価のけん引役になっている。労使交渉の結果、妥結賃金が高めで推移しており、結果的にサービス価格が高止まりしているようだ。

日本では、ガソリン補助金や電気・ガス価格激変緩和措置などの政策効果によって、エネルギー価格の上昇率は2023年2月からマイナスに転じた。ユーロ圏でもエネルギー価格の抑制策が実施されたものの、日本のエネルギー価格の低下の方が顕著だった。また、物価上昇率が2倍以上だった欧米に比べると、相対的に食品価格上昇の影響が大きかった。家賃については、住宅価格の上昇に遅れる傾向があること、持家の帰属家賃の構成比が大きいことなどから、押上げ効果は限定的だった。サービス価格も上昇しているものの、欧米に比べると、寄与度が小さい。その理由として、賃金が歴史的な上昇率を記録しているとはいえ、欧米に比べて上昇率が相対的に小さいこと、販売価格への転嫁が不十分であることなどが考えられる。

このように、足元にかけて日米欧の物価上昇には相違が見られる中で、物価高騰の痛みから、個人消費に対する下押し圧力が強まっている。その一方で、これまでの労使交渉などを踏まえると、欧米ではサービス価格が当面高止まりする可能性が高く、物価上昇率は当面2%を上回ったままと見込まれる。そのため、米連邦準備制度理事会(FRB)や欧州中央銀行(ECB)の予想のように、2025年に目標としている2%に物価上昇率が戻るのか、まだ見通しがたい。それに対して、日本ではサービス価格が上昇しているとはいえ、食料や財価格の上昇が相対的に大きいため、日銀が期待する2%目標の達成が、いつまで継続するのかも見通しがたい。

3. コロナ禍後の経済の落ち着きどころ

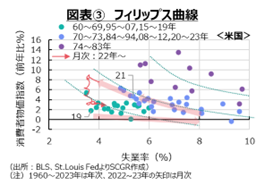

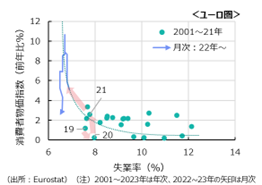

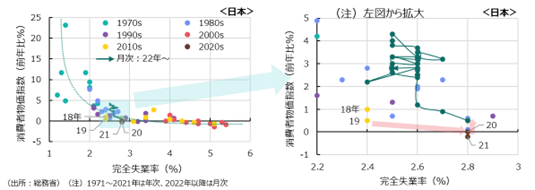

図表③のように、日米欧経済の足元の状況を、消費者物価上昇率と失業率の関係(フィリップス曲線)から確認しておく。物価高騰局面を経て、コロナ禍前の位置から右上にシフトしてしまうという見方があったものの、足元までの状況を踏まえると、それは杞憂だったようだ。

まず、米国は物価高騰に遅れて、2022年3月から利上げが開始されたものの、景気自体は堅調に推移してきた。物価高騰を招いたコロナ禍後のリベンジ消費の拡大、供給網のボトルネックなどは足元で解消されている。労働需給のひっ迫や生活費高騰に起因する賃上げに伴う物価上昇圧力も、足元にかけて緩和しつつある。ただし、コロナ禍前に比べると賃金上昇率は高く、サービス価格上昇率も高止まりしている。2%台へと上昇ペースを鈍化させてきた消費者物価指数は、FRBの目標である2%までまだ距離を残している。一方で、失業率は足元にかけて上昇に転じている。しかし、7月の失業率は4.3%であり、米国経済にとってはまだ低い水準だ。現状では、雇用環境は軟化しているのであって、悪化したのではない。もちろん、今後さらに雇用環境が悪化する恐れがあるため、FRBは「雇用の最大化」にも目配りするようになっている。こうした動きを踏まえると、フィリップス曲線上では、懸念されていたような右上へのシフトの可能性は低く、コロナ禍前のような領域に戻りつつあるように見える。

ユーロ圏についても、一時10%超まで上昇率を拡大させたHICPは落ち着きつつある。米国と同様に、2%台へと縮小してきた物価上昇率は、ECBの中期目標の2%までまだ距離を残している。生活費の高騰が直撃したこともあり、労使交渉によって高めの賃上げ率が実現することが多かった。そのため、賃金上昇からコストプッシュ型の上昇圧力がHICPにかかり続けてきた。しかし、ECBによると、2024年Q2の妥結賃金は前年同期比+3.55%と、Q1(+4.74%)から上昇率を縮小させており、賃金上昇率がピークアウトしたという見方も広がりつつある。その一方で、2023年に景気が足踏み状態に陥った中でも、失業率は低位を保っており、米国のような上昇傾向は見られなかった。これまでの状況を踏まえると、スタグフレーション懸念はおおむね払しょくされており、むしろコロナ禍前から左下にシフトするような動きさえ見られる。仮にそうなれば、低い物価上昇率と低い失業率という組み合わせが何を意味するのかを考えなければ、ビジネス環境の大きな変化に対応しきれない恐れがある。例えば、そこでは、労働需給がひっ迫する中でも物価が上昇しないため、これまでの日本経済のように、コスト増への対応には生産性向上が必要になる。しかし、コスト減のための生産性向上に注力しすぎると、経済が縮小均衡に陥る恐れもあるため、世の中の物価上昇率が低くても、自社の商品・サービスの販売価格を引き上げていくブランド力や開発力をより志向した事業戦略が、企業には必要になるだろう。

日本の消費者物価指数も一時4%超まで上昇率を拡大させた。その後、コストプッシュ圧力の一服や政策効果などもあって、物価上昇率は落ち着きつつあるものの、足元では2%超で上昇している。その一方で、失業率は低位で安定している。過去を振り返ると、賃金や物価が上昇する2%台半ばで、失業率は推移してきたと言える。日本経済の現状は、コロナ禍後の資源高と円安によるコストプッシュ型の物価上昇という1段階目から、賃金・物価の好循環という2段階目に移行できるか否かという段階になる。ただし、フィリップス曲線の位置取りがコロナ禍前から大きく変化していないので、日本経済が変わったとは言いがたい。その一方で、賃金や物価が上昇し、金利がある世界に日本経済が戻ってきたという認識は強まりつつある。日本経済は、変化に向けた正念場にある。

4. ラストワンマイルの難しさ

物価上昇率はでこぼこ道を進んでおり、一様に縮小している訳ではない。政策金利を決める際には、データ次第、すなわち「現状を見極め、見通しを評価した上で会合ごとに適切な行動を判断する」と、FRBとECBは同じようなことを言うようになった。例えば、FRBの声明文には、「政策金利の調整を考えるときには、入手するデータ、進展する見通し、リスクバランスを注意深く評価する」と記載されている。一方、ECBの声明文には、「入手する経済・金融データに基づく物価見通し、基調的な物価動向、金融政策の伝達力の評価に基づいて、政策金利を決定する」とある。また、FRBは「物価上昇率が持続的に2%に向かうという大きな確信を得られるまで、政策金利の引き下げが適切であるとは考えない」としている一方で、ECBは「物価上昇率が中期目標の2%に適時に確実に戻るように決意している」と述べている。過去だけではなく、先の見通しも考慮している。その先が見えがたいかことから、判断が難しくなっていることを示す表現になっていると言える。

日銀は7月31日の金融政策決定会合に発表した声明文で、2%目標の持続的・安定的な達成のために、「金融緩和の度合いを調整することが適切」として、0.25%程度への利上げを実施した。ただし、「実質金利は大幅マイナスが続き、緩和的な金融環境は維持される」と、0.15ptの利上げは金融緩和の度合いの微調整に過ぎない点を指摘した。また、先行きについて「今回の『展望レポート』で示した経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている」と、見通しに沿って経済・物価が推移すれば、条件付きの追加利上げの可能性があることを示唆した。この点について、内田副総裁も8月7日の講演で、この部分を示して条件が付いていると指摘した。植田総裁が8月23日に、内田副総裁と考えが違わないと話したのは当然のことだろう。ただ、それがどこまで伝わるのかは、情報の送り手と受け手次第という面がある。

2024年も半ばを過ぎ、物価高騰局面は終盤に向かっている。パウエルFRB議長も8月23日のジャクソンホール会議で、金融政策を調整する「時が来た」と話した。しかし、先行き不透明感からどのように経済が推移していくのかは必ずしも見通せていない。そのため、足元の状況判断、見通しの評価など地道な対応が当面重要だろう。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年3月24日(月)

『東洋経済ONLINE』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコラムが掲載されました。 - 2025年3月24日(月)

雑誌『経済界』2025年5月号に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司が寄稿しました。 - 2025年3月19日(水)

一般社団法人企業研究会主催『経営戦略担当幹部交流会議』にて、当社シニアアナリストの石井順也が講演しました。 - 2025年3月17日(月)

オンライン経済メディア『NewsPicks』に、プロピッカーとして当社シニアアナリスト 石井 順也のコメントが先週8本掲載されました。 - 2025年3月17日(月)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。