「軟着陸とその先」が見通しがたい

2024年09月12日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 米国経済は、底堅く推移している。しかし、先行きには、陰りが見えつつある。今後、個人消費などを中心に、成長ペースが鈍化すると予想されている。

- 物価上昇率が縮小する中で、雇用環境に変化の兆しが見られるようになると、米連邦準備理事会(FRB)が雇用にも目配りする必要性が高まってきた。9月利下げ開始が確実視される一方で、その先についての見方は、まだ固まっていない。その前提となる物価や雇用、景気の先行きは心許ない。

- 不調な製造業、底堅いサービス業という軟着陸の構図の中で、先行き不透明感も強まっており、軟着陸がどのように進むのか、その先の成長があるのかが見通しがたいのが現状だ。

1. 先行きに陰り

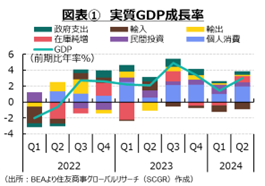

米国経済は、底堅く推移している。図表①のように、2024年第2四半期(Q2)の実質GDP成長率(前期比年率+3.0%)は、8四半期連続のプラス成長になった。高金利によって住宅投資が大幅に減速、設備投資も下押し圧力を受けてきたものの、個人消費には底堅さが見られていた。

しかし、先行きには、陰りが見えつつある。実際、FRB『地区連銀経済報告(ベージュブック)』(2024年9月)は、3地区の経済活動がわずかに成長し、9地区が横ばい、または低下したと報告した。個人消費などを中心に、成長ペースが鈍化すると予想されている。消費者は価格にますます敏感になり、購入するものを絞ったり、安いものを求めて店舗をはしごしたりするケースがあるとこれまで報告されてきた。クレジットカードの延滞率は徐々に上昇しており、個人消費の下支え役としての役目を終えようとしている。それに対して、小売店側も、販売価格へのコスト転嫁に及び腰になっている。現局面は、物価が高騰した頃と、明らかに異なっている。

こうした中、FRB高官は、物価上昇率の2%への持続的な低下への自信を強めつつある。パウエルFRB議長は8月末のジャクソンホール会議で、「政策を調整すべき時が来た」と述べた。これを受けて、雇用関連統計の悪化で、0.25%利下げか0.5%利下げかで、思い悩んできた市場参加者も0.25%への思いを強めた。9月6日の米雇用統計の結果を受けて、ウォラーFRB理事は今月に利下げを開始する「時が来た」とパウエル議長と同じ文言を用いた。もはや「忍耐」ではなく、「行動」が必要だと指摘して、物価抑制のために粘り強く高金利を維持するのではなく、利下げを開始するときだという認識を明らかにした。ただし、「今後のデータで労働市場の大幅な悪化が示されれば、迅速かつ強力に金融政策を調整する」とも述べ、強力に調整すること(0.5%利下げ)がメインシナリオではないことを示唆した。これらから、市場は0.25%利下げという見方を一段と強めた。

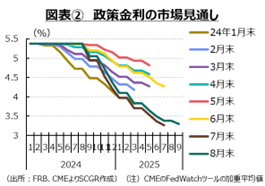

ただし、金融政策は、経済・物価動向次第であるため、今後の展開には引き続き警戒が欠かせない。図表②のように、この1年を振り返っても、当初の年内5~6回利下げから、市場の見方は大きく変化してきた。しかし、物価上昇率が思いのほか高止まりしたため、早期利下げ観測は後退した。その後、2024年初めの高止まりは一時的として、物価上昇率はでこぼこ道を進む中で、2%に向かってきた。しかし、想定以上に景気の減速懸念が強まると今度は、大幅な利下げ観測が強まった。足元では9月の利下げ開始で、0.5%利下げへの警戒感を持ちつつも、0.25%利下げがメインシナリオになっている。ただし、年内にどこまで金利を引き下げるのかについて見方がまだ分かれているようだ。そのため、9月FOMCで発表されるFOMC参加者の経済見通しが1つのベンチマークとして注目されている。

リスク要因として、米中の対立激化に加えて、商業用不動産の債務不履行に伴う金融市場の混乱拡大などが挙げられる。これまで個別の地銀の経営危機が何度かあったものの、金融市場全体を揺るがすような事態には発展しなかった。しかし、コロナ禍を通じた行動変容からオフィス需要が十分回復しておらず、商業不動産に対する需要が弱いなど、悪影響が残っている点が懸念される。

さらに、今後の世界経済の趨勢(すうせい)を見通す上でも、大統領選・議会選も注目される。トランプ前大統領とハリス副大統領の一騎打ちとなった大統領選の結果次第で、経済政策が大きく変わり得る。ハリス氏は8月16日、住宅供給増や食品価格抑制などインフレ対策や、子育て家庭向け税控除や児童税控除の復活、低所得者への所得税控除などの生活支援策を発表した。また、9月4日には、起業費用にかかる税額控除の拡大や超富裕層へのキャピタルゲイン課税の引き上げなども明らかにした。足元までの物価高による生活苦の緩和が喫緊の課題であることは事実であるものの、その先の成長が見えにくい。それに対して、トランプ氏は9月5日に、法人税率15%への引き下げ、研究開発税額控除の拡大、所得税など「トランプ減税」の恒久化などを発表した。米国を製造業大国にするというスローガンは分かりやすい一方で、国内生産にこだわることでコスト高の製品となれば、物価上昇を助長しやすいため、物価上昇が想定以上に長引く恐れもある。もちろん、これまで発表された経済対策がすべてでも、詳細を網羅しているものでもないため、判断しがたいものの、大統領選と議会選の結果次第で、経済政策が大きく変わりうることには注意が必要だ。

2. 足元の経済環境

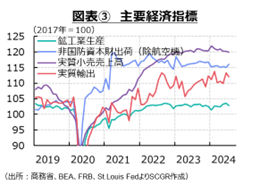

ここでは、個別の経済指標から、米国経済の現状を把握しておく(図表③、④)。

個人消費は、緩やかに増加している。需要側の7月の実質個人消費支出(+0.4%)は、3か月連続で増加した。内訳をみると、財(+0.7%)が3か月連続で増加した一方で、サービス(+0.2%)が11か月連続で増加しており、サービス消費がけん引している。また、供給側の小売売上高(+1.0%)は2か月ぶりに増加した。コロナ禍の過剰貯蓄も2023年末までに概ね使い果たし、クレジットカード延滞率も足元にかけて上昇している中、消費者は価格上昇に敏感になっており、変化の兆しも見えている。先行きの個人消費は、実質購買力の回復などから、緩やかに増加すると期待される。しかし、これまでの物価高騰の痛みが残る上、高金利下の債務返済などからも、下押し圧力がかかりやすいだろう。

設備投資は、足踏みしている。7月の非国防資本財(除く航空機)出荷(前月比▲0.3%)は、2か月ぶりに減少した。ただし、6月は横ばい(0.0%)であり、ここ3か月はならしてみれば、減少している。資材価格や金利の上昇などから、投資採算が悪化している。それに加えて、先行き不透明感が強まっている。11月の大統領選を控えて、いずれの候補が勝利するか、まだ見ていない。ハリス副大統領が当選すれば、バイデン政権の政策が踏襲される可能性が高い一方で、トランプ前大統領が勝利すれば、大きな方向転換になる可能性が高い。こうした状態で、エネルギー関連などで新規投資に踏み切るリスクを考えざるを得ない。また、設備稼働率(77.8%)が持ち直しつつあるものの、設備不足感は強くないことも、設備投資を消極的にさせている。先行きについて、非国防資本財(除く航空機)受注(▲0.1%)も2か月ぶりに減少した。9月に利下げが開始されると言っても、コロナ禍前のような水準に戻るような大幅なものになるとは想定されていないことに加えて、前述の先行き不透明感もあり、設備投資は当面、力強さを欠きそうだ。

設備投資は、足踏みしている。7月の非国防資本財(除く航空機)出荷(前月比▲0.3%)は、2か月ぶりに減少した。ただし、6月は横ばい(0.0%)であり、ここ3か月はならしてみれば、減少している。資材価格や金利の上昇などから、投資採算が悪化している。それに加えて、先行き不透明感が強まっている。11月の大統領選を控えて、いずれの候補が勝利するか、まだ見ていない。ハリス副大統領が当選すれば、バイデン政権の政策が踏襲される可能性が高い一方で、トランプ前大統領が勝利すれば、大きな方向転換になる可能性が高い。こうした状態で、エネルギー関連などで新規投資に踏み切るリスクを考えざるを得ない。また、設備稼働率(77.8%)が持ち直しつつあるものの、設備不足感は強くないことも、設備投資を消極的にさせている。先行きについて、非国防資本財(除く航空機)受注(▲0.1%)も2か月ぶりに減少した。9月に利下げが開始されると言っても、コロナ禍前のような水準に戻るような大幅なものになるとは想定されていないことに加えて、前述の先行き不透明感もあり、設備投資は当面、力強さを欠きそうだ。

輸出は、緩やかに持ち直している。7月の実質輸出(前月比▲1.2%)は、2か月ぶりに減少した。ただし、前月比で増減を繰り返した中で、緩やかなペースで水準を切り上げてきている。輸出価格は2023年頃から横ばい圏を推移しているため、輸出数量(実質輸出)の増加にも減少にもあまり影響していないとみられる。また、中国向け名目輸出額は3か月連続の小幅マイナス(前年同月比▲0.7%)だった。前年同月は2桁減だったことを踏まえると、強さは見られない。7月(+11.5%)に二桁増だった反動が表れているのかもしれないものの、中国景気自体が強くないため、輸出需要も弱いのだろう。今後の輸出は、海外景気の先行き不透明感に加えて、対中国の半導体規制などもあり、当面緩やかな回復にとどまるだろう。

生産は、持ち直している。7月の鉱工業生産指数(前月比▲0.6%)は3か月連続で減少したものの、3か月移動平均は4か月連続のプラスになったため、持ち直しの基調が崩れたとはまだ言いがたい。内訳をみると、製造業(▲0.3%)や鉱業(▲0.0%)よりも、公益事業(▲3.7%)の減少が目立った。製造業では、自動車(▲7.8%)や電気機械(▲0.7%)など耐久財(▲0.9%)の生産が減少した一方で、紙(+1.3%)や化学(+0.5%)など非耐久財(+0.4%)が増加した。こうした中で、製造業の景況感自体の弱さが、懸念される。8月の供給管理協会(ISM)の製造業景況感指数(PMI、47.2)は5か月連続で好不調の境目となる50を下回った。先行きについて、7月の製造業受注残(前月比+0.2%)が6月(▲1.4%)の47か月ぶりの減少から増加に転じたため、これまでの受注を消化していくことで、一定の生産水準を保つことができるだろう。ただし、足元までの内外需の弱さや、今後の景気の先行き不透明感などもあり、生産には下押し圧力がかかりやすい。

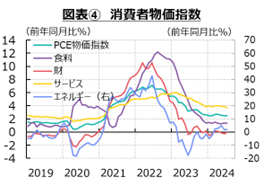

物価上昇率は縮小している。7月の個人消費支出(PCE)物価指数(前年同月比+2.5%)は前月から横ばいだった。内訳をみると、財価格(▲0.0%)が3か月連続でマイナスとなった一方で、サービス価格(+3.7%)が上昇し続けた。サービスは4月(+4.0%)から3か月連続で上昇率を低下させており、徐々に減速しているようだ。また、7月の消費者物価指数(+2.9%)は2021年3月以来となる3%割れになった。

物価上昇率は縮小している。7月の個人消費支出(PCE)物価指数(前年同月比+2.5%)は前月から横ばいだった。内訳をみると、財価格(▲0.0%)が3か月連続でマイナスとなった一方で、サービス価格(+3.7%)が上昇し続けた。サービスは4月(+4.0%)から3か月連続で上昇率を低下させており、徐々に減速しているようだ。また、7月の消費者物価指数(+2.9%)は2021年3月以来となる3%割れになった。

一方で、7月の生産者物価指数は+2.2%となり、7月(+2.7%)から上昇率を縮小させた。2023年後半には一時1%を下回ったものの、再び上昇率を拡大させてきた。もちろん、2022年の物価高騰局面の2桁上昇に比べてば、上昇率は低いものの、川下への物価上昇圧力がくすぶり続けているとも言える。ただし、消費者は物価上昇に対してより敏感になっており、2022年に比べると、コスト高が転嫁されにくい環境になっている。

家賃やサービス価格上昇がほかの財やサービスに比べて遅れるという時間差を踏まえると、先行きの物価上昇率は縮小するものの、当面、2%を上回ったままだろう。FRBが目標とする2%へのラストワンマイルの道のりはなかなか険しい。

3. 「軟着陸とその先」が見通しがたい

FRBの二大責務のうち、雇用の最大化がおおむね満たされていたので、FRBは物価抑制に注力していた。しかし、物価上昇率が縮小する中で、雇用環境に変化の兆しが見られるようになると、雇用にも目配りする必要性が高まった。そのため、FRBは足元にかけて物価とともに、雇用環境に注目している。高金利を維持してきたため、ある程度の雇用環境の悪化は想定済みであるものの、過度な悪化は避けたいという考えがあるからだ。

FRBの二大責務のうち、雇用の最大化がおおむね満たされていたので、FRBは物価抑制に注力していた。しかし、物価上昇率が縮小する中で、雇用環境に変化の兆しが見られるようになると、雇用にも目配りする必要性が高まった。そのため、FRBは足元にかけて物価とともに、雇用環境に注目している。高金利を維持してきたため、ある程度の雇用環境の悪化は想定済みであるものの、過度な悪化は避けたいという考えがあるからだ。

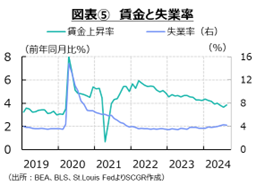

雇用環境は、回復している。8月の非農業部門雇用者数(前月比14.2万人増)は、ならしてみると増加幅を縮小させた。6月分、7月分とも速報時点から下方修正された上、8月分も市場予想(16万人程度増)を下回った。3か月移動平均も足元では11.6万人増となり、1月(24.3万人増)の半分以下のペースに減速している。その一方で、失業率(4.2%)は7月(4.3%)から小幅に低下した。前月からの低下は5か月ぶりだった。雇用環境は減速もしくは軟化しているけれども、悪化はしていないという状態で、市場が0.5%利下げを見込むほど、悪い結果ではなかった。

表現がどのようなものであれ、雇用環境が悪化する方向に変化していることは事実だ。実際、7月の求人件数(767.3万件)と2か月連続で800万件を下回った。求人件数は、直近ピークの2022年3月(1218万件)から4割弱減少したものの、2019年平均(715万件)をまだ上回っている。そのため、労働需要が弱いわけではない。労働需要の底堅さは、レイオフ件数(176.2万件)も2019年平均(182万件)を下回っていることからも、裏付けられる。

8月の平均時給(前年同月比+3.8%)は前月から上昇率を0.2pt拡大させた。3か月連続で4%を下回っており、上昇ペースは鈍っている。しかし、自動車労働組合の妥結や米ボーイングと労働組合の協議に見られるように、高めの賃金上昇が当面続く見通しだ。そうなると、賃金から物価へのコストプッシュ型の上昇圧力がかかり続ける可能性もある点には、注意を払う必要がある。経済の軟着陸シナリオを前提にすると、先行きの雇用・所得環境には、緩やかに落ち着いていくだろう。

利下げが織り込まれると、図表⑥のように、金利が低下し始めた。これまで景気後退局面入りを示してきたものの、機能不全が疑われていた2・10年債利回りの逆転(逆イールド)が一時的に解消するようになった。これは、金融政策をより強く反映する2年債利回りが10年債利回り以上に低下したためだ。

利下げが織り込まれると、図表⑥のように、金利が低下し始めた。これまで景気後退局面入りを示してきたものの、機能不全が疑われていた2・10年債利回りの逆転(逆イールド)が一時的に解消するようになった。これは、金融政策をより強く反映する2年債利回りが10年債利回り以上に低下したためだ。

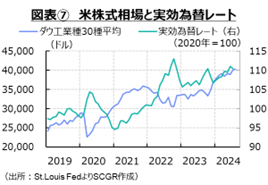

また、図表⑦のように、ドル高が進んできた米ドルも、足元では調整されつつある。実際、ドル相場は対円で7月の1ドル=161円台からわずか1か月程度で一時的に141円台まで20円近くもドル安・円高になった。株価急落の影響があったとは言え、その後も140~145円程度のレンジを推移しており、ドル高・円安は調整されていると言える。

ただし、9月利下げ開始で市場のコンセンサスが形成されつつある中で、それ以降についてはまだ見方が固まっていない。為替相場や株式相場も落ち着く水準を見つけるためにも、先行きの見方がある程度定まることが欠かせない。そのためにも、物価と雇用を含めて米国経済の見通しがますます重要になっている中で、軟着陸をメインシナリオにする景気の先行きは心許ない。図表⑧のように、OECD景気先行指数は持ち直し、長期平均(100)を上回っている一方で、ISM製造業PMIは50割れと製造業の不調を示している。これは、不調な製造業、底堅いサービス業という軟着陸の構図を示唆しているとも解釈できる。サービス業を支えてきた個人消費も、足元では変調をきたしつつある。前述のように、先行き不透明感も強まっており、軟着陸がどのように進むのか、その先の成長があるのかが見通しがたいのが現状だ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年11月20日(木)

「景気とサイクル」景気循環学会40周年記念号第80号に、当社シニアエコノミスト 鈴木 将之が寄稿しました。 - 2025年11月18日(火)

『日本経済新聞(電子版)』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年11月17日(月)

『Quick Knowledge 特設サイト』に、当社シニアエコノミスト 鈴木 将之のQuick月次調査・外為11月レビューが掲載されました。 - 2025年11月13日(木)

『日経ヴェリタス』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年11月11日(火)

『週刊金融財政事情』2025年11月11日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。