条件付き利上げと先行き不透明感

調査レポート

2024年09月13日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 日本経済は、足踏みが一部に残る中で、緩やかに回復している。日本銀行は7月末の金融政策決定会合で3月以来となる利上げを実施し、「経済・物価の見通しが実現していくとすれば」という条件付きながら追加利上げも示唆した。しかし、この条件はあまり市場では重視されず、日米の金融政策の方向性の相違が注目された。

- 先行きの景気は、緩やかな回復を続けると期待される。しかし、各国・地域の景気の減速が予想される中では、下振れリスクが山積している。

- 日本経済の課題として、賃上げや円安が挙げられる。世界経済の先行き不透明感が強まる中で、賃上げが2025年度もどこまで実現するのか、円相場がどの程度の水準で落ち着くのかが見通しがたい。先行きをもう少し自信をもって見通せるようになるまで、日本経済の回復ペースは非常に緩やかなものにとどまるのだろう。

1. 条件付き利上げ

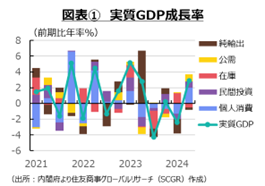

日本経済は、足踏みが一部に残る中で、緩やかに回復している。図表①のように、2024年第2四半期(Q2)の実質GDP成長率(前期比年率+2.9%)は、2四半期ぶりのプラスだった。2024年初めに、一部の自動車メーカーが品質不正の問題から生産を停止した影響によって、個人消費や設備投資が弱い動きとなっていた。Q2には、その回復が表れ、個人消費や設備投資が持ち直した。また、6月には、所得税・住民税の減税が実施され、実質賃金が2年3か月ぶりにプラスに転じ、実質購買力が持ち直しに転じる兆しが見えたこともある。しかし、個人消費の回復は道半ばで、成長ペースは必ずしも強くない。

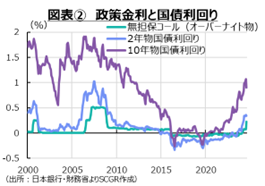

日本銀行は7月末の金融政策決定会合で3月以来となる利上げを実施し、政策金利を0.25%程度へ引き上げた(図表②)。事前に、政府関係者などから円安・ドル高けん制の発言が相次いだ中で、円安・ドル高対策の思惑もあり、「経済・物価の見通しが実現していくとすれば」と、条件付きながら追加利上げも示唆された。ただし、植田日銀総裁は、実質金利がマイナス圏に沈んでいるため、金融緩和的な姿勢が継続していることも強調していた。

しかし、追加利上げの条件部分が、市場ではあまり重視されなかった。その一方で、7月末に米連邦準備理事会(FRB)が政策金利を据え置くことを決定した。9月の米利下げ観測が市場で高まると、利上げの日銀と利下げのFRBという構図から、金融政策の方向性の相違が強く意識されるようになった。8月上旬に発表された米経済指標を受けて、米景気減速や利下げ観測が一段と高まったことで、円キャリー取引の解消も巻き込みながら、対ドルの円相場は8月5日までのわずか1か月で約20円も円高・ドル安を進め、株価もブラックマンデー以上の下落を記録するなど、乱高下した。

その後、実質的には植田総裁と変わらない主旨ながら、利上げに慎重な姿勢と受け止められた内田副総裁の発言や、底堅い米小売売上高など米経済指標の発表などもあって、市場は8月上旬の混乱から落ち着きを一旦取り戻した。8月下旬には、パウエルFRB議長の「政策を調整すべき時が来た」という発言から、9月会合での0.25%利下げ観測が強まった。

日銀が年内に追加利上げを実施すると仮定しても、政策金利は0.5%程度だろう。大幅な利上げは想像できない。それに対して、FRBの利下げ幅については年内1%程度が市場の視野に入っている。これらを踏まえると、政策金利のレベルで日米金利差が、あと1.25%程度縮小することが想定される。2025年以降については、FOMC参加者の見通しによると米国での利下げは1%分とされる一方で、日本ではあと1~2回利上げできるか否かというところだろう。そう考えると、日米金利差は2025年にも2024年と同程度縮小する可能性がある。それでも、潜在成長率や物価上昇率などを踏まえると、今後日本の金利が米国を上回ることは想定しがたい。ただし、こうした見方も「経済・物価の見通しが実現していくとすれば」という条件の下での話だ。現実が見通しから外れれば、日本の利上げは進まず、米国の金利も高止まりするため、日米金利差は思いの外縮小しない可能性もある。

問題は、メインシナリオに対して確信を持ちにくく、いつも先行きの不透明感が強いことだろう。こうした状況では、足元の状況を確認しつつ、先行きの不透明感を少しでも和らげていくしかない。

2. 日本経済の現状

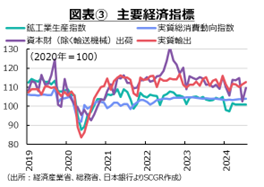

以下では、個別指標から日本経済の現状を確認しておく(図表③、④)。

個人消費は、持ち直しに足踏みが見られる。7月の実質総消費動向指数(前月比+0.0%)は、4か月連続でプラスとなった。4月~6月(+0.1~+0.2%)は小幅に増加した一方で、7月は横ばい(0.0%)にとどまった。2024年Q1の一進一退の動きから、4月以降緩やかに持ち直しつつある。ただし、水準は2023年秋並みであり、ならしてみればまだ足踏み状態とも言える。供給側の7月の小売業販売額(+0.2%)は、4か月連続で増加した。百貨店などでの 「ハレの日」消費が底堅い一方で、生活費の高騰からドラッグストアで食品の売上が増えるなど、節約志向も強い。雇用環境が堅調で、所得も増加しつつあるとはいえ、まだ物価高騰の痛みが残っている。実際、6月には、実質賃金が27か月ぶりのプラスに転じた。しかし、2年以上実質賃金が減少したことで、失われた購買力を回復させるには、7月までのわずか2か月の実質賃金の上昇では不足している。そのため、先行きの個人消費は、緩やかな回復が期待されるものの、実質購買力の持ち直しの遅れなどから、当面弱い動きを続けそうだ。

個人消費は、持ち直しに足踏みが見られる。7月の実質総消費動向指数(前月比+0.0%)は、4か月連続でプラスとなった。4月~6月(+0.1~+0.2%)は小幅に増加した一方で、7月は横ばい(0.0%)にとどまった。2024年Q1の一進一退の動きから、4月以降緩やかに持ち直しつつある。ただし、水準は2023年秋並みであり、ならしてみればまだ足踏み状態とも言える。供給側の7月の小売業販売額(+0.2%)は、4か月連続で増加した。百貨店などでの 「ハレの日」消費が底堅い一方で、生活費の高騰からドラッグストアで食品の売上が増えるなど、節約志向も強い。雇用環境が堅調で、所得も増加しつつあるとはいえ、まだ物価高騰の痛みが残っている。実際、6月には、実質賃金が27か月ぶりのプラスに転じた。しかし、2年以上実質賃金が減少したことで、失われた購買力を回復させるには、7月までのわずか2か月の実質賃金の上昇では不足している。そのため、先行きの個人消費は、緩やかな回復が期待されるものの、実質購買力の持ち直しの遅れなどから、当面弱い動きを続けそうだ。

設備投資も、持ち直しに足踏みが見られる。7月の資本財(除く輸送機械)出荷(前月比+7.0%)は2か月ぶりに増加した。6月(▲10.6%)に二桁減となった反動で、7月の伸び率が大きくなったためであり、それ以前の水準を回復できていない。利上げにともなって、企業の借入金利もじわりと上昇しつつある。ただ、3月以前の▲0.1%程度から0.25%程度への利上げなので、資本コストの上昇と言っても、為替変動などそのほかのビジネスリスクの高まりに比べて、必ずしも大きな影響とも言いがたい。世界景気の減速や、欧州の自動車メーカーのEV戦略の修正のような気候変動対策の揺り戻しなど、先行き不透明感の方が設備投資に対する下押し圧力が大きいと考えられる。先行きについて、2024年Q3の船舶・電力を除く民需の機械受注額(前期比+0.2%)は、2四半期ぶりに増加する見通しだ。Q2の実績値(▲0.1%)は6月の増加によって、見通し(▲1.6%)から上振れた。企業の設備投資計画は比較的強気で設定されており、設備不足感から投資意欲も強い。しかし、資材価格や金利の上昇に加えて、先行き不透明感の強まりも重石となって、設備投資は当面力強さを欠くだろう。

輸出は、足踏みしている。7月の実質輸出(前月比+1.0%)は、2か月連続で増加した。財別にみると、自動車関連(▲0.1%)が2か月ぶりに減少した一方で、情報関連(+4.1%)や資本財(+2.0%)、中間財(+0.9%)は増加した。主要な輸出先別にみると、米国(▲5.3%)や中国(▲3.9%)向けが鈍ったのに対して、EUやその他アジア向けは増加した。また、7月の輸出数量(前年同月比▲5.2%)は、6か月連続でのマイナスになった。円安効果などもあって輸出価格が上昇する一方で、輸出数量が前年割れになる状態が継続している。足元では、中国向けの半導体等製造装置の輸出増が目立っている。それは、米国が対中規制を一段と強化する動きを見せている中での、一時的な増加にすぎないという見方もある。先行きの輸出は、自動車の生産・出荷が再開することで供給制約が和らぎ回復に向かうと期待される一方で、海外経済の減速や対中国規制強化などが重石となり、当面弱い動きを続けそうだ。

生産は、弱含んでいる。7月の鉱工業生産(前月比+2.8%)は、2か月ぶりに増加した。6月(▲4.2%)の減産分を7月単月では回復できなかった。一進一退の動きを続けてきた中で、2023年12月の水準への回復も道半ばだ。内訳を見ると、自動車の持ち直しもあって、16業種中、電子部品・デバイス(+9.7%)や生産用機械(+7.0%)、電気・情報通信機械(+7.5%)など15業種で増加した。低下したのは、石油・石炭製品(▲7.6%)のみだった。先行きについて、製造工業生産予測調査によると、8月(+2.2%)、9月(▲3.3%)だった。上方バイアスを考慮した補正値では8月(▲0.9%)も小幅マイナスになる可能性があり、夏場の回復も限定的と予想される。内外需の弱さを踏まえると、先行きの生産活動も当面、弱い動きを続けそうだ。

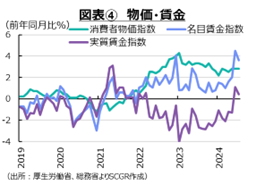

物価上昇ペースが緩やかになっている。7月の消費者物価指数(前年同月比+2.8%)は、5月から横ばいが続く。生鮮食品を除く総合(コア指数)は+2.7%となり、2月(+2.8%)以来の上昇率に拡大した。2023年2月から実施されてきた電気・ガス価格激変緩和対策が終了してその効果が剥落したことで、エネルギー(+12.0%)の上昇が目立った。また、7月の輸入物価指数(契約通貨)が2か月連続のプラス(+1.6%)となるなど、今後の川上からのコスト圧力の高まりも予想される。実際、7月の国内企業物価指数(+3.0%)は前月から上昇率を拡大させており、2023年8月(+3.4%)以来の大きさになった。先行きの物価について、8~10月に酷暑乗り切り緊急支援策(電気・ガス代補助等)が実施されるため、エネルギー価格を中心に下押し圧力が強まる一方で、輸入物価指数の上昇に表れる川上のコスト高が押し上げ圧力となって、当面高めの物価上昇が続きそうだ。

物価上昇ペースが緩やかになっている。7月の消費者物価指数(前年同月比+2.8%)は、5月から横ばいが続く。生鮮食品を除く総合(コア指数)は+2.7%となり、2月(+2.8%)以来の上昇率に拡大した。2023年2月から実施されてきた電気・ガス価格激変緩和対策が終了してその効果が剥落したことで、エネルギー(+12.0%)の上昇が目立った。また、7月の輸入物価指数(契約通貨)が2か月連続のプラス(+1.6%)となるなど、今後の川上からのコスト圧力の高まりも予想される。実際、7月の国内企業物価指数(+3.0%)は前月から上昇率を拡大させており、2023年8月(+3.4%)以来の大きさになった。先行きの物価について、8~10月に酷暑乗り切り緊急支援策(電気・ガス代補助等)が実施されるため、エネルギー価格を中心に下押し圧力が強まる一方で、輸入物価指数の上昇に表れる川上のコスト高が押し上げ圧力となって、当面高めの物価上昇が続きそうだ。

雇用環境は、底堅く推移している。7月の失業率(2.7%)は6月(2.5%)から上昇し、16か月ぶりの高水準になった。7月の失業率は2022年と2023年(2.6%)より小幅に高い一方で、2021年(2.8%)よりもやや低いため、足元の水準が必ずしも高いものではない。ただし、雇用環境はまだ底堅いとはいえ、変化の兆しが見えていることも事実だ。7月の有効求人倍率(1.24倍)は6月(1.23倍)から小幅に上昇したものの、ならしてみれば5月以降、ほぼ横ばいになっている。有効求人倍率は2023年1月(1.34倍)を直近ピークに緩やかな低下傾向の中にある。足元は2022年(1.28倍)を下回っており、失業率よりも雇用環境の弱まりを示しているように見える。先行きについて、景気が一進一退で進むならば、雇用環境が大きく崩れることは想定しがたい。観光業などを中心に慢性的に人手不足が続いている分野もある。そのため、先行きの雇用環境も、やや弱含む動きを見せつつも、底堅く推移するのだろう。

その一方で、7月の名目賃金(前年同月比+3.6%)は、6月(+4.5%)から縮小したものの、2か月連続で高めの上昇率になった。内訳をみると、基本給に相当する所定内給与(+2.7%)は3か月連続で2%超の伸びとなった。残業代にあたる所定外給与(▲0.1%)は、残業時間の減少もあり、3か月ぶりのマイナスだったのに対して、ボーナスなど一時金を示す特別に支払われた給与(+6.2%)は6月(+7.8%)に続き、高い伸び率になった。こうした名目賃金の増加によって、実質賃金(+0.4%)は2か月連続のプラスになった。ただし、実質賃金は6月(+1.1%)に2年3か月ぶりにプラスに転じたところであり、2年以上にわたって失われた購買力の回復にはまだ時間がかかるだろう。賃上げ気運が数十年ぶりに高まっている中で、2025年以降も継続するのかが注目されている。

3. 先行き:条件が満たされるかは不透明

先行きの景気は、緩やかな回復を続けると期待される。図表⑤のように、景気動向指数は、景気の「下げ止まり」を示している。一致指数は2か月ぶりに、先行指数は5か月ぶりに上昇した。ただし、ロシアのウクライナ侵攻や中東情勢の緊迫化など地政学的なリスクが続いており、下振れリスクは依然として大きい。

米国でも、個人消費の変調の兆しが見られ始めているなど、海外景気の変調も予想される。軟着陸シナリオ通りに減速、または緩やかな後退で済むのかが注目点の一つだ。11月の米大統領選・議会選も絡み、先行き不透明感が高まっている。ユーロ圏経済も持ち直しつつある中で、ドイツ経済が引き続き不調であり、回復の足取りは覚束ない。中国経済も減速感が目立っており、不動産市場や雇用環境の回復のきっかけは見えていない。このような世界経済の先行き不透明感や地政学リスクが高まっている中で、日本経済の見通しでも不透明感が払しょくできていない。

日本経済の課題の一つとして、賃上げが挙げられるだろう。賃金上昇率が物価上昇率を上回り、実質賃金が持ち直すことで、個人消費の下押し圧力が和らぐと期待される。しかし、2年以上失われてきた実質購買力の回復には相応の時間がかかるため、過度な期待はできない。2025年度以降の春闘でも賃上げが実現し、賃上げ気運が定着できるかは不透明だ。賃上げや販売価格の引き上げという、賃金・物価の好循環が実現する可能性はこれまでになく高まっている一方で、それが実現していくという確信もまだ持てていない。物価上昇に伴って、日銀が利上げに踏み切り、金利がある世界に日本経済が戻ってきた中で、「経済・物価の見通しが実現していくとすれば」という条件が、今後満たされるのかが注目される。

また、日本経済の課題として、円安・ドル高の行方も懸念材料だ。図表⑥のように、対ドルの円相場は7月上旬の1ドル=161円台から8月5日には141円台まで約20円も円高・ドル安方向に振れた。また、9月11日には一時140円台をつけた。コロナ禍前には105~115円のレンジで推移していたことを踏まえると、足元ではまだ140円台と円安・ドル高方向にある。日米金融政策の方向性の相違、すなわち日米金利差の今後の縮小を考慮すると、足元の水準から一段と円高・ドル安が進むと考えられる。ただし、貿易構造の変化などから、コロナ禍前のレンジには戻らず、それよりも円安・ドル高水準になるという見方が多い。しかし、そうした見通しも米大統領選の結果次第で、大きく修正される可能性がある。トランプ前大統領が当選すれば、減税と財政拡大などから物価上昇率が高止まりし、高金利が維持されるため、現在の見通しほど円高・ドル安が進まないという見方もある。円相場が落ち着きどころを見つけるまで、時間がかかるのかもしれない。

このように、先行きをもう少し自信をもって見通せるようになるまで、日本経済の回復ペースは非常に緩やかなものにとどまるのだろう。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年12月24日(水)

『日本経済新聞(夕刊)』に、米州住友商事会社ワシントン事務所長 文室 慈子が寄稿しました。 - 2025年12月18日(木)

『日刊産業新聞』に、当社社長 横濱 雅彦が開催した『2026年の世界情勢・経済見通し』説明会の内容が掲載されました。 - 2025年11月20日(木)

「景気とサイクル」景気循環学会40周年記念号第80号に、当社シニアエコノミスト 鈴木 将之が寄稿しました。 - 2025年11月18日(火)

『日本経済新聞(電子版)』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年11月17日(月)

『Quick Knowledge 特設サイト』に、当社シニアエコノミスト 鈴木 将之のQuick月次調査・外為11月レビューが掲載されました。