先行き懸念しかないユーロ圏

2024年09月19日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- ユーロ圏経済は、緩やかに持ち直しつつある。しかし、域内経済では、国や産業の2つの軸から、景況感にまだら模様が広がっており、足元の経済成長ペースは鈍い。

- 欧州中央銀行(ECB)は6月に続き、9月にも利下げを実施した。ただし、経済データ依存で会合ごとのアプローチであり、政策金利の特定の経路を事前に確約しない姿勢を継続しており、先行きは不透明だ。

- 先行きの景気は、緩やかに持ち直すものの、力強さには欠けるだろう。しかし、足元の経済成長率の低さ、欧州政治への不安、引き続き地政学的なリスクへの警戒もあり、ユーロ圏経済には先行き懸念しかない。

1. まだら模様の回復

ユーロ圏経済は、緩やかに持ち直しつつある。しかし、域内経済では、国や産業の2つの軸から、景況感にまだら模様が広がっており、足元の経済成長ペースは鈍い。

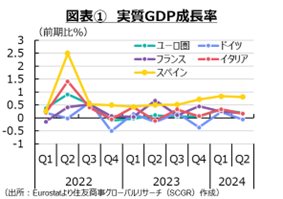

1つ目の景況感のまだら模様は、国よって成長ペースが異なっていることだ。図表①のように、ユーロ圏の2024年Q2の実質GDP成長率(前期比+0.2%)はQ1(+0.3%)から小幅に減速した。成長ペースは力強さを欠いており、足元の状況は2023年の足踏みから緩やかに持ち直しつつある段階と言える。域内の主要国をみると、スペイン(+0.8%)が高めの成長を続ける一方で、フランスやイタリア(ともに+0.2%)とプラス成長を保っているものの、低空飛行である。この中で、特にドイツ経済の停滞感の強さが目立っている。ドイツの経済成長率は2022年からプラス・マイナスを交互に繰り返しており、2024年Q3もQ2(▲0.1%)に続いてマイナス成長に陥るのではないかという懸念が広がっている。実際、Ifo経済研究所が9月5日に発表した経済見通しでは、2024年のドイツの経済成長率は前回の+0.4%からゼロ%に下方修正された。

2つ目の景況感のまだら模様は、停滞する製造業と底堅いサービス業という構図だ。競争力を持ってきたドイツで顕著なように、製造業が停滞している。ロシアのウクライナ侵攻後、天然ガスや電力などエネルギーコストが上昇した一方で、主要な輸出先である中国景気が減速してきたことで、コスト高と売上減の2つの要因が生産の重石になってきた。それに対して、コロナ禍から経済活動が再開してきた中で、モノからサービスへ需要がシフトし、特に観光需要の回復も目立った。スペインなどでは、オーバーツーリズムが問題になり、住宅価格や生活費の高騰などの副作用も露わになり、観光業の盛り上がりの一方で、地元住民の反発が高まった。しかし、熱波などから観光客が南欧から北欧へシフトする動きが一部に見られたり、地元住民の日常生活を守るための保護策が必要になったりしているため、サービス業の成長の一角には危うさが見られることには注意が必要だろう。

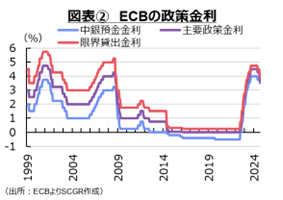

こうした中、物価上昇率が落ち着きを取り戻しつつあることもあり、ECBは利下げを実施している。図表②のように、6月に0.25%で利下げを開始して、9月12日の理事会でも0.25%の利下げが実施された。ラガルドECB総裁は12日、①これまで入手した経済・金融データに基づく物価見通しから、2025年にかけて物価上昇率が目標の2%に向かうことへの確信が高まっていること、②金融政策が制約的であり、実体経済に抑制方向に影響を及ぼしていることが確認できたこと、その一方で、③物価の基調が依然として根強いことの3点を踏まえて、全会一致で0.25%利下げを実施することが適切と判断されたと説明した。

0.25%利下げを織り込み済みであったため、市場はその次の利下げのヒントを期待していた。しかし、声明文では、従来同様の文言が繰り返されるのみだった。実際、理事会は経済データ依存で、会合ごとのアプローチに従い、政策金利の経路について事前に確約しないと、前回と同様の文言を並べた。状況に応じて判断するのは当然であるものの、指針や見通しが示されないために、発表される経済指標に一喜一憂して、市場が変動する状態が当面継続しそうだ。

2. 足元の経済の状況

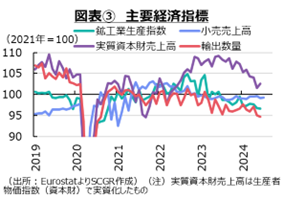

ここでは、個別の経済指標から足元の状況を確認しておく(図表③~⑥)。

個人消費は、足踏みしている。7月のユーロ圏の実質小売売上高(前月比+0.1%)は、2か月ぶりに増加した。4月は横ばい、5月(+0.1%)は小幅増にとどまっており、6月(▲0.4%)の減少を踏まえると、足元の小売売上高の水準は3~4月を下回っている。物価上昇率の鈍化とともに、実質的な購買力は持ち直しつつある一方で、まだ物価高騰の痛みが残っており、回復は道半ばだ。

個人消費は、足踏みしている。7月のユーロ圏の実質小売売上高(前月比+0.1%)は、2か月ぶりに増加した。4月は横ばい、5月(+0.1%)は小幅増にとどまっており、6月(▲0.4%)の減少を踏まえると、足元の小売売上高の水準は3~4月を下回っている。物価上昇率の鈍化とともに、実質的な購買力は持ち直しつつある一方で、まだ物価高騰の痛みが残っており、回復は道半ばだ。

国別に見ると、フランス(+0.1%)は3か月ぶりに増加したものの、5~6月の減少分が大きく、4月の水準を回復できていない。イタリアも2024年1月以降、▲0.1%と+0.1%の範囲の上下動を繰り返しており、一進一退の状況にある。ドイツも2024年初めにはマイナスが目立ち、個人消費の力強さは示されていない。その一方で、スペイン(+0.5%)は2か月連続で増加しており、主要国の中では唯一小売売上高が増加してきた。

ただし、7月下旬以降、パリ五輪が開催されたことで、特にフランスで一時的に個人消費が押上げられ、その後反動減が表れると予想される。実際、フランス国立統計経済研究所(INSEE)は9月9日に、経済成長率が2024年Q3(前期比+0.4%)に加速した後、Q4(▲0.1%)に反動減になると見通している。先行きの個人消費は、実質購買力が回復するにつれて、持ち直しに転じると期待される。

設備投資は、弱含んでいる。6月のユーロ圏の資本財売上高(前月比+1.1%)は、3か月ぶりに増加した。3~5月の減少分を6月単月では回復できておらず、資本財の売上高は2023年末から足踏みを続けている。

6月をみると、ドイツ(+3.9%)が4か月ぶりに増加、フランス(+1.7%)が2か月ぶりに増加したのに対して、イタリア(▲1.9%)は2か月連続、スペイン(▲0.3%)は2か月ぶりに減少した。7月分が公表されているドイツ(▲6.1%)は再びマイナスで6月の増加分を相殺しており、資本財の動きは鈍いようだ。また、物価上昇を踏まえれば、以上のような資本財売上高の見た目よりも、設備投資の実体は弱いと考えられる。先行きの設備投資も、資材価格の高騰や金利上昇、金融機関の融資態度の厳格化などが重石となり、当面鈍い動きになりそうだ。

設備投資を巡っては、自動車産業の動向も注目される。独VWは国内工場の一部閉鎖を検討している。また、メルセデス・ベンツやボルボも2030年に販売する車をすべてEVにする計画の撤回を表明している。ドイツでは2023年12月にEV補助金がなくなった上、コスト高などから安価な中国製EVに対して競争力を失っていることが一因だ。また、EV需要もそれほど強くなく、足元ではHVやPHVが売れている状況も、そうしたメーカーの決断を後押ししたのだろう。これらは、関連産業の設備計画の見直しを迫るものと言える。

また、政策支援の不手際もある。ドイツでは、コロナ対策の予算を気候変動対策に転用したことが憲法違反と判断されたため、前述のようにEV補助金が2023年12月に打ち切られた。欧州委員会が9月9日に発表した報告書でも、産業政策なしで気候変動対策を重視してEV導入を推進した結果、中国メーカーに市場を奪われる状況が続いてきたとして、これまでの産業政策が批判された。産業政策の不透明感やEV需要の弱さなどが、企業の事業戦略の見直しを促し、それらが結果的に設備投資に下押し圧力をかけることになるだろう。

輸出は、足踏み状態にある。7月のユーロ圏の輸出額(前月比▲+0.8%)は、2か月連続で増加した。ドイツ(+0.8%)は3か月ぶりに増加した一方で、フランス(▲2.1%)は2か月ぶりに減少、イタリア(▲1.3%)は3か月連続で減少、スペイン(▲1.1%)は2か月連続で減少した。直近ピークの2022年から足元の輸出額の水準は低いままだ。

また、6月のユーロ圏の輸出数量(▲0.3%)は2か月連続で減少した。2024年1~6月のうち4か月で前月比マイナスと、ならしてみれば緩やかに低下している。輸出数量の直近ピークは2017年末であり、コロナ禍の落ち込みを挟んで、低下トレンドが続いている。足元でも、ドイツの自動車産業の対中投資が増加しており、現地生産が拡大し、輸出の一部が代替されている。米中貿易戦争などを踏まえて、供給網を別に確立しておきたいという狙いがあると考えられる。先行きの輸出は、海外景気の減速などが重石となって、当面弱い動きを続けそうだ。

生産は、足踏みしている。7月のユーロ圏の鉱工業生産指数(前月比▲0.3%)は2か月ぶりに減少した。国別に見ると、ドイツ(▲3.0%)やフランス(▲0.5%)、イタリア(▲0.7%)は2か月ぶりに減少、イタリア(▲0.9%)は3か月ぶりに減少した。それに対して、ベルギー(+7.3%)やアイルランド(+9.2%)は6月の減産(それぞれ▲7.0%、▲7.8%)から反発した。これらの反発によって、主要国の生産の弱さが、ユーロ圏全体では緩和された。ユーロ圏の生産を産業別にみると、電算機・電子部品(+3.3%)が増加したものの、輸送機械(▲6.8%)や電気機械(▲3.6%)、金属製品(▲2.2%)、化学(▲1.0%)などが減少した。製造業主要23業種のうち前月比プラスは食料品(+1.2%)、医薬品(+5.1%)、電算機・電子部品、一般機械(+0.1%)の4業種にとどまった。先行きの生産は、内外需要の弱さなどが重石となって、当面弱い動きを続け、製造業の停滞も長引くかもしれない。

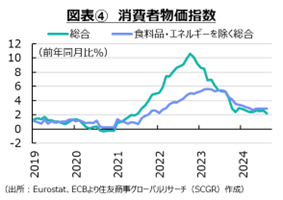

物価上昇率は、縮小している。8月のユーロ圏の消費者物価指数(前年同月比+2.2%)は2021年7月以来の小さな伸び率になった。食品やエネルギーを除くコア指数(+2.8%)は7月から▲0.1ptと小幅に縮小しただけで、まだ2%後半にとどまっている。

内訳をみると、食料品(+2.4%)はここ3か月でほぼ横ばいだった一方で、エネルギー(▲3.0%)が4か月ぶりのマイナスになった。また、財(+0.4%)も5か月連続で1%を下回っており、物価上昇圧力を弱めている。それに対して、サービス(+4.2%)は7月から0.2pt拡大し、2023年10月(+4.6%)以来の大きさになった。賃上げなどのサービス価格へのコスト転嫁はまだ進んでおり、物価の基調の粘り強さをうかがわせる内容だった。

国別にみると、ドイツ(+2.0%)やフランス(+2.2%)、イタリア(+1.3%)の物価は落ち着いている。その一方で、ベルギー(+4.5%)やエストニア(+3.4%)、ギリシャ(+3.1%)など、まだ高めの物価上昇が続いている国もある。実際、9月の理事会後、イタリアの閣僚から大幅な利下げを求める声が出ており、国によって物価・経済環境の相違も大きくなっているようだ。

7月の生産者物価指数(▲2.1%)は15か月連続で下落しており、川上のコスト圧力は低下している。企業は度重なる販売価格の引き上げで、コストの販売価格への転嫁が難しくなったと考えるようになっており、収益圧縮によってコスト高が吸収される傾向が強まっている。その一方で、賃上げを背景としたサービス価格の高止まりなどが、物価上昇要因となるため、物価の基調が当面強く、物価上昇率は2%を上回って推移するだろう。2025年にかけてECB目標の2%に向かっていくと期待されている。

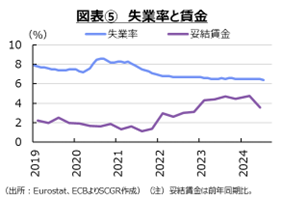

雇用環境は、回復している。ユーロ圏の7月の失業率(6.4%)はおおむね横ばい圏を推移している。25歳未満の若年失業率(14.2%)も低位を維持している。国別にみると、ドイツ(3.4%)、イタリア(6.5%)、フランス(7.5%)、スペイン(11.5%)も横ばいとなっており、雇用環境は堅調だ。

また、2024年Q2の妥結賃金(前年同期比+3.55%)は6四半期ぶりに4%を下回り、縮小の兆しを見せている。ただし、コロナ禍前の2019年平均(2.2%)を上回っており、賃上げ圧力はまだ強い。足元の強さが今後、サービス価格に転嫁されていくので、物価上昇圧力は当面残ることになる。ユーロ圏では、景気減速感が強まっている。しかし、世界金融危機や欧州債務危機の反省を踏まえて、各国政府は雇用対策を重視しており、雇用環境が大幅に悪化するとは想定しがたい。実際、コロナ禍では以前に比べて手厚い雇用対策が実施され、米国の失業率の急上昇のような雇用環境の大幅な悪化を防いだという実績もある。こうしたことを踏まえると、先行きの雇用・所得環境は当面、底堅く推移するだろう。

金融政策は市場の予想どおりとなり、ECBは9月12日に0.25%の利下げを実施した。中銀預金金利は3.75%から3.5%に引き下げられた。その一方で、主要政策金利は3.65%、限界貸出金利は3.90%とそれぞれ0.6%引き下げられた。3月13日に、主要政策金利を中銀預金金利に寄せることを決定していた。量的引き締めを実施していく中で、金融市場の柔軟性や金融政策の効率性・有効性などを維持する狙いがある。これまで中銀預金金利よりも0.5%高い水準だった主要政策金利は、今回0.15%高い水準に改められた。それに合わせて限界貸出金利も設定された。

なお、発表されたECBスタッフの経済見通し(『Macroeconomic projections』)によると、物価上昇率は2024年に+2.5%、2025年に+2.2%、2026年に+1.9%と予想されて、前回6月と同じだった。一方で、コア指数はそれぞれ2.9%、2.3%、2.0%と、2024年と2025年については前回から0.1pt上方修正され、2026年は据え置きだった。これは、物価の基調が粘り強いという見方を表している。また、経済成長率は+0.8%、+1.3%、+1.5%とそれぞれ▲0.1ptの下方修正だった。経済見通しはおおむね前回と同じだった。

こうした中で、対ドルのユーロ相場は比較的安定している。利上げ局面では、FRB(米連邦準備制度理事会)がECBに先行した一方で、利下げ局面ではECBがFRBを先行している。しかし、9月には同時利下げとなると予想されていたこと、またECBが先行といってもまだ1回分にすぎないことなどから、ユーロ相場への影響は限定的だった。ただし、ユーロ圏の景気の方が米国より弱いため、それがユーロ売り・ドル買い材料になりうる。その一方で、FRBの0.25%利下げ観測が市場の大勢となる中で、0.5%利下げ観測もくすぶり続けたことが、結果的にユーロ相場のバランスをとった一因になったと考えられる。

3. 先行き懸念しかない

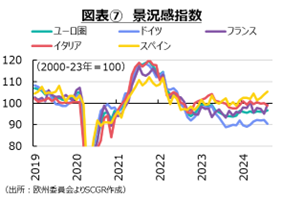

図表⑦のように、先行きの景気は、緩やかに持ち直すものの、力強さには欠けるだろう。特にドイツ経済の回復の遅れが気掛かりだ。中国のEV追加関税などに対する報復措置に加えて、ロシアのウクライナ侵攻など、地政学的なリスクが重石になると懸念される。また、6月の欧州議会選に続いて、9月に実施されたドイツの州議会選で、右派勢力が支持を広げるなど、既存の中道勢力が支持を失いつつある。物価高騰や移民増加に伴う住宅不足など、日常生活が脅かされていると感じる人が増えており、既存政党への反発を覚えているからだ。フランスでも下院選の結果、議会が3会派に分かれ、パリ五輪の開催があったとはいえ、バルニエ首相が指名されるまで長い時間を要した。「決まらない政治」が、ユーロ圏経済にとっても下振れリスクになる恐れがある。

政治に関連するところでは、これまでの政策の揺り戻しにも、警戒が必要だ。気候変動や脱炭素に舵を切ってきた欧州では、自動車産業で顕著なように、民間部門でその見直しが進みつつある。その一方で、政治は支援策の不手際を反省しつつある。例えば、欧州委員会は9月9日に公表された競争力強化に向けた報告書では、気候変動対策の一方で産業政策が不十分だったと指摘された。それを踏まえて、年間8,000億ユーロ規模の追加投資が必要になるとも指摘された。この背景には、エネルギーではロシア、成長と貿易では中国、防衛では米国への依存度が高まっており、米国経済よりもユーロ圏の経済成長率が見劣りしているため、競争力が不可欠という認識もある。ロシアのウクライナ侵攻で、安価なロシア産のエネルギーに依存していた欧州は、エネルギー供給の確保に奔走し、エネルギー価格の高騰にも直面した。また、輸出では中国への依存度を高めていたため、中国景気減速のあおりを受けた上、米中貿易戦争の影響と先行き不透明感も、欧州企業の重石になった。また、足元にかけて急ピッチな利上げを実施したにもかかわらず、成長ペースを維持し、軟着陸の可能性を高めている米国経済に対して、ユーロ圏経済は2023年にほぼゼロ成長と停滞した。足元でも製造業の停滞感が残っており、成長ペースは鈍い。こうした現状を踏まえて、産業の競争力を高めて、経済成長率を高める必要があるという認識があるようだ。ただし、第2次世界大戦後のマーシャルプランを上回る規模の投資資金を捻出するために提案された共同債発行には、財政規律に厳格なドイツなどは否定的な考えを示しており、一筋縄で進むものでもない。つまり、反省すれども、支援策は不十分なままになりかねない。それが新たな先行き不透明感を生み出す恐れがある。

物価上昇率が2025年に向けて2%に向けて見通しどおりに落ち着くかどうかもまだ不透明だ。2024年後半にはエネルギー価格の反動が影響して、物価上昇率がやや高まり、その後再び落ち着きを取り戻すと予想されている。妥結賃金の伸び率の鈍化も、物価上昇圧力の緩和につながるとみられている。しかし、高めの賃上げが継続していることは事実であり、物価上昇が長引く懸念は払しょくしがたい。また、地政学的なリスクの高まりから、エネルギー価格が上昇したり、物流の遅延などから運賃などの間接経費が上昇したりするリスクは決して低くない。ラガルドECB総裁は9月12日の会見で「Que sera sera」を引用したいと話し、金融政策がデータ依存であるとこれまでも一貫して述べてきたし、再び繰り返すとして、経済データ依存で、会合ごとのアプローチをとっていることを強調した。政策金利の経路は明確に低下方向にあるとしつつも、利下げの時期や幅について事前に確約されていないと、声明文の文言を繰り返した。つまり、政策の先行きについて、具体的な示唆がなかった。それが結果的に、低金利に慣れている金融市場にとっては、先行き不透明感を強めることになっている。

成長ペースが鈍いユーロ圏経済には、先行き懸念しかない。物価が抑制される中で実質賃金が持ち直し、物価高騰の痛みが和らぎ、個人消費が回復するのか、政治的な混乱が経済に悪影響を及ぼさないのか、地政学的なリスクなど想定外の事態に陥らないのかと、懸念が尽きない。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2026年1月7日(水)

『ブレーンズ』2026年1月7日・1月14日合併号(No.2608)に、当社社長 横濱 雅彦が開催した『2026年の世界情勢・経済見通し』説明会の内容が掲載されました。 - 2026年1月6日(火)

『日本経済新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2026年1月1日(木)

総合物流情報誌KAIUN『海運』2026年1月号P46-47に、当社シニアエコノミスト 鈴木 将之が寄稿しました。 - 2025年12月27日(土)

『日経ヴェリタス』に、当社シニアアナリスト 鈴木 直美のコメントが掲載されました。 - 2025年12月25日(木)

『鉄鋼新聞』に、当社社長 横濱 雅彦が開催した『2026年の世界情勢・経済見通し』説明会の内容が掲載されました。