慎重さゆえに先行き不透明感を高める金融政策

調査レポート

2024年10月02日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 9月の日米欧の金融政策決定会合を振り返ると、欧米の利下げ、日銀の金利据え置きと市場の予想通りの構図だった。直前まで見方が割れた米利下げ幅は0.5%となり、1名のFRB理事が反対という2005年以来の異例の事態になった。

- 足元の経済・物価動向を巡る先行き不透明感が強い中で、中銀は金融政策を慎重に判断しようとしている。その慎重さ自体が、金融政策の不透明感に拍車をかけているという矛盾も見られる。もちろん、中銀だけではなく、中銀が発するメッセージを受け取る方も、その意味に加えて実体経済や金融市場の動向を見誤っている一面もあるため、過度な金融市場の変動への警戒を当面緩めることはできない。

1. 欧州中央銀行(ECB):0.25%利下げ、今後はデータ依存・会合ごとのアプローチ

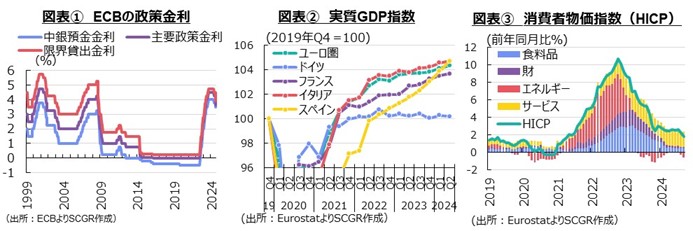

ECBは9月12日の理事会で、政策金利を0.25%引き下げることを決定した。6月に利下げ(利下げ幅は0.25%)を開始して、7月の据え置きを挟んで2会合ぶりの利下げになった。図表①のように、中銀預金金利は3.75%から3.5%へと引き下げられた。また、3月に決めたように、中銀預金金利にほかの2つの金利を寄せて、主要政策金利は4.25%から3.65%へ、限界貸出金利は4.5%から3.9%に引き下げられた。

利下げを決めた背景には、景気への懸念の強まりがあった。実際、ユーロ圏の実質GDP成長率は2023年の横ばいから2024年に持ち直しに転じたとはいえ、足元にかけて勢いを欠いている。図表②のように、2024年Q1の実質GDP成長率は前期比+0.3%、Q2は+0.2%であり、年率換算で1%前後と成長ペースは鈍いままだ。

また、まだら模様での回復であるという一面もある。まだら模様の要因として、まず、停滞が続く製造業に対して、回復してきたサービス業という構図が後押しした。エネルギー価格の高騰や、輸出先の中国経済の停滞などが製造業の重石だった。その一方で、経済活動や観光などの娯楽の再開などからサービス業は持ち直してきた。パリオリンピック・パラリンピックの開催も、個人消費などを通じてサービス業の回復を後押しした。さらに、国による相違、例えば2022年以降一進一退のドイツに対して、底堅いスペインという構図もあげられる。ドイツは2023年Q2に続いてQ3 もマイナス成長に陥ると懸念されている。それに対して、スペインはコロナ禍からの回復局面の初期に他国よりも回復ペースが鈍かったものの、その後、観光業の回復などが追い風となって、足元で底堅く成長している。まだら模様の景気回復の足元は心許なく、先行き懸念も払しょくしがたい。

こうした中で、図表③のように、9月の消費者物価指数は前年同月比+1.8%と、2%を下回るまで上昇率を縮小させてきた。上昇率は直近ピークを付けた2022年10月(+10.6%)から2023年7月(+5.3%)に半減、さらに2024年2月(+2.6%)に半減した。それ以降、物価上昇率は、一時的に拡大する「でこぼこ道」を歩んできたものの、足元にかけて再び縮小している。ECBスタッフの「経済見通し」(Macroeconomic projections)によると、消費者物価指数は2024年(+2.5%)から、2025年(+2.2%)、2026年(+1.9%)にかけて上昇率を縮小させると予想されている。もちろん、足元にかけて、妥結賃金やサービス価格が依然として高い伸び率を維持しているなど、気がかりな点もある。

経済・物価動向について、先行き不透明感は依然として強い。そのため、ECBはデータ依存、会合ごとのアプローチに従う姿勢を維持している。特に、政策金利を決める際には、入手する経済・金融データに基づく物価見通し、基調的な物価動向、金融政策の伝達力を評価する姿勢も示している。政策金利について、特定の経路をあらかじめ約束しない姿勢も保っている。ECBの経済見通しはあるものの、金融政策はあくまで経済・物価動向次第である。先行きが不透明だからこそ、しっかりと状況を見極めて判断するという姿勢が、かえって金融市場に不透明感をもたらしているという矛盾もある。

2. 米連邦準備制度理事会(FRB):0.5%利下げ

FRBは9月20日までの連邦公開市場委員会(FOMC)で政策金利(FF金利の誘導目標レンジ)を0.5%引き下げることを決めた。パウエルFRB議長は、利下げの前提条件だった「物価上昇率が持続的に目標の2%に向かうという大きな確信を得た」と述べた。

FOMCを前にFRB高官が発言を控えるブラックアウト期間前には、0.25%利下げを支持するFRB高官が多かった。しかし、9月12日になると様相は一変した。FOMC内で0.25%か0.5%か利下げ幅を検討していると報じられると、金融市場は0.5%利下げを再び急速に織り込んだ。

そして、0.5%利下げが決定された。FOMC内で0.5%利下げ支持が大勢だったものの、ボウマンFRB理事が0.25%利下げを支持するなど、異例の事態となった。FOMC後、ボウマン氏は、物価上昇率がまだ高いことを理由に0.25%利下げを支持したと述べていた。また、ウォラーFRB理事は、生産者物価指数が想定以上に軟化したことなどから、0.5%利下げが必要と判断したと説明した。ほかの地区連銀総裁からも、雇用と物価を巡るリスクバランスが均衡していることなどを考慮して、0.5%利下げを支持したという意見が出てきた。

ただし、今後の利下げ幅について、パウエルFRB議長はFOMC後の記者会見で0.5%が基本になる訳ではないと述べた。また、パウエル議長は、仮に7月のFOMCで、8月初旬発表の雇用統計の結果を知っていたら、利下げを開始していたとも述べた。それを踏まえると、今回の利下げは7月と9月の2回分という解釈もできる。

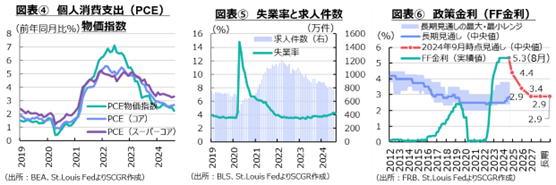

図表④のように、足元の個人消費支出(PCE)物価指数は前年同月比+2.2%であり、2024年初めに比べて落ち着いた。FOMC参加者の見通し(中央値)によると、2024年末に2.3%、2025年末に2.1%、2026年末に2.0%となり、FRBの2%目標の達成が視野に入るようになっている。こうした点を踏まえて、パウエルFRB議長は、物価上昇率が持続的に2%に向かうという大きな確信を得たとして、以前のFOMCで示してきた利下げ開始の条件を満たしたという認識を示した。

FRBの二大責務の一つの「物価の安定」について達成の目途が立った一方で、もう一つの「雇用の最大化」については目配りが求められる必要性が高まっている。2023年末ごろまで失業率が4%を下回るなど、労働市場は堅調で、雇用の最大化はおおむね達成されていた。しかし、図表⑤のように、2024年に入ると失業率が上昇傾向となり、雇用の増加ペースも減速した。ただし、足元の労働市場の状態は「軟化」であって「悪化」ではない、まだ底堅いというのが、FRB高官らの認識だ。

政策金利の見通しで、6月時点に比べて、9月時点では利下げ時期が前倒しされた。1回あたりの利下げ幅を0.25%と仮定すると、6月時点では2024年内1回の利下げが想定されていた。しかし、図表⑥のように、9月会合時点では2024年末にかけて計3回の利下げが予想されている。ただし、最終的な政策金利の引き下げ幅の見方には大きな相違はない。前回6月の2.8%に対して、今回9月は2.9%だった。そのため、利下げペースは前倒しとなった一方で、利下げ幅はおおむね前回並みの見通しが維持されたと言える。

追加の政策金利の調整については、「今後入手するデータ、見通し、リスクバランスを注意深く評価して判断する」姿勢が維持されている。FRBもあらかじめ決まった経路ではなく、経済・物価動向に応じて金融政策を調整する方針と言える。FOMC参加者の経済見通しなどが公表されているので、おおよその姿が想定される。しかし、ドットチャートをみると、2025年の政策金利(中央値)は3.4%でも、FOMC参加者のレンジは2.9~4.1%に、2026年の中央値が2.9%でもレンジは2.4~3.9%に広がっており、先行きほど見方はばらついている。このように先行きの見方の差が大きいため、先行き不透明感は依然として強いと言える。

3. 日銀:据え置き

日本銀行は9月18日の金融政策決定会合で、政策金利を0.25%程度に据え置くことを決定した。先行きについては、前回の会合と「経済・物価情勢の展望」(展望レポート)で示した通り、「経済・物価の見通しが実現していくとすれば、それに応じて、引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになると考えている」という姿勢が維持された。「当面の金融政策運営について」には、先行きについて明示されなかったものの、記者会見で植田総裁は展望レポート内に記載があり、展望レポート発表時に一緒に示した公表分が継続しているとした。

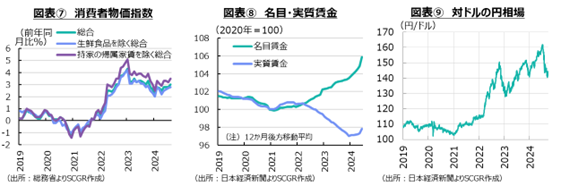

図表⑦のように、足元の消費者物価指数は前年同月比+3.0%と、2022年4月以降2%超を維持している。電気・ガス価格激変緩和措置が6月に終了し、酷暑乗り切り緊急支援が8月から10月にかけて実施される狭間で、物価上昇率はやや拡大した。物価上昇率については、「展望レポートの見通し期間後半には『物価安定の目標』とおおむね整合的な水準で推移すると考えられる」という見方が足元では示されている。

物価が2%目標を維持できるかは、サービス価格、その背景にある賃金が重要な役割を果たす。2024年度春闘では、5.10%という1991年度(5.66%)以来となる賃上げ率を実現したものの、そうした賃上げの流れが2025年度以降にも継続するかは不確かだ。図表⑧のように、名目賃金と実質賃金のトレンドを比較すると、実質賃金は足元でようやく持ち直しつつある段階であり、名目賃金を大幅に下回っている。つまり、物価上昇の痛みが継続しており、それが個人消費への下押し圧力になっている。それは、需給バランスを通じて、物価上昇率を押し下げる方向に寄与する。賃上げによる実質賃金の回復を加速させなければ、需給バランスを通じた物価押上げ圧力を維持することは難しい。

一方で、図表⑨のように、日米の金融政策の方向性の相違が明確になっている中で、対ドルの円相場の変動幅も大きくなっている。円相場は7月上旬の1ドル=161円台から8月5日の141円台へと20年近くも円高・ドル安になった。その後、やや落ち着いたものの、FRBの0.5%利下げ観測が高まり、日本が休日で薄商いとなった9月16日には、一時139円台まで円高・ドル安が進んだ。その後、足元にかけて過度な織り込みが修正される中で140~145円台で推移しているものの、日銀の利上げ、FRBの利下げという構図の中では一段と円高・ドル安圧力がかかりやすい状態になっている。円相場が130円台、135円台に向けて動いていることは想定の範囲内だ。また、日米金利差に加えて、経常黒字の変化なども確認される中で、投機的な動きも絡み、円相場の変動幅が大きいという前提で考えておくことが必要だろう。

4. 経済・物価の動向次第

実体経済に応じて、金融政策を実施するため、経済・物価次第という中銀の姿勢は間違ってはいないと考えられる。しかし、先行き不透明感が強い中で、金融政策を巡る中銀や市場参加者らの思惑が交錯することで、利下げが過度に織り込まれたり、その見通しの修正が入ったりすることで、金融市場の変動幅が拡大しやすい。足元の経済・物価動向を踏まえた各中銀の慎重さ自体が、金融政策の不透明感に拍車をかけている矛盾も見られる。もちろん、中銀だけではなく、中銀が発するメッセージを受け取る方も、その意味に加えて実体経済や金融市場の動向を見誤っている一面もあるため、過度な金融市場の変動への警戒を当面緩めることはできない。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年3月24日(月)

『東洋経済ONLINE』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコラムが掲載されました。 - 2025年3月24日(月)

雑誌『経済界』2025年5月号に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司が寄稿しました。 - 2025年3月19日(水)

一般社団法人企業研究会主催『経営戦略担当幹部交流会議』にて、当社シニアアナリストの石井順也が講演しました。 - 2025年3月17日(月)

オンライン経済メディア『NewsPicks』に、プロピッカーとして当社シニアアナリスト 石井 順也のコメントが先週8本掲載されました。 - 2025年3月17日(月)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。