非鉄金属市況(2024年10~11月)原料不足と中国の政策

2024年11月21日

住友商事グローバルリサーチ 経済部

鈴木 直美

2024年11月13日作成、11月18日加筆修正

市況

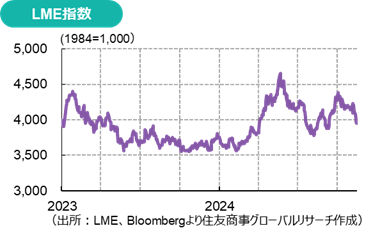

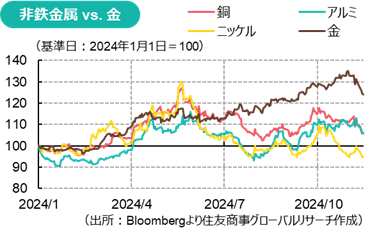

非鉄金属相場は、9月下旬に中国人民銀行が金融緩和策を打ち出し、政府による景気刺激策期待を高めたことで急反発を見せたが、中国が国慶節休場入りした10月序盤に失速。中国政府の財政政策や米国大統領選の結果を待つ態勢に転じた。しかし、商品間でも温度差があり、銅・ニッケル・鉛などは徐々に9月の上昇幅を切り詰めた一方、アルミ・亜鉛は原料市場の供給不足を背景に高値圏でもみ合った。11月は米国大統領選でトランプ氏が圧勝、連邦議会選挙も上下両院を共和党が制したことを受け、いわゆる「トランプ相場」となり、ドル高が加速。また、貿易戦争などによる世界経済への影響やエネルギー転換の減速が不安視されて、相場は総じて値下がりしている。

原料不足

ロンドン金属取引所(LME)などの先物市場は「地金」の市場だが、2024年はむしろ、地金の原料となる銅・亜鉛・ニッケル精鉱などのひっ迫が注目を集めている。これは、鉱山生産自体の伸び悩みに加えて、中国・インドや資源国が国内に精錬所などのバリューチェーンを構築して付加価値最大化を図ろうとする動きが影響している。精錬能力が過剰となる中、限られた原料供給を奪い合う構図だ。

銅では相次ぐ生産障害や2023年秋のパナマ銅鉱山閉鎖で鉱石不足が深刻化。亜鉛は2023年の価格低迷を受けた鉱山の減産が響き、銅を追うように亜鉛精鉱もスポットTC(精錬加工費)がマイナス圏に沈んだ。

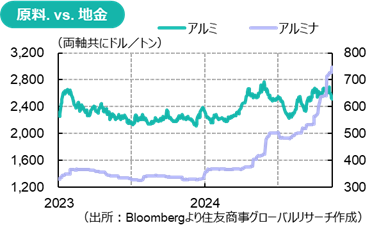

ニッケルでは、インドネシアが鉱山生産で世界シェア6割と他国を圧倒するにもかかわらず、政府からの採掘許可の発行をめぐる混乱が影響して国内で鉱石供給が不足し、フィリピンからの輸入やフェロニッケル減産を余儀なくされた。アルミニウムの原料となるボーキサイト・アルミナも、10月は値上がりが加速した。インドネシアはニッケル産業構築の成功に続いて、銅・アルミなども鉱石輸出を禁止して国内精錬を義務付けようとしているが、2023年にボーキサイト鉱石を禁輸した一方、国内でアルミナ精錬能力が不足し、ボトルネックが生じている。また、ギニアでボーキサイト輸出が滞っている背景にも、外資企業に精錬所建設投資を求める圧力があるのではないかとみられている。その他、オーストラリア・ブラジル・中国などでも生産障害が重なった。

この原料高に地金価格が必ずしも追随していないことに、川下需要の弱さが垣間見える。非鉄金属の国際機関である3つの非鉄金属研究会(国際銅研究会:ICSG、ニッケルINSG、鉛亜鉛ILZSG)が9月下旬から10月初旬にかけて発表した秋季予測では、亜鉛は原料不足による精錬亜鉛の減産で2024年のバランスは供給不足となったが、銅・ニッケルは供給超過と推定しており、2025年は銅・ニッケル・亜鉛のいずれも供給が需要を上回ると予測している。

原料供給が増えない場合、マージンが悪化した精錬所の減産を通じて地金需給を引き締める可能性があるが、精鉱の年間契約の価格水準やリサイクル原料供給などにも左右されるため、市場も実際の需給動向を見極めようとしているようだ。

中国の政策期待に揺れる

第3四半期に中国経済は一段と冷え込み、バランスシート不況・デフレ色を深め、資本流出による元安圧力も増した。米国の利下げ開始(9/18)により金融緩和余地が生まれた9月下旬、人民銀行は利下げ・流動性支援・住宅購入規制緩和・株式市場支援策などのパッケージを発表。共産党指導部は中央政治局会議(9/26)後、不動産・資本市場・雇用の安定化のため財政・金融政策支援を行うとする声明を出し、国慶節明けにも財政刺激策が打ち出されるとの期待を高めた。しかし、7月の三中全会で「中国式現代化を推進、2029年までに改革の任務完成」とあったように、9月26日の声明にも「冷静に対応・改革深化・政策措置の的確性と有効性」といった文言があり、大規模な財政出動よりリスク削減と「改革」が優先されるであろうこともうかがわせた。10月8日の国家発展改革委員会のブリーフィングは「空振り」。同12日には中国財政部が会見で、国有銀行の資本増強・地方政府の財政悪化防止・不動産市場の改善のため国債発行を「大幅に」拡大すると述べたが、具体的な規模は示さず。17日の住宅都市農村建設相の会見も、未完成住宅の建設完了支援などを目的とした銀行融資対象の「ホワイトリスト」拡大に言及するにとどめた。こうした、大型経済対策に対する市場に期待は徐々に薄れていった。11月4~8日の全人代常務委員会では、特別地方債の発行額を増やし、地方政府の簿外債務10兆元と交換することによる金利負担軽減策が打ち出されたが、金属需要を直接的に押し上げるような政策は含まれていない。

他方、中国は10月、国家主導で「中国資源リサイクルグループ(CRRG、資本金100億元)」を設立。国有資産監督管理委員会と複数の国有企業が出資し、廃棄物の資源化・イノベーションを推進し、保管・加工・流通・下取り・基準設定・生産などさまざまなカテゴリーをカバーする包括的なソリューションプロバイダーになることを目指すという。中国は2021年に示した5か年計画で、2025年に鉄スクラップ3.2億トン・非鉄スクラップ2千万トン(銅400万トン・アルミ1,150万トン・鉛290万トン)の再利用目標を提示していたが、BIR(国際リサイクル局)によると2024年上半期の中国の鉄スクラップ消費量は1億2,254万トン、非鉄960万トン(銅225万トン・アルミ520万トン・鉛150万トン)。政府はリサイクル輸入拡大に向けた施策も打ち出している。世界的にスクラップ需要は高く、調達が課題となるが、リサイクルが増えるとバージンメタルへの需要は低下する。

さらに、11月15日には中国財政部と国家税務局が連名で「輸出税還付政策の調整に関する通知」を出し、12月1日付でアルミ・銅・バイオ燃料原料の輸出税還付政策を終了し、一部精製油・太陽光発電機器・電池・一部の非金属鉱物製品の輸出税還付率を13%から9%へ引き下げることを発表した。中国と諸外国との貿易摩擦が強まる中、中国製EVへの関税をめぐるEUとの論争、米国のトランプ次期政権下で予想される追加関税導入などを踏まえ、輸出抑制につながる措置をとることで交渉力を高めようとする動きとみられている。なかでもアルミについては、世界市場への輸出が急減する可能性があり、その輸出規模の大きさから市場への影響も大きくなるとみられる。中国政府は過剰生産能力削減とCO2排出削減に向け、アルミ精錬能力に年間4,500万トンの上限を設けており、既に年産4,350万トンと増産余地が乏しいことから、エネルギー転換関連などにおける今後の内需拡大に備え、アルミ輸出を抑制する意味合いもあるとみられる。銅については、アルミに比べて国際市場への影響は大きくならないとみられるが、銅原料がひっ迫するなかで付加価値の低い銅製品の輸出を抑制するとともに、国内に乱立する加工業者の統廃合を強化する目的があるともとらえられている。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年4月22日(火)

ラジオNIKKEI第1『マーケット・トレンドDX』に、当社チーフエコノミスト 本間 隆行が出演しました。 - 2025年4月21日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月19日(土)

『毎日新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年4月18日(金)

『週刊金融財政事情』2025年4月22日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月16日(水)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。