2025年には円安・ドル高が修正されるか

調査レポート

2024年12月10日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 2024年の対ドルの円相場を振り返ると、①対ドルの円安・円高の変動幅が大きかったこと、②円安・ドル高方向が継続したことが特徴として挙げられる。

- 貿易赤字の定着、デジタル赤字の拡大など、日本経済の構造変化によって円安・ドル高基調がもたらされた一面がある一方で、詳細に見ると、これらの要因はそこまで円安・ドル高要因にはなっていない面も確認できる。むしろ、これらの実需が円相場への影響を見え難くしていることが注目される。また、そうした話が繰り返されることによって、市場でこれらの要因が円安材料として連想されやすくなった面も大きい。

- 2025年について、日米の経済・物価見通しを踏まえると、米国の利下げと日本の利上げという金融政策の方向性の相違から、円相場は円高・ドル安方向に推移すると予想される。ただし、リスク要因が引き続き多いため、円相場の変動幅も大きいままだろう。2025年の円相場においても、不確実性が高いことだけは確かであるため、円相場が円高・ドル安、円安・ドル高のいずれにも大きく振れることを視野に入れておくことが欠かせない。

1. 2024年の円相場の振り返り

2024年の対ドルの円相場を振り返ると、①変動幅が大きかったこと、②円安・ドル高が継続したことが、特徴として挙げられるだろう。

1つ目の変動幅については、これまでのところ7月3日の1ドル=161円96銭から9月16日の139円50銭台まで20円を上回る大きなものになった(図表①)。東京市場の17時時点を基準にすると、変動幅は2022年の36円72銭(113円76銭~150円48銭)、2023年の23円76銭(127円98銭~151円74銭)、2024年1月~11月末までの21円17銭(140円60銭~161円77銭)と3年連続で20円を上回る大きなものになった。これら以前の2020年の変動幅は9円50銭であり、2020年まで3年連続で10円を下回っていた頃とは、円相場の状況は一変している。

2つ目は、円安・ドル高トレンドが継続したことだ。日本銀行の利上げと連邦準備理事会(FRB)の利下げという金融政策の対比を背景に、円高・ドル安に転じるという見方が2024年初めにあったものの、見事に外れた。2024年第3四半期(Q3)まで米国の消費者物価指数が「でこぼこ道」を歩む中で高止まりしたため、米利下げが9月まで後ずれしたこと、10月以降になると米大統領選が材料視され、11月にトランプ前大統領が勝利したことなどが、円安・ドル高継続の一因になった。

対ドルの円相場の動向を振りかえると、①年始から7月初旬にかけての円安・ドル高局面、②8月初旬の世界的な株価下落時に一気に円高・ドル安方向に巻き戻し、9月のFRBの利上げ開始をにらみ、円高・ドル安に向かった調整局面、③10月中旬から米大統領選で接戦からトランプ氏優位という見方が広がることで、再び円安・ドル高方向に切り返した局面の3つに分けられる。

もう少し2024年の動きを振り返ると、円相場は2023年末(12月29日)の1ドル=141円40銭から2024年1月には140円台を推移したものの、2月には150円台に乗せた。日銀の金融政策修正観測から3月下旬にかけて140円台に戻ったものの、3月の会合でのマイナス金利政策とイールドカーブ・コントロール(YCC)政策の終了を見届けると、再び150円台で推移するようになった。4月の日銀会合では、円安・ドル高へのけん制が期待された中で、金融政策は現状維持、記者会見で「足元の円安は基調的な物価上昇への影響は無視できる範囲か」と問われて、植田日銀総裁が素直に「はい」と答えたことも材料視されて、円相場は4月29日には160円24円まで下落した。

それを受けて、政府・日銀は4月29日に5兆9,185億円、5月1日に3兆8,700億円の円買い・ドル売りを実施した(図表②)。これは2022年10月24日(7,296億円)以来の円買い・ドル売り介入だった。5月1日のFOMC後の会見で、パウエルFRB議長が利上げ再開を否定し、米供給管理協会(ISM)製造業購買担当者景気指数(PMI)や雇用統計の結果を受けて、円の買戻しが入るタイミングでの介入になった。その後、市場参加者が政府・日銀の介入を警戒しつつ、米利下げ開始時期を探る中で、対ドルの円相場は7月3日に1ドル=161円96銭と、1986年12月以来、37年半ぶりの安値水準を付けた。

しかし、そこから円相場は大きく反転した。介入時期をうかがっていた政府・日銀は7月11日(3兆1,678億円)、7月12日(2兆3,670億円)に円買い・ドル売りを実施した。また、7月31日の会合で日銀は6月に決定していた国債買い入れ減額の詳細を発表するとともに、0.25%程度への利上げを決定した。その一方で、FRBも8会合連続の金利据え置きを決定したものの、9月利下げ開始を示唆した。

こうした状況で、円相場は、8月5日に一時141円台まで上昇し、7月3日の1ドル=161円96銭からわずか1か月で20円も円高・ドル安に振れた。9月のFOMCで利下げ開始が市場で織り込まれると、円相場は9月16日に139円50銭台まで円高・ドル安となった。9月の利下げ開始は0.5%だったものの、その後の利下げ幅は0.25%と緩やかなペースになるという見方から、円相場は再び140円台を推移するようになった。

11月、12月に0.25%利下げという見方が市場で広がると、関心は米大統領選に移った。当初はトランプ氏、ハリス副大統領接戦という見方だったものの、大統領選を前にトランプ氏優勢と伝わり、円安・ドル高が加速し、再び円相場は10月下旬に150円台で推移するようになった。11月の大統領選トランプ氏圧勝、上下両院も共和党が過半数獲得というトリプル・レッドになった結果を受けて、金融市場ではトランプ・トレードが優勢になった。円相場も11月15日には一時156円まで下落した後、150円台を推移し、日米の消費者物価指数を受けて、米国利下げ、日本の利上げが意識されて、11月29日には149円台まで上昇したものの、おおむね150円台の動きで11月末を迎えた。

2. 循環と構造変化

日米の金融政策などに振り回された2024年の円相場を顧みると、日米の金融政策、日米金利差とともに、日本経済の構造変化が円安・ドル高をもたらしたという話も多く聞かれた。例えば、円安・ドル高要因として、貿易赤字が定着したこと、いわゆる「デジタル赤字」が拡大していること、新NISAによる個人投資の対外投資が増加したことなどが挙げられる。実際にそうした経済構造に変化した面と、そうした話が繰り返されることによって市場で円安の連想が働きやすくなっていた面もあったようだ。そこで、これらの要因について、以下であらためて確認してみる。

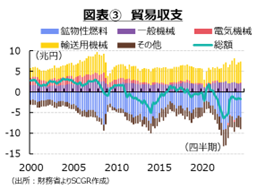

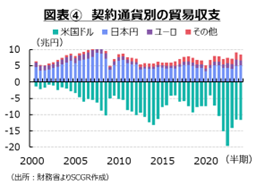

貿易収支:赤字の定着とドル建て取引赤字の拡大

日本の貿易赤字は、定着していると言っても過言ではない(図表③)。貿易収支を振り返ると、2022年Q3に▲6.4兆円まで赤字が拡大した。貿易赤字は2023年Q1まで高水準が続いた後、縮小に転じた。貿易赤字が縮小した要因としては、資源エネルギー価格の低下に伴って鉱物性燃料の赤字額が縮小したこと、車載用半導体不足など供給網のボトルネックに直面して減産していた輸送用機械が復調したことなどが挙げられる。2024年になると、認証不正問題などから輸出に下押し圧力がかかったことや、8月には南海トラフ地震臨時情報や台風10号接近に伴う工場休止などの影響もあった。それは次第に落ち着きつつあるものの、足元にかけて、貿易赤字トレンドが続いている点が注目される。

円相場への影響という点から見ると、契約通貨別の貿易収支も重要だ(図表④)。「貿易統計」(財務省)の契約通貨状況が半期ごとの発表であるため、それに合わせて貿易収支を見ると、そのうち米ドル契約貿易では2022年下半期に▲19.6兆円まで赤字が拡大した。赤字額は2023上半期に縮小に転じたものの、2023年下半期に▲11.5兆円、2024上半期に▲11.7兆円と、それぞれ直近ピークの2022年下半期から約4割減少したにすぎない。同時期の貿易収支全体でみると、貿易赤字は2022年下半期の▲12.2兆円から2023年下半期に▲7.0兆円、2024年上半期に▲2.3兆円、2024年下半期に▲3.2兆円へと縮小した。つまり、全体の貿易赤字の縮小に比べると、米ドル契約貿易赤字の縮小幅は小さく、その分だけ円安・ドル高圧力が残っていることを示唆している。

また、足元のドル建て取引の貿易赤字額は、コロナ禍前の2019年平均▲7.5兆円よりも大きいことが注目される。コロナ禍前で赤字額が10兆円を超えた時期は2013年(▲11.5兆円)と2014年(▲12.3兆円)だった。当時の円相場は2014年末にかけて1ドル=120円弱まで円安・ドル高が進んだものの、ならしてみれば100円前後で推移していた。その後、円相場は2015年に1ドル=120円を下回るまで下落した後、2016年4月には1ドル=110円まで戻した。この円高・ドル安は、この間にドル建て取引の貿易赤字が2015年に▲7.4兆円、2016年に▲4.2兆円へと縮小した影響かもしれない。また、貿易収支全体も2015年に赤字を縮小させて、2016年に黒字に転じるなど改善していたため、円安・ドル高圧力が弱まったとみられる。

このように、コロナ禍前に比べて、貿易収支の赤字が定着したこと、ドル建て取引の貿易赤字が拡大したことの2つが円安・ドル高圧力になってきたと考えられる。しかし、2013~16年の円相場が円安・ドル高方向に振れた幅が20円強だったことを踏まえると、この要因のみで足元にかけての大幅な円安・ドル高を説明することは難しいだろう。先行きについても、貿易赤字の定着は、引き続き円安・ドル高圧力をもたらすとみられる。

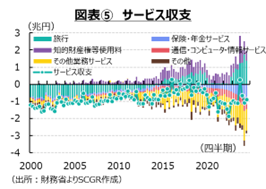

サービス収支:デジタル赤字拡大の一方、その他項目の黒字が拡大

サービス収支の赤字額の拡大が、円安・ドル高要因になっていると指摘されている。実際、サービス収支の赤字は2022年Q3に▲1.9兆円まで拡大した(図表⑤)。この赤字額は、比較可能な1996年以降の四半期ベースで過去最大だった。しかし、その後、サービス収支の赤字額は縮小に転じ、足元にかけては1兆円を下回る金額になった。

サービス収支の内訳を見ると、いわゆるデジタル赤字の拡大が著しい。デジタル赤字は、SNS・Web連動型の広告費などが含まれる「専門・経営コンサルティングサービス」や「通信サービス」、「コンピュータサービス」、「情報サービス」、「著作権等使用料」からなるものだ。コロナ禍中で加速したデジタル化の中では、デジタルサービスを海外から購入するケースが多いため、この収支の赤字が拡大している。その他の項目をみると、変額年金の契約増加に伴い海外の再保険サービスの利用が増えたため、「保険・年金サービス」の支払額も拡大傾向にある。その一方で、サービスの受取額が増加している項目もある。例えば、海外経済の回復によって海外現地法人の操業状態も改善し、ロイヤルティなどの「知的財産権等使用料」の受取額が増加してきた。訪日観光客が増加しており、「旅行収支」の黒字額も拡大している。このように、サービス収支のうち、デジタル赤字が拡大する一方で、知的財産権等使用料や旅行収支の黒字額も拡大しており、サービス収支全体の赤字は縮小傾向にある。

円相場への影響という点では、サービス収支の赤字は円安・ドル高圧力になっている。サービス収支の赤字は一時に比べて縮小傾向にあるとはいえ、2024年Q3までの1年間で計▲2.4兆円の規模だった。この赤字額は、コロナ禍前の2019年計▲1.1兆円の2倍以上の金額であり、当時よりも強い円安・ドル高圧力になったように見える。しかし、サービス収支の赤字額が足元の金額よりも多かった2000~2015年頃の方が円安・ドル高だったという訳ではない。そのため、デジタル赤字を含むサービス収支の赤字は、円安・ドル高要因であるものの、歴史的な円安・ドル高水準まで円相場を下落させるようなものではないと考えられる。

先行きについて、デジタル化が今後も進む中で、デジタル赤字の削減は難しいだろう。一方で、旅行収支も、オーバーツーリズムの問題や人手不足に伴う供給制約も大きくなっている。供給能力が限られつつある中では、増加する観光客数の受け入れがいずれ難しくなるため、単価を引き上げていくことが欠かせない。コト消費など高付加価値なサービスを拡充させるなど、訪日観光の高付加価値化がさらに進まなければ、黒字の増加ペースは鈍ることになるだろう。そうしたことを踏まえると、今後のサービス収支が大幅な黒字に転じるという見方は楽観的だろう。

また、金額が同じでも、円相場への影響が変わりつつあることには注意が必要だろう。例えば、デジタル関連のサービスは、米国のIT企業との取引になるので、ドル建てで行われる場合が多いとみられ、円安・ドル高圧力となるだろう。また、旅行収支の円相場への影響を見ると、観光客は日本国内で円建て取引をするため、金融機関などが一旦ドルを介するとはいえ、現地通貨売り・ドル買い、ドル売り・円買いの組み合わせの取引になる場合が多いだろう。そのため、円高・ドル安圧力になりやすい。その一方で、知的財産権等使用料については、企業内取引が多いため、最終的にほかの取引と合わせて会計処理されることで、統計上計上された金額に比べて実際の為替取引は少ないと考えられる。サービス収支全体でみると、知的財産権等使用料の黒字が拡大してきた影響によって、円安・ドル高圧力がサービス赤字の見た目よりも大きい可能性がある。

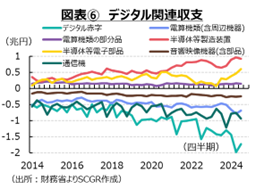

また、デジタル赤字は、サービス収支に限った話であり、デジタルに関連する財についても考える必要があるだろう(図表⑥)。デジタル化を支える財の中で、電算機類やその部品、音響映像機器、通信機など、川下に近いところの貿易収支では赤字が拡大してきた。それに対して、川上に近いところの半導体等製造装置や半導体等電子部品の貿易収支では黒字が拡大してきた。さらに供給網を考えれば、半導体の原材料となる化学製品では、日本企業の世界シェアが高い品目が多いため、それらの原材料の貿易収支は黒字になっているだろう。しかし、その化学製品の原材料となる資源エネルギーは輸入財が占める割合が高いため、この部分の収支は赤字になる。このように、デジタル赤字の拡大は事実であるものの、デジタル関連財まで視野に入れて広義のデジタル関連収支として捉えると、デジタル赤字の拡大とは異なった様相も見えてくる。

しかも、ここでも金額と円相場への影響は複雑だ。競争力がある半導体等製造装置では、円建て輸出の割合も低くないため、この部分が貿易黒字といっても円高・ドル安圧力は見た目の金額よりも小さくなる。また、アジアのグループ会社との財取引では、円建ての割合が他地域に比べると高い傾向もある。そのため、これら広義のデジタル関連収支の赤字拡大が円安・ドル高圧力になっていると考えられるものの、為替相場への影響が実際にどの程度及ぶのか判断し難いと言える。

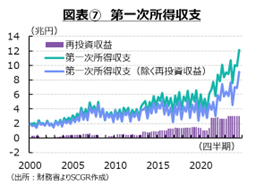

第一次所得収支:円建て評価額の拡大

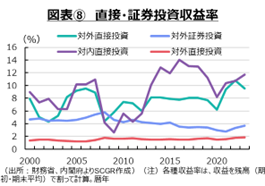

第一次所得収支の黒字は、拡大してきた(図表⑦)。海外経済の回復とともに、円安・ドル高に円相場が振れたことで、円建て評価額が膨れた影響が大きかった。内訳をみると、直接投資収益では、コロナ禍から海外事業の回復に伴い、「配当金・配分済支店収益」が増加した。海外直接投資の収益性が改善したことも追い風だった(図表⑧)。また、証券投資収益では、円安・ドル高効果に加えて、2023年にかけての欧米中央銀行の利上げによって「債券利子」が増加した影響が大きかった。実際、コロナ禍前まで右肩下がりだった対外証券投資の収益率は、利上げ局面で底を打ったようだ。

先行きついて、IMFの「世界経済見通し」のように、2025年の世界経済成長率は3.2%と、2024年並みの成長になると予想されている。そのため、現地法人のビジネスも引き続き緩やかに拡大すると予想される。その一方で、主要中銀が利下げに舵を切っているため、それに伴って証券投資の収益率も低下するだろう。そうした中で、円相場は円高・ドル安方向に振れやすくなると考えられる。こうしたことを踏まえると、第一次所得収支の黒字額が2025年に向けてさらに堅調に拡大するとは言い難い。過去を振り返れば高水準にとどまるものの、2024年よりも縮小する可能性があり、この部分からの円高・ドル安圧力が今後、弱まると予想される。

円相場への影響という点では、「再投資収益」を除いて考える方が適切だろう。現地法人の内部留保である「再投資収益」は、計算上国内に還流したと扱っているだけで、実際の資金フローは生じていない。現地法人が収益を上げて、それを元手に設備投資を行ったり、運転資金に回したりできる余地が拡大していることを意味する。もちろん、その分だけ国内からの持ち出しを節約することができることを意味する。しかし、それを除く直接投資額は2010年代半ばから伸び悩んでいるという現実もある。こうした背景もあって、再投資収益については、円相場に直接影響を及ぼすものではない。もちろん、それを除いた第一次所得収支の黒字額が増加しているため、円高・ドル安圧力が高まったと考えられる。

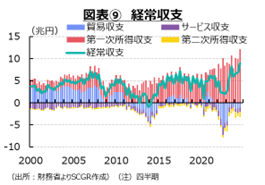

経常収支:金額か影響力か

以上のように、コロナ禍直後に比べて、貿易収支やサービス収支の赤字が縮小してきたのに対して、第一次所得収支の黒字が拡大してきたため、経常収支の黒字が増加している(図表⑨)。しかし、実際の資金フローという点から再投資収益を除くと、経常収支の黒字額は2010年代後半に比べて大幅に増えている訳ではない(図表⑩)。経常収支全体からの円高・ドル安圧力は、あまり変わっていない可能性がある。

もちろん、経常黒字が同額であっても、円相場への影響力が変化している部分もある。前述のように、財やサービスの取引が拡大してきた中で、足元にかけて増加が目立つ半導体等製造装置の輸出や、企業内取引が多い知的財産権等使用料については、円建て取引の割合がほかの取引に比べて多い。これらの黒字が拡大したということは、経常黒字と言っても円相場に影響を及ぼしにくい黒字が拡大していることを意味する。そのため、以前に比べて同額の経常黒字ならば、円高・ドル安圧力が弱まっていると考えられる。

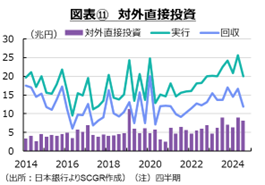

金融収支:実質的な資金フローは勢いを欠く

次に金融収支から、海外に流出する資金の動向を確認しておく。まず、対外直接投資をみると、その実行額は2022年頃から増加してきた(図表⑪)。これは、一般的には円安・ドル高圧力になるものの、この間に円安・ドル高が進んだことを踏まえると、見た目ほど円安・ドル高圧力にはなっていないだろう。また、注目されるのは、回収額も足並みをそろえて増加してきたことだ。円安・ドル高によって円建て価格が膨れたことはもちろんのこと、供給網や事業再編などの観点や、過去に投資した資金を、投資したときよりも円安・ドル高の円相場で換金できるメリットも大きくなったため、回収に動いたという一面もあるだろう。差し引きの対外直接投資は、コロナ禍前に比べて増加しているものの、円安・ドル高効果を踏まえれば大幅に増加したとは言えない。そのため、この部分から大幅な円安・ドル高圧力がかかっていたとは言い難いだろう。

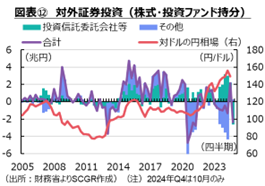

2024年に注目を集めた新しいNISAに伴う資金フローについて、そのうち外国投資とみられる「対外証券投資」の「株式・投資ファンド持分」のうち「投資信託委託会社等」は、2024年Q1に3.2兆円、Q2に3.0兆円、Q3に2.2兆円と2023年以前に比べて大幅に増加した(図表⑫)。2024年1~10月の投資額(8.6兆円)は、比較可能な2005年以降の同時期で2015年(5.7兆円)を上回っている。仮にこのペースが年末まで維持されれば、通年で10.3兆円と2015年(6.2兆円)を大幅に上回り、比較可能な過去最高を更新するだろう。ただし、上半期に比べると、やや増加ペースは減速している。減速した理由としては、年初に一時金で購入するケースがあることが挙げられる。その分だけ下半期の投資額が少なくなる。また、8月の金融市場の混乱を経験して、新しいNISAで投資を始めた人が慎重な姿勢になった一面もあるのかもしれない。しかし、8月の株価下落時には、押し目買いも入っており、投資傾向は継続しているため、今後の動向が注目される。

その一方で、「株式・投資ファンド持分」のうち「投資信託委託会社等」以外(図表⑫中で「その他」)は、2024年1~10月に▲10.5兆円の売り越しだった。そのため、「株式・投資ファンド持分」全体は▲1.9兆円の売り越しとなり、円高・ドル安圧力になっていたのだろう。新しいNISAに伴い個人投資の海外投資の増加は円安・ドル高圧力になったものの、全体でみれば、その影響が相殺された面がある。

しかし、円相場への影響という点では、やや様相が異なることにも注意が必要だろう。新NISA経由の投資信託では、個人投資家が為替リスクを負っていると言われている。金融機関は、投資信託の注文に応じて円売り・ドル買い行っているからだ。その一方で、その他の取引を行う金融機関は為替リスクを考慮して、為替ヘッジを活用しているだろう。為替リスクを負っている新NISAの取引が円安・ドル高圧力をかけ続けているため、株式・投資ファンド持分全体が売り越しでも、必ずしも円高・ドル安圧力になっていない可能性がある。

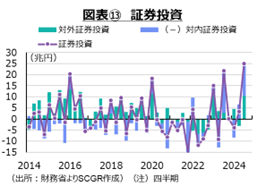

株式・投資ファンド持分を含んだ対外証券投資全体を見ると、2021年末から2022年にかけて欧米の利上げ局面前後で損失回避の持ち高調整による中長期債の処分が目立った(図表⑬)。持ち高調整を終えた2023年になると一転して高金利の債券を狙った対外証券投資が復活した。一方で、前述のように株式・投資ファンド持ち分の投資が海外から回収される動きも2023年から継続している。これらをならしてみれば、対外証券投資は増加しているものの、コロナ禍前のような勢いは見られない。日銀が2024年3月にマイナス金利とYCCを撤廃し、7月に利上げを実施したため、国内金利が以前に比べて上昇している。また、円相場の変動拡大に伴うリスクや、海外の金利上昇に伴う為替ヘッジコストの上昇もあって、国内投資が対象としての魅力を相対的に高めていることも、対外証券投資に下押し圧力をかけているのだろう。

また、対内証券投資では、流出も目立っている。内訳を2024年Q1~Q3の計で見ると、株式・投資ファンド(+0.2兆円)や中長期債(+3.2兆円)は増加した一方で、短期債(▲16.1兆円)が減少していた。特に、6月から9月にかけて海外投資家が短期債を処分していたため、日銀の利上げや8月の金融市場の混乱が海外投資家の投資行動に影響したのだろう。このように、対外証券投資がさえない一方で、対内証券投資の処分の影響によって、証券投資は増加したため、円売り・ドル買い圧力は高まったと言えるだろう。

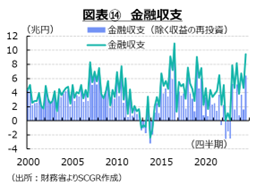

金融収支全体でみると、海外への資金流出は継続している(図表⑭)。ただし、直接投資や証券投資が勢いを欠く中、その金額自体は大きい訳ではない。しかも、第1次所得収支の再投資収益と対になる「収益の再投資」が拡大しているため、それを除く実質的な資金フローはむしろ縮小している。円安で割高になった海外投資、円安リスクや変動幅の拡大した円資産リスクを抱え込むことになる海外投資という一面もあり、より慎重な投資姿勢が求められていることもあるのだろう。このように、海外に資金が向かい難くなっているということは、円安・ドル高に下押し圧力がかかっていることになる。

以上のフロー概念の資金の動きを踏まえて、そのストック概念の対外純資産の増減を確認しておく(図表⑮)。円建てベースの対外純資産は足元で、コロナ禍前の2019年並みの伸び率になっている。しかし、為替相場の影響を除くと、その伸び率は縮小し、2019年の伸び率を大幅に下回っている。つまり、実勢として勢いを欠く対外投資の結果として、対外純資産の積み上がりペースも鈍化している。この間、国内資産や日本経済の規模は緩やかに拡大しているため、相対的に対外純資産の積み上がりの規模は小さくなる。こうした点を踏まえると、対外純資産に求められるリスクプレミアムは相対的に低下することになり、それに応じて円高・ドル安圧力が軽減していると考えられる。

先行きについて、対外純資産の伸びは緩やかものになるだろう。収益面では、海外経済の成長鈍化の一方で、地政学的なリスクの高まりなどもあって、期待収益性は以前ほど高くない。また、円安・ドル高がコスト高になる。コスト面では、金利上昇も資本コストを高めることになる。さらに、経済安全保障も考慮に入れる必要がある。直接投資の案件であれば、第2期トランプ政権だけではなく、その先を見据えた対応も必要になる。これまで以上に海外投資案件のより厳しい精査が必要とされるため、対外純資産の積み上がりペースは緩やかになり、それに応じてリスクプレミアムからの円高・ドル安が高まることを想定し難くなるだろう。

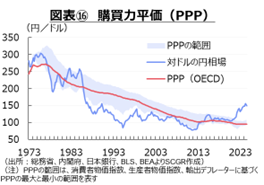

購買力平価:トレンドから外れた円安・ドル高圧力の継続

長期的な視点から、円相場への影響を考えてみる。いわゆる「一物一価」の法則として知られる購買力平価(PPP)を見ると、円高・ドル安圧力になっている(図表⑯)。しかし、実際の円相場は、それから大きく円安・ドル高方向に外れたままになっている。円安方向に外れたのは、1970年代初頭、1980年代初頭以来のことであり、珍しい構図と言える。

ただし、1980年代後半ごろに、購買力平価から円高・ドル安方向に振れて、2000年代にかけて長らくその状態が続いた。そのため、今回の円安・ドル高方向への振れが、長引く可能性も否定できない。実際、足元でも円安・ドル高修正の動きは明確に見えていない。10月の米国の消費者物価指数(CPI)は前年同月比+2.6%となった一方、日本のCPIは+2.3%だった。日本では、酷暑乗り切り緊急支援が実施されており、電気代やガス代が引き下げられている。その影響(▲0.5pt)を除くと10月のCPIは+2.8%となり、政策支援がなければ日本のCPI上昇率の方が高い計算だ。実体として、購買力平価という視点から、円安・ドル高圧力がかかっている一面もまだ残っている。

先行きについて、時間はかかるものの、円相場はいずれ購買力平価に向けて円高・ドル安方向に修正される力がかかると考えられる。しかし、それは長期的な話であり、2025年にかけてという短期間では、修正が急速に進むかは依然として不透明なままだろう。

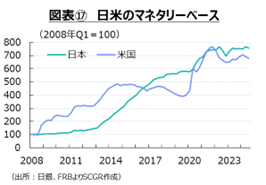

マネタリーベース:相対的に円安・ドル高圧力に

日米のマネタリーベースを見ると、日本は横ばい、米国は緩やかに減少している(図表⑰)。これには、日米とも量的引き締めを実施しているものの、そのペースは異なっていることが反映されている。

日本銀行は6月に、国債買い入れ額の削減を発表した。7月に決定された計画の詳細によると、月間の買い入れ額は原則として毎四半期4,000億円程度ずつ削減され、2026年Q1に2.9兆円程度と7月の5.7兆円から半減させる予定だ。これによって、日銀の国債保有高は7~8%程度減少すると試算されている。

その一方で、FRBは6月に保有する米国の月間の削減額を最大600億ドルから250億ドルに縮小することを決めた(住宅ローン担保証券(MBS)は最大350億ドルを維持)。量的引き締め自体は継続され、FRBは削減を安定的に行っていくための調整と説明している。

日米ともに量的引き締めであり、金利を軸として金融政策とは切り離されて考えられている。日本は買い入れ額の削減にとどまっているため、この面から見れば、日本の金融政策の方が相対的に緩和的と判断される。しかし、買い入れ額の削減幅が四半期ごとに拡大していくため、円安・ドル高圧力は次第に緩和されていくと考えられる。

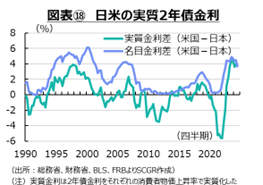

日米金利差:金融政策次第

日米の2年債の実質金利差を確認すると、足元では米国の金利の方が高い状態になっている(図表⑱)。そのため、実質金利差は、円安・ドル高圧力になっていると考えられる。コロナ禍後、米国の物価高騰が顕著だったことで、実質金利差はマイナス、すなわち日本の実質金利の方が高かった。そうであれば、円相場への影響では、円高・ドル安となるはずだったものの、実際の円相場は円安・ドル高方向で推移してきた。

その一方で、名目金利差はおおむねプラス、すなわち米国の金利の方が高い状態が続いてきた。この点では、金利差は円安・ドル高になりやすい。長い目で見て実質の世界で投資する場合には、実質金利差が参照され、短期的な取引で物価上昇率をあまり考慮しないですむ取引を行う場合には、名目金利が注視されているのかもしれない。そのため、この間、実質金利差の影響が相対的に小さくなり、円安・ドル高圧力になったのだろう。また、今回の物価高騰局面で、物価上昇率が非常に高かったため、名目と実質の金利差の乖離が拡大したことも、名目金利差が注目される一因になったのかもしれない。

先行きについても、同様に円安・ドル高圧力となる傾向が続きそうだ。FRBでは追加利下げが予想されているものの、金利水準は日本よりも高いと予想される。2024年9月時点のFOMC参加者の経済見通し(中央値)によると、政策金利(FF金利)は2024年末に4.4%、2025年末に3.4%、2026年に2.9%へと低下すると予想されている。また、個人消費支出(PCE)物価指数の予想は2024年末の前年同期比+2.1%から、2025年度末、2026年度末にそれぞれ2.0%となっている。それに対して日本は、2024年10月時点の「経済・物価情勢の展望(展望レポート)」(日本銀行)によると、政策委員(中央値)によって消費者物価指数(除く生鮮食品)は2024年度に+2.5%、2025年度と2026年度はそれぞれ+1.9%と見通されている。物価上昇率が見通し期間の後半にかけて目標の2%に達するという予想であるため、現実の経済・物価がこれに沿った動きとなれば、日銀は利上げを実施することになる。足元の政策金利は0.25%程度であるため、次の利上げによって0.5%程度に引き上げられるだろう。また、植田総裁が以前、0.5%が上限になる訳ではない旨を話していたように、2025年以降には政策金利がさらに引き上げられていく可能性もある。植田総裁の11月30日付の日本経済新聞のインタビューに基づくと、実質の政策金利が▲1~+0.5%で物価上昇率が2%ならば、政策金利は1~2.5%程度になる可能性がある。その見通しに沿っても、将来的に米国の政策金利の方が高いので、実質金利も米国の方が高いだろう。ただし、金利差は現在よりも縮小する。それに応じて実質の2年債金利も緩やかに低下していくだろう。

このように、名目金利差でみても、実質金利差でみても、米国の金利の方が日本よりも高い傾向が当面継続する見通しだ。そのため、日米金利差からは、円安・ドル高圧力が継続するのだろう。

投機的な動き:円安・ドル高を助長

投機的な動きは、市場に流動性を供給する役割がある一方で、変動幅を拡大させる傾向もある。足元にかけての歴史的な円安・ドル高局面においても、こうした投機的な動きが大きな役割を果たしたと考えられる。

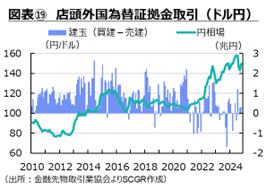

まず、注目を集めた個人投資家による外国為替証拠金取引(FX)の動向を確認しておく(図表⑲)。10月のFX取引は1,119兆円、そのうちドル円の取引は986兆円だった。ドル円の取引は4か月ぶりに1,000兆円の大台を下回ったものの、高水準を継続している。ドル円の建玉残高は7月に日銀の利下げなどの材料もあり、1.2兆円の円の売り越しとなった。その後、8月には金融市場の混乱などもあり、一旦0.1兆円の買い越しに振れた後、9~10月に再び2か月連続で売り越しに戻った。FX経由のマネーの動きは、円安・ドル高圧力だったものの、かつてほど大きなものではなかったと言えるだろう。

まず、注目を集めた個人投資家による外国為替証拠金取引(FX)の動向を確認しておく(図表⑲)。10月のFX取引は1,119兆円、そのうちドル円の取引は986兆円だった。ドル円の取引は4か月ぶりに1,000兆円の大台を下回ったものの、高水準を継続している。ドル円の建玉残高は7月に日銀の利下げなどの材料もあり、1.2兆円の円の売り越しとなった。その後、8月には金融市場の混乱などもあり、一旦0.1兆円の買い越しに振れた後、9~10月に再び2か月連続で売り越しに戻った。FX経由のマネーの動きは、円安・ドル高圧力だったものの、かつてほど大きなものではなかったと言えるだろう。

先行きについては、FXにはスワップポイントなどの利益もあるため、高い金利の米ドルを買い、安い金利の日本円を売る動機付けが当面残るだろう。ただし、2010年代に比べて、足元の売り越し額は小さいことが注目される。米国の利下げと日本の利上げという構図があるからだ。もちろん、それでも米国金利が高い状態が続くことは確かだろう。

次に、キャリー取引の代理変数とされる外国銀行在日支店の資産額をみると、2022年半ば以降、高止まりしている(図表⑳)。実際、この資産額は9月に12.6兆円となり、コロナ禍前(2015~2019年の5年間平均)の9月(7.2兆円)を上回った。日本がマイナス金利から脱却して、利上げが実施されたとはいえ、相対的に円が資金調達通貨になっていることは変わりない。今後、米国の金利が低下し、日本の金利が上昇する傾向にあるものの、それでも日米の金利の大小関係は変わらないため、円安・ドル高圧力として残るだろう。

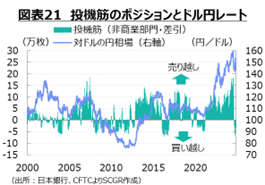

投機的な動きを映すと見なされている米商品先物取引委員会(CFTC)のIMM通貨先物における非商業部門(いわゆる投機筋)の取り組みは、8月中旬に円買い越しに転じた(図表21)。7月上旬の18.4万枚の売り越しから9月下旬の6.6万枚の買い越しへと、投機筋の持ち高は大きく振れた。しかし、その後再び売り越しに転じており、足元にかけて円安・ドル高圧力になっているようだ。しかし、足元の売り越し幅は買い越しに転じる前に比べると、小幅にとどまっている。米国の利下げ、日本の利上げという構図には大きな変化がない。その金利修正のペースが、経済・物価動向を踏まえたさまざまな思惑によって変化しているにすぎないという一面もあるのだろう。こうしたことを踏まえると、円安・ドル高圧力が当面続くものの、ならしてみれば2024年の上半期に比べて、その圧力は低下すると予想される。

3. 2024年の円安・ドル高の要因分解

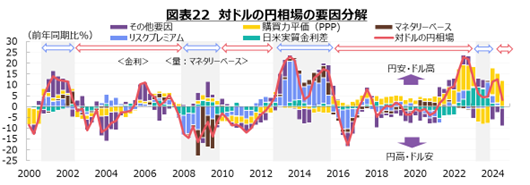

円相場を巡るリスクを挙げればきりがない中で、円相場の先行きを見通す上で拠り所になるのは、経済ファンダメンタルズだろう。そこで、円相場の変動を経済ファンダメンタルズによって要因分解してみた(図表22)。

足元で円安・ドル高圧力になっていたのは、購買力平価要因とマネタリーベース要因だった。前述のように、足元の円相場は購買力平価から大きく外れた動きをしている。長期的にみれば、購買力平価要因から円高・ドル高方向に円相場が修正される。しかし、足元で起きているのは、むしろ短期・中期の円安・ドル高方向への慣性が働いている状態と言える。日米の金融政策はともに量的引き締め方向にあるものの、削減効果は米国の方が大きいため、マネタリーベース要因は円安・ドル高要因として寄与している。

その一方で、円高・ドル安要因になっていたのは、日米実質金利差要因と、リスクプレミアム要因だった。いずれも寄与度は小さいため、円相場を円高・ドル安方向にもっていくには力不足だった。足元の日米実質金利差は前年同月に比べて小幅に縮小しており、円高・ドル安方向に働いた。前述のように、国内外の投資資金の動きが鈍くなっており、円高・ドル安になったものの、小幅にとどまった。また、Q3にかけて円相場にかかる円安・ドル高圧力が軽減した背景には、上記のような経済ファンダメンタルズ以外の要因も作用していた。特に、この時期、投機的な円売り・ドル買いの動きが鈍ったことが、反対に円高・ドル安圧力になっていたのだろう。

4. 円安・円高どちらもありえる

2025年の円相場はどのように推移するのだろうか。前提条件をまとめると、まずIMFの「世界経済見通し」のように、世界経済は2024年並みの成長になるだろう。米国経済は軟着陸シナリオもしくは底堅い成長の中で、物価上昇率が落ち着き、追加利下げが継続される。日本経済は横ばい圏から緩やかな成長の中で、物価上昇率が2%前後で推移し、追加利上げが実施される。量的引き締めも進められていく中で、日米金利差が縮小し、市場で円高・ドル安が意識されやすい。

一方で、世界経済の成長率の低さや、コロナ禍前に比べて高い金利水準、円安・ドル高水準がコスト増となり、円安・ドル高で割高になっている海外投資の採算性は厳しく、企業の海外投資には慎重な姿勢が続く。地政学的なリスクや経済安全保障の対応や、国内金利の上昇や国内の投資機会の見直しなどから、投資の増額とともに回収もあり、事業戦略は引き続き精査されていく。ただし、新NISAなど個人の海外投資は、堅調に推移するだろう。対外資産の積み上がりペースは引き続き緩やかになり、経常黒字の見え方に比べると、円高・ドル安圧力はそれほど強くない。

こうした中で、2025年の円相場は2024年の円安・ドル高水準から140円台前後に向けて円高・ドル安方向で推移するだろう。ただし、水準としてはコロナ禍前のような105~115円のレンジよりも円安・ドル高水準になるだろう(図表23)。リスク要因として、市場が身構えているのは、第2次トランプ政権の政策だろう。大統領としての経験、これまでの共和党有力候補者としての知見を活かした政治運営になるという見方がある一方で、相変わらずリスクが大きいという見方もある。また、関税や減税など財政拡張的な政策になって、物価上昇率の高止まりから高金利が続きドル高基調という見方がある一方で、共和党の公約を踏まえれば、そこまでインフレ誘発的な政策にはならないという見方もある。トランプ氏のSNSに一喜一憂して、円相場が振れることになるのだろう。

また、想定以上の米国の物価上昇率の高止まりや、中立金利の上昇から、政策金利の下げ余地が思いのほか小さい可能性もある。それに対して、日本では程度の差こそあれ、2025年も賃上げ機運は継続する見通しだ。物価上昇率が高ければ、日銀はちゅうちょなく利上げを実施するだろう。それは、2024年3月のマイナス金利・YCC終了や7月の追加利上げの決定を踏まえれば、十分想定できる。

また、想定以上の米国の物価上昇率の高止まりや、中立金利の上昇から、政策金利の下げ余地が思いのほか小さい可能性もある。それに対して、日本では程度の差こそあれ、2025年も賃上げ機運は継続する見通しだ。物価上昇率が高ければ、日銀はちゅうちょなく利上げを実施するだろう。それは、2024年3月のマイナス金利・YCC終了や7月の追加利上げの決定を踏まえれば、十分想定できる。

コロナ禍前の数年間が、年間の変動幅が小さい、ある意味例外的な時期だったため、2025年の変動幅も20円超の変動は当然のことと想定しておく必要がある。2025年末に1ドル=140円前後ならば、年間で120~150円よりも広いレンジで推移してもおかしくない。一時的であれば、2024年の円安水準160円台も十分あり得る。前提条件から想定される経済ファンダメンタルズ要因は、円高・ドル安方向に作用するものの、それほど力強くないとみられる中で、それ以外の影響が強くなりやすいだろう。経済・物価動向次第という日米の金融政策に加えて、トランプ政権の政策運営、地政学リスクの高まりなど、投機的な動きに拍車をかけやすいリスクが山積していることも、変動幅を拡大させやすい素地と言える。2025年の円相場において、不確実性が高止まりしているということだけは確かであるため、円相場が円高・ドル安、円安・ドル高のいずれにも大きく振れることを視野に入れておくことが欠かせない。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2026年1月21日(水)

『日経ヴェリタス』に、当社シニアアナリスト 鈴木 直美が寄稿しました。 - 2026年1月15日(木)

『朝日新聞デジタル』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のインタビュー記事が掲載されました。 - 2026年1月14日(水)

『東洋経済ONLINE』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコラムが掲載されました。 - 2026年1月14日(水)

『日刊工業新聞』に、当社社長 横濱 雅彦へのインタビュー記事が掲載されました。 - 2026年1月8日(木)

『日本経済新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。