日銀『短観』からみた日本企業の現状と課題

2020年07月20日

住友商事グローバルリサーチ 経済部

鈴木 将之

(2020年7月9日執筆)

概要

2020年に入ってから、新型コロナウイルス(COVID-19)感染拡大によって、世界経済の景色は一変した。そうした中で、日本企業も大きな影響を受けてきた。4月の緊急事態宣言の発令に象徴されるように、感染抑止のために経済活動は止められた。しかし、全体として、景気が急速に冷え込んだことは事実である一方で、全ての企業活動が止まったわけではないことも重要な視点だ。例えば、日常生活に欠かせない産業は操業・営業を継続した。また、「ウィズ・コロナ(コロナとの共存)」の世界への適応など、変化の兆しも見えている。そこで、日本銀行の『短観(6月調査)』の結果に基づいて、日本企業の現状と課題について考える。

なお、今回の6月調査の調査時点は5月28日から6月30日までであり、5月25日に緊急事態宣言が全面的に解除された後の状況が反映されている。

まだら模様の景況感

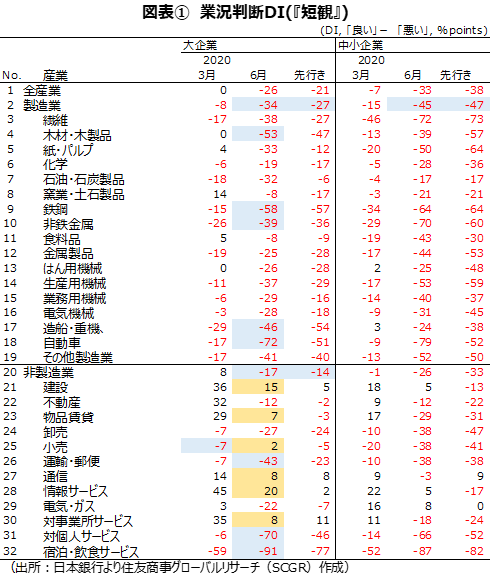

図表①は、『短観』の企業の景況感を、産業別・企業規模別にまとめた表である。この業況判断DIは、景況感が「良い」と回答した企業の割合から「悪い」と回答した割合を引いたものであり、プラスならば景況感が良い企業が相対的に多いことを意味する。

業況についての選択肢は以下のような3つがある。例えば、それぞれの構成比を以下のように仮定する(合計は100%)。

「良い」30%

「さほど良くない」50%

「悪い」20%

このとき、DIは10(=良い30%-悪い20%)となる。

2番の大企業製造業の業況判断DIは▲34であり、前回3月調査から26ポイント悪化し、2四半期連続のマイナスになった。米中貿易戦争のあおりを受けて景気が減速している中で、COVID-19感染拡大の影響が重なり、企業の景況感が悪化している。COVID-19の感染が中国から欧米へ広がり、都市封鎖や移動制限などが実施されたことで、日本の輸出先の需要が急減したためだ。

内訳をみると、4番の木材・木製品、9番の鉄鋼、10番の非鉄金属、17番の造船・重機等、18番の自動車など、大企業製造業では軒並み景況感が大幅に悪化した。特に、自動車では、輸出先の需要の急減や、中国などからの部品調達難などから、減産となった影響が大きかった。これは、日本の主力の輸出産業である自動車でも海外の部品調達に依存していることを改めて認識させられる事態だった。また、自動車はサプライチェーンのすそ野が広いこともあり、鉄鋼や非鉄金属など幅広い産業に影響が波及した。このように、製造業の景況感は総崩れともいえるような状況になった。

また、20番の大企業非製造業の業況判断DIは▲17であり、前回から25ポイント悪化した。この下げ幅は、過去最大となった。

内訳をみると、26番の運輸・郵便、31番の対個人サービスや過去最低を記録した32番の宿泊・飲食サービスなどの景況感の悪化が目立った。運輸・郵便などは、巣ごもり需要からネット通販などの物流が増えたが、航空などをはじめとする旅客輸送が激減した影響の方が大きかったためだ。また、宿泊・飲食サービスや対個人サービスなど人と接触する機会が多い産業では、営業の自粛や再開後もソーシャルディスタンスの確保など、以前とは異なる営業形態の影響が表れている。

その一方で、21番の建設、23番の物品賃貸、27番の通信、28番の情報サービス、30番の対事業所サービスなど、前回より低下したものの、景況感のレベルを維持した産業もあった。テレワークを支援する通信システムの整備にかかわる産業などでは、景況感の悪化は限定的だった。

また、25番の小売は前回の▲7から+2へと、プラスに転じたことが注目される。都市部で営業を自粛した百貨店や、観光地やオフィス街などのコンビニエンスストアでは、売上高が激減した。しかし、食料品や日用品などを扱うスーパーやドラッグストアなど、日常生活を支える産業の重要性や、ソーシャルディスタンスの確保などによる消費者の行動変容を改めて認識できる結果だった。

このように、非製造業の景況感には、産業による濃淡がより明確に表れた。

分かれる先行きの見方

次に、3か月程度の先行きについて、大企業製造業の業況判断DIは足元の▲34から先行きの▲27へ、大企業非製造業は▲17から▲14へとやや回復を見込んでいる。

しかし、業況が厳しい産業もある。例えば、プラスを維持するものの、21番の建設は足元の+15から+5へと更に低下する。また、32番の宿泊・飲食サービスは▲91から▲77へと回復するものの、依然として低水準に変わりない。

これらの背景には、ウィズ・コロナの世界で、人びとの行動が変化したことや、インバウンドを含む旅行などの消費が当面期待できないことがある。そのため、建設業では、建設計画の見直しなども議論されているようだ。自粛が求められた中で人手や部材を確保できずに工事が遅れたり、インバウンドなどが期待できない中で先行きの設備投資計画を変更したりと影響を受けつつある。また、宿泊・飲食サービスや対個人サービスでは、店舗の内装を人との接触を減らせるように変更したり、テイクアウトの拡充、キッチンカーでの出店など、事業計画自体を大幅に見直す必要性も生じている。

製造業を企業規模別にみると、大企業の業況判断DIは足元の▲34から▲27へとやや回復する。それに対して、中小企業は足元の▲45から▲47へとやや悪化しており、企業規模によって先行きの景況感の方向が異なっていることが注目される。

企業規模による先行きの見方の相違として、次のような理由が考えられる。

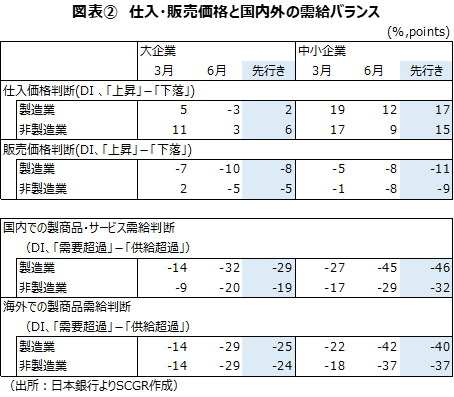

図表②のように、ウィズ・コロナの世界で、上の表の上段の仕入れ価格判断DIはプラスで推移しており、仕入れコストが上昇方向にあることは、大企業と中小企業でおおむね一致した見通しになっている。

その一方で、異なっているのは、海外への販路や販売価格へのコスト転嫁だった。中小企業の販売価格判断DIはマイナス幅が拡大しており、大企業とは異なり中小企業は販売価格が一層低下するとみている。また、中小企業の海外での製商品・サービス需給判断DIのマイナス幅が縮小しておらず、特に中小企業は、今後、海外市場の需給バランスが更に需要不足の傾向を強めていくとみている。

これらの結果から、それぞれの企業が置かれた環境や企業の競争力などによって、先行きの見方が大きく分かれていることがわかる。また、仮に企業規模が同じでも、産業によって状況が大きく異なっていることも明らかだ。未曽有の危機下であるものの、産業や企業規模などによって、COVID-19の影響が異なっているという事実を踏まえておくことが重要だ。

さほど良くない

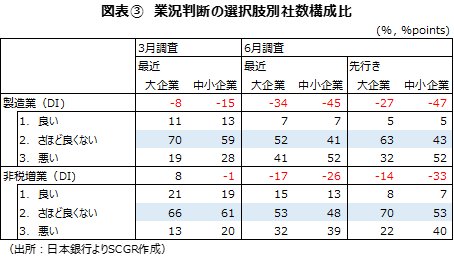

図表③のように、景況感についての回答は「良い」「さほど良くない」「悪い」の3つの選択肢が用意されている。これまでの業況判断DIは、このうち「良い」と「悪い」の回答割合から作成されている。全体の方向感はDIから読み取れる一方で、水準ともいうべき状態は読み取りにくいといえる。そこで改めて、それぞれの回答割合をみると、真ん中の「さほど良くない」という回答が最も多いことが注目される。

この「さほど良くない」の回答割合は、足元と先行きの双方で、大企業・中小企業の製造業・非製造業でいずれもおおむね50前後になっている。中小企業の宿泊・飲食サービスなど、極めて厳しい産業があるものの、これまでのところ、景況感が日本全体で一様に悪化しているのではなく、半分弱の企業が真ん中の「さほど良くない」状況にあるという、「まだら模様」の景気であることも、重要な視点だ。

先を見据えた投資

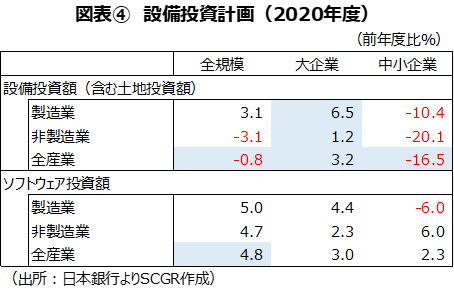

図表④のように、設備投資について、2020年度計画は、全規模全産業で前年度比▲0.8%となった。しかし、大企業全産業は+3.2%と、大企業では製造業、非製造業のいずれも、設備投資意欲は損なわれていない。

一般的に設備投資は年度計画であるものの、COVID-19で景気が大きく停滞した中でも、設備投資意欲が損なわれていないことは心強い結果だった。

ソフトウェア投資に限ってみれば、全規模全産業でも+4.8%と増加させる計画になっている。これより、経済のデジタル化の中で、ソフトウェア投資などを中心に、将来の収益の源泉を育てていくという前向きな姿勢がうかがえる。

この理由として、COVID-19の感染拡大の中で、テレワークの実施などこれまでとは異なる仕事のスタイルの採用に迫られ、課題なども明らかになったことが挙げられる。また、新しい仕事のスタイルの導入によって、新たな気づきなどから投資を加速させる動きも一部の企業にはあるのだろう。

ただし、中小企業の設備投資計画は前年割れとなっているため、こうした部分への政策支援などが、今後の生産性の向上には欠かせないといえる。

人手不足という課題

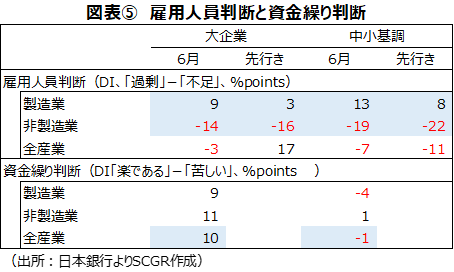

図表⑤のように、これまで人手不足であったものの、足元では雇用の過剰感も高まりつつある。特に、製造業では人手は過剰に転じた。しかし、非製造業では、引き続き人手不足の状態が続いていることが注目される。例えば、宿泊・飲食サービスなど景況感が悪化した産業がある一方で、通信など景況感が良かった産業もあり、後者では人手不足の傾向が続いているとみられるためだ。

また、中長期的にみたとき、国内の少子高齢化などから労働供給の増加が見込みにくい中で、次の景気回復に備えて人手を確保しておこうという意図もあったのだろう。政策としては、雇用調整助成金などの下支え効果もあったのだろう。

ウィズ・コロナの世界を前提にすれば、円滑な労働力の移動やマッチングなどがますます重要な局面になっている。実際、企業の採用活動でも、ウィズ・コロナではWeb経由の採用形態が活用されており、また遠隔地でのテレワークが可能な企業が増えつつあったりするなど、変化が生じつつある。このように、時代が大きく変化する中では、その潮流を捉えた変化が求められる。

最後に、図表⑤の下段、企業の資金繰りについて確認しておく。資金繰り判断DIは「楽である」という回答割合から「苦しい」という回答割合を引いたものであり、プラスであれば、資金繰りは相対的に「楽」と判断できる。大企業は前回の+18から+10へと低下したものの、資金繰りに余裕がある状態を維持している。その一方で、中小企業は+8から▲1へと転じており、2013年9月以来の中小企業の「苦しい」資金繰り環境がうかがえる。

今回の危機では、感染拡大を抑制するために、経済活動を部分的に停止したため、売り上げが立たない一方で、仕入れや家賃などの支払いがあり、企業の資金繰りは急速に悪化した。政府や民間金融機関も、大企業から中小企業まで幅広い対象に資金繰り支援を実施してきた。今後も業績や資金繰りなどに懸念が残るため、支援していくのと同時に、通常の企業経営に回復していくような支援も必要になるだろう。

ウィズ/アフター・コロナの世界

このように、足元の景況感は悪化しているものの、産業や企業規模などによって濃淡がある。そのため、警戒は必要であるものの、過度に悲観する必要はない。人手不足の状態はまだ残っており、企業も設備投資意欲を失っていないからだ。むしろ、ウィズ・コロナ(コロナとの共存)、アフター・コロナ(コロナ終息後)の世界を見据えて、先行きを考えることがますます重要になっている。これまでの状況を踏まえると、何に投資していくことが重要になるだろうか。

例えば、1つは「デジタル化」である。デジタル化の重要性が認識されながらも、これまでの取り組みでは不十分であったことが鮮明になった。政府のデジタル化が遅れているという批判があるものの、それはこれまで十分な予算を配分してこなかったり、プライバシーの保護などを重視してきたりしたためだった。企業にとっても、これまでの取り組みや価値観を改めていく機会になっている。実際、一部の企業で、テレワークを制度として恒久化した企業も出てきている。また、今回の『短観』にみられるように、ソフトウェア投資を増額させる計画であるなど、企業はそうした方向にさらに踏み出しつつある。

もう1つは、生産体制やサプライチェーンの見直しである。これは、『OECD Economic Outlook(2020年6月)』のEditorialにしか記載されていない「shift from great integration to great fragmentation」の動きともいえる。

これまで自然災害によって、ヒトやモノの移動が制限されることはあった。しかし、今回は世界規模の感染症であったことがその深刻さを認識させた。ヒト・モノ・カネの動きが鈍り、経済活動が部分停止した痛みが経済・社会の脆弱な部分に集中し、それが社会の分断を招く恐れもある。これまで世界を結びつけるグローバル化・統合が成長をもたらした一方で、今回のような事態を踏まえると分散化も必要ということになる。さらに、マスクや防護服、医薬品などの確保のように、感染症対策という一種の安全保障にどのように対応するのかという問題がより注目されるようになっている。これらの集中と分散のバランスをいかにとっていくのかも今後の課題になっている。

このように、日本企業はまだら模様の景況感の中で、ウィズ/アフター・コロナの世界での成長を模索しつつある。

参考文献

日本銀行(2000)『全国企業短期経済観測調査(短観)』(第185回、2020年6月調査)

OECD, (2000), 『OECD Economic Outlook, (June 2020)』

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年4月22日(火)

ラジオNIKKEI第1『マーケット・トレンドDX』に、当社チーフエコノミスト 本間 隆行が出演しました。 - 2025年4月21日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月19日(土)

『毎日新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年4月18日(金)

『週刊金融財政事情』2025年4月22日号に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年4月16日(水)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。